Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Исходные данные для определения порога рентабельности

|

|

| Показатель | сумма, тыс. грн. | в процентах и в относительном выражении (к выручке от реализации) |

| 1. Фактическая выручка от реализации | 100% или 1 | |

| 2. Переменные затраты | 55% или 0, 55 | |

| 3. Валовая маржа (1-2) | 45% или 0, 45 | |

| 4. Постоянные затраты | ||

| 5. Прибыль (3-4) | ||

| 6. Цена единицы продукции | 0, 5 |

Исходя из определения порога рентабельности:

или, что то же:

, где

, где

ПР - порог рентабельности;

dВМв - доля валовой маржи в выручке от реализации.

В вышеприведенном примере порог рентабельности равен:

тыс. грн.

тыс. грн.

Соответственно можно определить пороговое количество товара, которое должно быть реализовано, чтобы обеспечить порог рентабельности:

или

Тогда для рассматриваемого примера:

шт.

шт.

Таким образом, при достижении выручки от реализации в 1911 тыс. руб. предприятие достигает окупаемости и постоянных, и переменных затрат. А каждая следующая проданная единица товара, начиная с 3823-й, будет приносить прибыль.

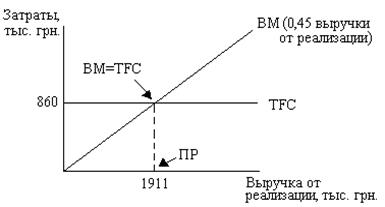

Порог рентабельности можно определить и с помощью графических способов. Первый из этих способов, показанный на рис., основан на равенстве валовой маржи и постоянных затрат при достижении порогового значения выручки от реализации.

Рис. 6. Определение порога рентабельности. Первый графический способ.

Второй графический способ определения порога рентабельности базируется на равенстве выручки и суммарных затрат при достижении порога рентабельности (рис. 7). Результатом будет пороговое значение физического объема производства.

Рис. 7. Определение порога рентабельности. Второй графический способ

Однако, пороговое значение объема производства, рассчитанное по формуле 1, совпадет с таковым значением, рассчитанным по формуле 2, только когда речь идет об одном единственном товаре, который своей выручкой от реализации покрывает все постоянные затраты предприятия, либо когда производят расчеты для одного изолированного проекта. Но если предполагается выпускать несколько товаров, то расчет объема производства, обеспечивающего безубыточность, например, товара №1, осуществляется чаще всего по формуле, учитывающей роль этого товара в общей выручке от реализации и приходящуюся, таким образом, на него долю в постоянных затратах. Тогда вместо формулы 2 пользуются формулой 3:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

, где

, где

dВтовара№1В - удельный вес выручки от реализации товара №1 в общей выручке от реализации (в долях).

Пройдя порог рентабельности, фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу товара. Естественно, наращивается и масса прибыли.

Масса прибыли после прохождения порога рентабельности определяется следующим образом:

, где

, где

- количество товара, проданного после прохождения порога рентабельности.

- количество товара, проданного после прохождения порога рентабельности.

Третий элемент операционного анализа - запас финансовой прочности предприятия, т.е разница между достигнутой фактической выручкой от реализации и порогом рентабельности.

Другими словами, запас финансовой прочности - это сумма выручки, которая позволяет товару быть рентабельным. Если выручка от реализации опустится ниже порога рентабельности, то у предприятия возникнет дефицит ликвидных средств.

Также можно рассчитать запас финансовой прочности в процентах к выручке. Так, например, если ЗФП=12%, то это означает, что предприятие способно выдержать 12-ти процентное снижение выручки от реализации без прямых убытков.

Преобразовав, исходную формулу запаса финансовой прочности, можно убедиться, что данный показатель тем выше, чем ниже сила воздействия операционного рычага:

4. Оценка совокупного риска, связанного с предприятием.

Связанные с предприятием риски имеют два основных источника:

1. Неустойчивость спроса и цен на готовую продукцию, а также цен сырья и энергии, не всегда имеющаяся возможность уложиться себестоимостью в цену реализации и обеспечить нормальную массу, норму и динамику прибыли, само действие операционного рычага, сила которого зависит от удельного веса постоянных затрат в общей их сумме и предопределяет степень гибкости предприятия — все это вместе взятое генерирует предпринимательский риск. Это риск, связанный с конкретным бизнесом в его рыночной нише.

2. Неустойчивость финансовых условий кредитования (особенно при колебаниях рентабельности активов), неуверенность владельцев обыкновенных акций в получении достойного возмещения в случае ликвидации предприятия с высоким уровнем заемных средств, по существу, само действие финансового рычага генерирует финансовый риск.

Взаимодействие финансового и предпринимательского рисков распространяется и на финансовый и операционный рычаги.

Операционный рычаг воздействует на НРЭИ, а финансовый рычаг - на сумму чистой прибыли предприятия, уровень чистой рентабельности собственных средств и величину чистой прибыли в расчете на каждую простую акцию.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Возрастание процентов за кредит при наращивании эффекта финансового рычага утяжеляет постоянные затраты предприятия. При этом сила воздействия операционного рычага растет, что увеличивает не только финансовый, но и предпринимательский риск. В данном случае несмотря на обещания солидного дивиденда, может упасть курсовая стоимость акций предприятия. Поэтому главная задача менеджера в такой ситуации — снизить силу воздействия финансового рычага.

Вывод:

- чем больше сила воздействия операционного рычага (или чем больше постоянные затраты), тем более чувствителен НРЭИ к изменениям объема продаж и выручки от реализации;

- чем выше уровень эффекта финансового рычага, тем более чувствительна чистая прибыль на акцию к изменениям нетто-результата эксплуатации инвестиций.

Поэтому по мере одновременного увеличения силы воздействия операционного и финансового рычагов незначительные изменения физического объема реализации и выручки приводят к значительным масштабным изменениям чистой прибыли на акцию. Этот тезис выражается в формуле сопряженного эффекта операционного и финансового рычагов (здесь необходимо применять вторую концепцию вычисления силы воздействия финансового рычага):

, где

, где

УСЭ - уровень сопряженного эффекта операционного и финансового рычагов.

Результаты вычисления по этой формуле позволяют оценить уровень совокупного риска, связанного с предприятием, и отвечают на вопрос, на сколько процентов изменяется чистая прибыль на акцию при изменении объема продаж (выручки от реализации) на один процент.

Таким образом, сочетание мощного операционного рычага с мощным финансовым рычагом может оказаться губительным для предприятия, так как предпринимательский и финансовый риски взаимно умножаются, мультиплицируя неблагоприятные эффекты. Взаимодействие операционного и финансового рычагов усугубляет негативное воздействие сокращающейся выручки от реализации на величину нетто-результата эксплуатации инвестиций и чистой прибыли.

Следовательно, задача снижения совокупного риска, связанного с предприятием, сводится главным образом к выбору одного из трех вариантов:

1. Высокий уровень эффекта финансового рычага в сочетании со слабой силой воздействия операционного рычага.

2. Низкий уровень эффекта финансового рычага в сочетании с сильным операционным рычагом.

3. Умеренные уровни эффектов финансового и операционного рычагов (этого варианта часто бывает труднее всего добиться).

В самом общем случае критерием выбора того или иного варианта служит максимум курсовой стоимости акции при достаточной безопасности инвесторов. Оптимальная структура капитала — всегда результат компромисса между риском и доходностью.  , где

, где

ЧП/аПЛ - чистая прибыль на акцию в планируемом периоде;

ЧП/а - чистая прибыль на 1 акцию в отчетном периоде;

- планируемое процентное изменение выручки от реализации.

- планируемое процентное изменение выручки от реализации.

Например.

Рассчитать планируемую чистую прибыль на 1 акцию, если известно, что ЧП/а в отчетном периоде составляет 1, 904 грн.; СВФР - 2; СВОР - 1, 43; планируемый рост выручки от реализации - 20%.

грн.

грн.

6. Углубленный операционный анализ.

Как говорилось ранее, порог рентабельности подвержен влиянию 3-х факторов: цене реализации, переменным затратам на единицу товара и совокупной величине постоянных издержек.

| Фактор | Изменение фактора | Порог рентабельности |

| Цена реализации | Увеличивается | Снижается |

| Снижается | Поднимается | |

| Переменные затраты на единицу продукции | Увеличиваются | Поднимается |

| Снижаются | Снижается | |

| Совокупная величина постоянных издержек | Увеличивается | Поднимается |

| Снижается | Снижается |

Под углубленным операционным анализом понимают такой операционный анализ, в котором часть совокупных постоянных затрат относят непосредственно на данный товар (изделие, услугу).

Для этого необходимо поделить постоянные издержки на:

- прямые (затраты на производство данного товара: амортизационные отчисления по оборудованию, на котором именно данное изделие производится, зарплата мастеров, начальника цеха, расходы по содержанию цеха (и/или его аренде) и т. п.);

- косвенные (постоянные затраты всего предприятия: оклады руководства, затраты на бухгалтерию и другие службы, на аренду и содержание офиса, амортизационные отчисления по собственным административным зданиям, расходы на научные исследования и инженерные изыскания и т. п.). (см. П(С)БУ 16)

Косвенные затраты весьма трудно «разнести» по отдельным товарам. Универсальный способ — отнесение косвенных постоянных затрат на тот или иной товар пропорционально доле данного товара в суммарной выручке от реализации предприятия.

Основным принципом углубленного операционного анализа является объединение прямых переменных затрат на данный товар с прямыми постоянными затратами и вычисление промежуточной маржи — результата от реализации после возмещения прямых переменных и прямых постоянных затрат.

Углубленный операционный анализ направлен на решение вопросов ценовой и ассортиментной политики: какие товары выгодно, а какие — невыгодно включать в ассортимент, и какие назначать цены.

Желательно, чтобы промежуточная маржа покрывала как можно большую часть постоянных затрат предприятия, внося свой вклад в формирование прибыли.

Правило: Если промежуточная маржа покрывает хотя бы часть постоянных затрат предприятия, то данный товар достоин оставаться в ассортименте. При этом товары, берущие на себя больше постоянных затрат предприятия, являются предпочтительными.

Это правило лишь на первый взгляд кажется самоочевидным и не требующим цифровой иллюстрации. На самом же деле здесь есть тонкости, сводящиеся к трем проблемам.

С помощью промежуточной маржи можно определить порог безубыточности.

Порог безубыточности данного товара (ПБ) — это такая выручка от реализации, которая покрывает переменные затраты и прямые постоянные затраты. При этом промежуточная маржа равна нулю.

Если не достигается хотя бы нулевого значения промежуточной маржи — этот товар надо снимать с производства (либо не планировать его производство заранее).

, где

, где

ВМед.товара - валовая маржа на единицу товара.

, где

, где

- доля валовой маржи в выручке от данного товара.

- доля валовой маржи в выручке от данного товара.

Также можно по другому трактовать порог рентабельности товара.

Порог рентабельности товара — это такая выручка от реализации, которая покрывает не только переменные и прямые постоянные затраты, но и отнесенную на данный товар величину косвенных постоянных затрат. При этом прибыль от данного товара равна нулю.

Пример.

Рассчитать порог безубыточности и порог рентабельности товара по следующим данным (все абсолютные показатели — в грн.):

Цена реализации 50

Объем реализации за год 100 шт.

|

|