Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Эффект финансового рычага (вторая концепция). Финансовый риск.

|

|

Эффект финансового рычага можно также трактовать как изменение чистой прибыли на каждую обыкновенную акцию (в процентах), порождаемое данным изменением НРЭИ (тоже в процентах). Такое восприятие эффекта финансового рычага характерно в основном для американской школы финансового менеджмента. Тогда силу воздействия финансового рычага (СВФР) можно рассчитать следующим образом:

, где

, где

- относительное изменение чистой прибыли на акцию;

- относительное изменение чистой прибыли на акцию;

- относительное изменение НРЭИ.

- относительное изменение НРЭИ.

С помощью этой формулы можно определить на сколько процентов изменится чистая прибыль на каждую обыкновенную акцию при изменении нетто-результата эксплуатации инвестиций на один процент.

Серия последовательных преобразований формулы при неизменных финансовых издержках дает нам:

Вывод: чем больше проценты и чем меньше прибыль, тем больше сила финансового рычага и тем выше финансовый риск.

Если заемные средства не привлекаются, то СВФР равна 1 - это случай предприятия А из вышеизложенного примера.

Для предприятия Б:

Основные правила:

Чем больше сила воздействия финансового рычага, тем больше финансовый риск, связанный с предприятием:

1.Возрастает риск не возмещения кредита с процентами для банкира.

2.Возрастает риск падения дивиденда и курса акций для инвестора.

Приведенная в этом разделе формула силы воздействия финансового рычага не дает ответа на вопросы о безопасной величине и условиях заимствования – этому служит первый способ расчета.

3. Рациональная структура источников средств предприятия.

Одной из главнейших проблем финансового менеджмента - формировании рациональной структуры источников средств предприятия в целях финансирования необходимых объемов затрат и обеспечения желательного уровня доходов. При этом, решая данный вопрос, предприятие одновременно затрагивает и вопросы дивидендной политики.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Связь между определением нужной структуры источников средств, с одной стороны, и разработкой разумной дивидендной политики, с другой стороны. заключается в том, что достижение достаточной чистой рентабельности собственных средств и высокого уровня дивиденда зависит от структуры источников средств; в свою очередь, возможности предприятия по формированию той или иной структуры капитала зависят от чистой рентабельности собственных средств и нормы распределения прибыли на дивиденды. При высокой чистой рентабельности собственных средств можно оставлять больше нераспределенной прибыли на развитие (наращивание собственных средств). Таким образом, внешнее - за счет заимствований и эмиссии акций - и внутреннее - за счет нераспределенной прибыли - финансирование тесно взаимозависимы.

Собственные средства, с одной стороны, служат источником погашения кредита, с другой стороны служат источником дохода собственника.

Заемные средства смягчают конфликт между администрацией и акционерами, уменьшая акционерный риск, но обостряют конфликт между акционерами и кредиторами.

Противоречия интересов акционеров и руководства предприятия порождается неодинаковым отношением к собственности.

Во-первых, руководители склонны к наращиванию своей доли в доходе предприятия (престижные расходы, высокие зарплаты и т.п.), а акционеры заинтересованы в чистой прибыли.

Во-вторых, администрация склонна к выбору менее рискованных проектов поскольку ее главный интерес заключается в размере текущего дохода.

В-третьих, поскольку горизонт руководителей ограничен временем их присутствия на фирме, они часто отдают предпочтение краткосрочным проектам в ущерб долгосрочной стратегии предприятия.

Механизмы снятия этих противоречий:

- система бухгалтерского учета, отчетности и аудита - облегчающая акционерам контроль над управлением предприятием;

- стимулирование руководителей, основанное на приобщении их к собственности (право приобретения акций или опционов и др.);

- принятие решений на собрании акционеров - обладая правом голоса, акционеры могут отклонять нежелательные решения администрации.

Противоречия интересов акционеров и кредиторов:

1) Увеличение дивидендов при уменьшении нераспределенной прибыли ведет к относительному снижению собственных средств предприятия по сравнению с заемными. К тому же приводят и привлечение новых кредитов и выпуск привилегированных акций. Это увеличивает риск банкира

2) При чрезвычайно высоком уровне задолженности у предприятия возникает повышенный риск банкротства. В такой ситуации акционеры склонны к принятию более рискованных проектов, что не выгодно кредиторам.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

3) При эмиссии облигаций новые заемные средства привлекаются на более выгодных для инвесторов условиях, что может привести к снижению курса ранее выпущенных ценных бумаг.

Механизмы смягчения этих противоречий - выпуск ценных бумаг с комбинированным характером (конвертируемые привилегированные акции и конвертируемые облигации).

Правило: предприятие вне экстремальных условий не должно полностью исчерпывать свою заемную способность, чтобы имеющийся резерв покрытия недостатка средств в кредитах не привел бы к образованию отрицательной величины дифференциала финансового рычага.

В формировании рациональной структуры источников средств исходят обычно из самой общей целевой установки: найти такое соотношение между заемными и собственными средствами, при котором стоимость акций предприятия, свидетельствующая об уровне чистой прибыли, будет наивысшей.

Таким образом, для зрелых, давно работающих компаний новая эмиссия акций расценивается обычно инвесторами как негативный сигнал, а привлечение заемных средств - как благоприятный или нейтральный.

Существует четыре основных способа внешнего финансирования:

1. Закрытая подписка на акции(если она проводится между прежними акционерами, то, как правило, по заниженной, в сравнении с рыночным курсом, цене; при этом у предприятия возникает упущенная выгода - тот же расход).

2. Привлечение заемных средств в форме кредита, займов, эмиссии облигаций.

3. Открытая подписка на акции.

4. Комбинация трех первых способов.

5.

Таблица.

Преимущества и недостатки основных способов внешнего финансирования

| Способ внешнего финансирования | За | Против |

| Закрытая подписка на акции | - контроль над предприятием не утрачивается; - финансовый риск возрастает незначительно | - объем финансирования ограничен; - высокая стоимость привлечения средств |

| Долговое финансирование | - контроль над предприятием не утрачивается; - относительно низкая стоимость привлеченных средств | - финансовый риск возрастает; - срок возмещения строго определен |

| Открытая подписка на акции | - финансовый риск не возрастает; - возможна мобилизация крупных средств на неопределенный срок | - может быть утрачен контроль над предприятием; - высокая стоимость привлечения средств. |

| Комбинированный способ | Преобладание тех или иных преимуществ или недостатков в зависимости от количественных параметров формирующейся структуры источников средств. |

Основные правила использования различных способов внешнего финансирования:

1. Если НРЭИ в расчете на акцию невелик (а при этом дифференциал финансового рычага обычно отрицательный, чистая рентабельность собственных средств и уровень дивиденда - пониженные), то выгоднее наращивать собственные средства за счет эмиссии акций, чем брать кредит: привлечение заемных средств обходится предприятию дороже привлечения собственных средств. Однако возможны трудности в процессе первичного размещения акций.

2.Если НРЭИ в расчете на акцию велик(апри этом дифференциал финансового рычага обычно положительный, чистая рентабельность собственных средств и уровень дивиденда - повышенные), то выгоднее брать кредит, чем наращивать собственные средства: привлечение заемных средств обходится предприятию дешевле привлечения собственных средств.

Эти правила могут быть использованы при помощи:

1) Сравнительного анализа чистой рентабельности собственных средств и чистой прибыли в расчете на акцию при тех или иных вариантах структуры пассивов предприятия.

2) Расчета порогового (критического) значения НРЭИ.

1) Сравнительный анализ чистой рентабельности собственных средств и чистой прибыли в расчете на акцию при тех или иных вариантах структуры пассивов предприятия.

Между величиной НРЭИ и размером ЧП/а существует взаимосвязь, описываемая формулой:

Если предприятие выпускало привилегированные акции, то из числителя приведенной формулы необходимо вычесть сумму дивидендов по привилегированным акциям.

Пример.

Предприятие имеет 1млн. шт. выпущенных и оплаченных акций на общую сумму 10 млн. грн. и рассматривает альтернативные возможности: либо осуществить дополнительную эмиссию акций того же номинала (10 грн.) еще на 10 млн. грн., либо привлечь кредиторов на эту же сумму под СРСП - 14 %.

Анализ проводится для двух различных прогностических вариантов НРЭИ: оптимистический вариант допускает достижение НРЭИ величины 4 млн. грн., пессимистический - 2 млн. грн. Всю чистую прибыль направляют на выплату дивидендов.

| Показатель | Бездолговое финансирование | Долговое финансирование (ЗС: СС =1) | ||

| пессимистический вариант | оптимистический вариант | пессимистический вариант | оптимистический вариант | |

| НРЭИ, грн. | 2 000 000 | 4 000 000 | 2 000 000 | 4 000 000 |

| Проценты за кредит, грн. | - | - | 1 400 000 | 1 400 000 |

| Прибыль, подлежащая налогообложению, грн. | 2 000 000 | 2 000 000 | 600 000 | 2 600 000 |

| Сумма налога на прибыль, грн. (ставка 35 % или 0, 35) | 700 000 | 1 400 000 | 210 000 | 910 000 |

| Чистая прибыль, грн. | 1 300 000 | 2 600 000 | 390 000 | 1 690 000 |

| Количество простых акций, шт. | 2 000 000 | 2 000 000 | 1 000 000 | 1 000 000 |

| ЭР, % | ||||

| СРСП, % | - | - | ||

| ЧП/а, грн. | 0, 65 | 1, 3 | 0, 39 | 1, 69 |

| чРск, % | 6, 5 | 13, 0 | 3, 9 | 16, 9 |

Расчеты показывают, что наименьшую чРск (3, 9 %) и самую низкую ЧП/а (0, 39 грн.) предприятие будет иметь при пониженном НРЭИ = 2 млн. грн. в случае привлечения кредита. Это объясняется отрицательным дифференциалом финансового рычага (ЭР=10 % < СРСП=14 %).

При финансировании производства такого же НРЭИ исключительно за счет собственных средств чРск (6, 5 %) и ЧП/а (0, 65 грн.) улучшаются, но предприятие недополучает доходов из-за ограниченности своих возможностей: нехватка капитала влечет за собой недобор НРЭИ.

В случае бездолгового финансирования при НРЭИ 4 млн. грн. предприятие достигнет более высокой чРск и ЧП/а (13, 0 % и 1, 3 грн. соответственно). Однако это достигается за счет усиленного операционного рычага (см. следующий вопрос темы). Но по мере удаления от порога рентабельности и снижении силы воздействия операционного рычага предприятие может столкнуться с проблемой увеличения постоянных затрат, иначе ему не удастся поддержать высокие объемы продаж и максимальные суммы НРЭИ. И тогда возникнет новая потребность в поиске дополнительного источника финансирования. К тому же в данном варианте при изначально предполагаемой высокой силе воздействия операционного рычага предприятие выплачивает самые высокие суммы налога на прибыль, даже частично не нейтрализуемые эффектом финансового рычага. Это может усугубить будущий недостаток средств на масштабные затраты.

В последнем из рассматриваемых вариантов есть и налоговая экономия, и наивысшее вознаграждение акционеров: ЧП/а максимальна - 1, 69 грн., чРск достигает 16, 9 %. Однако, возникает финансовый риск, но появляется и реальная перспектива повышения курса акций предприятия, уменьшается опасность скупки контрольного пакета акций конкурентами, снижается акционерный риск.

2) Расчет порогового (критического) значения НРЭИ.

Пороговое (критическое) значение НРЭИ - это такое значение НРЭИ, при котором ЧП/а (либо чРск) одинакова как для варианта с привлечением заемных средств. так и для варианта с использованием исключительно собственных средств.

Другими словами, на пороговом значении НРЭИ одинаково выгодно использовать и заемные, и собственные средства. Следовательно, ЭФР = 0 - либо за счет нулевого значения дифференциала (Д = 0, а значит ЭР=СРСП), либо за счет нулевого плеча рычага (ПФР = 0, тогда заемных средств нет).

Правило: пороговому значению НРЭИ соответствует пороговая (критическая) СРСП, совпадающая с уровнем экономической рентабельности активов.

Чрезмерно обременительные финансовые издержки по заемным средствам, выводящие СРСП за пороговое значение, невыгодны предприятию, ибо они дают ему отрицательный дифференциал и оборачиваются снижением чРск и ЧП/а.

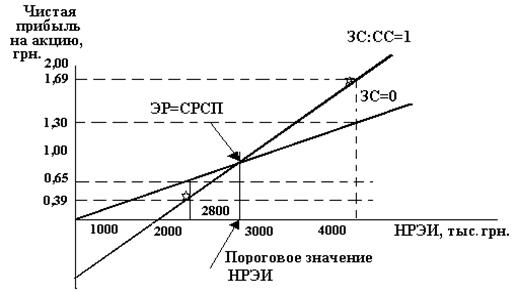

Графическое определение порогового значения НРЭИ отражено на рис…

Рис. Пороговое значение нетто-результата эксплуатации инвестиций

Правильность полученного порогового значения НРЭИ можно подтвердить, решив уравнение:

относительно НРЭИ:

Разумеется, такой способ расчета пороговой величины НРЭИ может использоваться и совершенно самостоятельно, без графика. Подчеркнем, что он основан на равенстве экономической рентабельности активов и средней расчетной ставки процента на пороговом значении НРЭИ.

Ситуация проявляется на графике самым наглядным образом:

· до достижения НРЭИ суммы 2800000 грн. выгоднее использовать только собственные средства: прямая " ЗС=0" располагается над прямой " ЗС: СС=1", и чистая прибыль на акцию при отказе от заимствований оказывается выше;

· после достижения НРЭИ суммы 2800000 грн. выгоднее привлекать долговое финансирование: прямая " ЗС: СС=1" располагается над прямой " ЗС=0", и чистая прибыль на акцию при использовании кредита оказывается более весомой.

Количественные соотношения тех или иных источников в этой структуре определяются для каждого предприятия на основе указанных критериев, но сугубо индивидуально. При этом необходимо учитывать следующие факторы:

· Темпы наращивания оборота предприятия.

· Стабильность динамики оборота.

· Уровень и динамика рентабельности.

· Структура активов.

· Тяжесть налогообложения.

· Отношение кредиторов к предприятию.

· Подходы и мнения консультантов и рейтинговых агентств.

· Приемлемая степень риска для руководителей предприятия.

· Стратегические целевые финансовые установки предприятия в контексте его реально достигнутого финансово-хозяйственного положения.

· Состояние рынка кратко- и долгосрочных капиталов.

· Финансовая гибкость предприятия.

4. Операционный рычаг. Порог рентабельности и запас финансовой прочности предприятия.

Ключевыми элементами операционного анализа служат:

- операционный рычаг,

- порог рентабельности;

- запас финансовой прочности предприятия.

Операционный анализ — неотъемлемая часть управленческого учета. В отличие от внешнего финансового анализа, результаты операционного (внутреннего) анализа могут составлять коммерческую тайну предприятия.

Действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Пример.

Пусть выручка от реализации в первом году составляет 11 000 тыс. грн. при переменных затратах 9 300 тыс. грн. и постоянных затратах 1 500 тыс. грн. (в сумме 10 800 тыс. грн.). Тогда прибыль равна 200 тыс. грн. (11000-9300-1500). Предположим, что выручка от реализации возрастает до 12 000 тыс. грн. (+9, 1%). Тогда увеличиваются на те же 9, 1% и переменные затраты. Теперь они составляют:

9 300 + 846, 3 = 10 146, 3 тыс. грн.

Так как мы рассматриваем релевантный диапазон, то постоянные затраты не изменяются. Следовательно, суммарные затраты равны:

10146, 3+1500= 11 646, 3 тыс. грн..

Тогда прибыль достигает 353, 7 тыс. грн. (12000-11646, 3), что на 77% больше прибыли прошлого года  . Т.е. при увеличении выручки от реализации 9, 1%, прибыль возрастет на 77%. Следовательно, в релевантном диапазоне предприятие экономит на постоянных затратах.

. Т.е. при увеличении выручки от реализации 9, 1%, прибыль возрастет на 77%. Следовательно, в релевантном диапазоне предприятие экономит на постоянных затратах.

Решая задачу максимизации темпов прироста прибыли, можно манипулировать увеличением или уменьшением не только переменных, но и постоянных затрат, и в зависимости от этого вычислять, на сколько процентов возрастет прибыль.

В практических расчетах для определения силы воздействия операционного рычага (СВОР) применяют отношение так называемой валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли.

Валовая маржа (ВМ) представляет собой разницу между выручкой от реализации и переменными затратами.

, где

, где

TVC - валовые перменные издержки

Этот показатель в экономической литературе обозначается тоже как сумма покрытия. Желательно, чтобы валовой маржи хватало не только на покрытие постоянных расходов, но и на формирование прибыли.

, где

, где

СВОР - сила воздействия операционного рычага;

Для вышеуказанного примера сила воздействия операционного рычага равна:

(11 000 - 9300): 200 = 8, 5.

Это означает, что увеличение выручки на 9, 1% даст прирост прибыли на 77% ( ).

).

Далее, если трактовать силу воздействия операционного рычага как процентное изменение валовой маржи (или, в зависимости от целей анализа — нетто-результата эксплуатации инвестиций) при данном процентном изменении физического объема продаж, то формула может быть представлена в таком виде:

q - физический объем реализации

Формула силы воздействия операционного рычага показывает, на сколько чувствительна валовая маржа, либо нетто-результат эксплуатации инвестиций к изменению физического объема сбыта продукции.

Дальнейшие последовательные преобразования этой формулы СВОР дают способ расчета силы воздействия операционного рычага с использованием цены единицы товара, переменных затрат на единицу товара и общей суммы постоянных затрат:

, где

, где

p - цена единицы товара;

AVC - средние переменные издержки;

TFC - валовые постоянные издержки.

Следовательно, к факторам, влияющим на СВОР относятся:

- выручка от реализации;

- среднеотраслевой уровень фондоемкости;

- величина постоянных затрат.

Когда выручка от реализации снижается, сила воздействия операционного рычага возрастает. Каждый процент снижения выручки дает тогда все больший и больший процент снижения прибыли.

При возрастании выручки от реализации, если порог рентабельности (точка самоокупаемости затрат) уже пройден, сила воздействия операционного рычага убывает: каждый процент прироста выручки дает все меньший и меньший процент прироста прибыли (при этом доля постоянных затрат в общей их сумме снижается). Но при скачке постоянных затрат, диктуемом интересами дальнейшего наращивания выручки или другими обстоятельствами, предприятию приходится проходить новый порог рентабельности.

Вывод: на небольшом удалении от порога рентабельности сила воздействия операционного рычага будет максимальной, а затем вновь начнет убывать... и так вплоть до нового скачка постоянных затрат с преодолением нового порога рентабельности.

Cила воздействия операционного рычага указывает на степень предпринимательского риска, связанного с данной фирмой: чем больше сила воздействия операционного рычага, тем больше предпринимательский риск. Так при снижении доходов предприятия постоянные затраты уменьшить весьма трудно. По существу, это означает, что высокий удельный вес постоянных затрат в общей их сумме свидетельствует об ослаблении гибкости предприятия. В случае необходимости выйти из своего бизнеса и перейти в другую сферу деятельности, диверсифицироваться предприятию будет весьма сложно и в организационном, и особенно в финансовом смысле. Чем больше стоимость материальных основных средств, тем больше предприятие «увязает» в нынешней своей рыночной нише(не зря, например, гибкими считаются издательства, не имеющие собственных типографий и заказывающие изготовление тиражей книг на договорных условиях). Мало того, повышенный удельный вес постоянных затрат усиливает действие операционного рычага, и снижение деловой активности предприятия выливается в умноженные потери прибыли.

Следующим элементом операционного анализа является порог рентабельности.

Порог рентабельности — это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибылей. Валовой маржи в точности хватает на покрытие постоянных затрат, и прибыль равна нулю.

|

|