Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

⚡️ Для новых пользователей первый месяц бесплатно. А далее 290 руб/мес, это в 3 раза дешевле аналогов. За эту цену доступен весь функционал: напоминание о визитах, чаевые, предоплаты, общение с клиентами, переносы записей и так далее.

✅ Уйма гибких настроек, которые помогут вам зарабатывать больше и забыть про чувство «что-то мне нужно было сделать».

Сомневаетесь? нажмите на текст, запустите чат-бота и убедитесь во всем сами!

Различные источники имеют широкий диапазон размеров предлагаемого финансирования

|

|

Приблизительные диапазоны источников финансирования:

• Российские банки: $5.000 – $30 млн.

• Иностранные банки: $5000.000 – $100 млн.

• Частные инвестиционные фонды: $500.000 – $100 млн.

• Фонды «помощи»: $25.000 – $100 млн.

• Стратегические инвесторы $10 млн. – $200 млн.

• Публичная эмиссия акций: $10 млн. – $300 млн.

• Публичная эмиссия облигаций $50 млн. – $300 млн.

• Публичная эмиссия конвертируемых облигаций: $30 млн. – $300 млн.

• Частное размещение облигаций: $5 млн. – $100 млн.

• Лизинг: $10.000 – $20 млн.

2. Размер предприятия определяет источник финансирования исходя из следующих предпосылок:

1. некоторые источники финансирования, требуют, чтобы предприятие было хорошо известно, для того, чтобы добиться успеха (публичная эмиссия, выпуск облигаций, выпуск конвертируемых облигаций)

2. акции более крупных предприятий обычно бывают более ликвидными; это является предметом внимания некоторых источников финансирования (портфельные инвесторы – частные фонды)

3. некоторые фонды «помощи», наоборот, имеют мандат на инвестирование в малые и средние предприятия

3. Различные источники краткосрочного финансирования требуют различные виды обеспечения:

• Стратегические инвесторы хотят осуществлять контроль над оперативными и другими решениями

• Частные фонды и фонды «помощи» могут захотеть иметь представителя в совете директоров

• Иностранные банки могут иметь строгие условия предоставления кредитов

• Российские банки меньше заинтересованы в осуществлении контроля

• Публичные эмиссии акций, облигаций, и т. д. стремятся диверсифицировать состав акционеров, противодействуя получению крупного пакета акций одним акционером

4. Степень риска проекта снижает круг потенциальных источников финансирования:

• Фонды помощи, имеющие политические мотивы для инвестирования в различные проекты в России, больше склонны рассматривать рискованные инвестиции

• Стратегические инвесторы, знающие бизнес и имеющие связи, которые могут снизить риски конкретных проектов, могут также рассматривать финансирование проектов, которые другие источники отказываются рассматривать, или за финансирование которых они требуют чрезмерно высокий уровень дохода

• Российские банки чрезвычайно опасаются риска, но понимают политические и специфические для России риски

• Иностранные банки обычно являются наиболее опасающимися риска источником долгосрочного финансирования.

Проанализируем каждый из источников долгосрочного финансирования, описанных в табл. 3.3.

Публичная эмиссия акций. Решение о публичной эмиссии акций зависит от ситуации на рынке. Российское предприятие может рассматривать вопрос о публичной эмиссии акций либо на российском рынке, либо на иностранном рынке. Комбинирование средств из различных источников может дать возможность предприятию получить больше средств.

Преимущества публичной эмиссии акций, в том, что она:

• приводит в результате к диверсификации состава акционеров при том, что ни один инвестор не имеет контрольного пакета акций

• увеличивает ликвидность продаваемых акций, дает возможность определить рыночную стоимость акций

• отличная реклама для предприятия в случае успеха

Однако публичная эмиссия акций имеет и недостатки:

• высокая стоимость – подготовка, издержки на эмиссию, на рекламу и т. д.

• заранее не известно, сколько денег будет получено, если только акции не размещены предварительно у одного или нескольких покупателей

• публичные эмиссии акций характеризуются большим сроком подготовки (необходимо подготовить проспект эмиссии и инвестиционный меморандум) и требуют кратчайших сроков осуществления (от 3–х недель до 3 месяцев).

Публичная эмиссия требует выполнения следующих задач, не нужных для закрытого размещения акций:

• Создание структуры, занимающейся продажей акций, где может потребоваться содействие инвестиционных консультантов

• Отношения с общественностью, где также может потребоваться содействие профессиональных консультантов

• Презентации для групп потенциальных инвесторов

• Организация системы «банков—получателей» для получения средств за акции

• Печать и распространение проспекта, меморандума, форм заявок…

Принимая решение о публичной эмиссии на российском рынке следует ответить на вопрос: кто купит акции?

• Российские частные лица обычно покупают очень небольшой процент акций, размещаемых публично

• Большинство акций продается российским и иностранным портфельным инвесторам, хотя значительная часть может быть продана заранее – либо портфельным инвесторам, либо стратегическим инвесторам

• Публичная эмиссия в России включает продажу акций иностранным инвесторам, инвестирующим в России

Публичная эмиссия на иностранном рынке дает возможность доступа к источнику капиталов во всем мире, оценки стоимости акций на международных рынках и является отличной рекламой для предприятия в случае успеха. К сожалению, она дороже публичной эмиссии на российском рынке, и возможна только для крупных, хорошо известных предприятий.

Комбинация законодательства по ценным бумагам и рыночных сил не дает российским предприятиям возможности получать деньги путем прямой эмиссии акций на большинстве иностранных рынков:

• Мосэнерго и ЛУКОйл организовали эмиссии американских депозитарных расписок (АДР); но эти эмиссии основаны на перепродаже акций, уже находящихся на рынке, и не принесли финансирования

• Российские компании организуют выпуски АДР сейчас для того, чтобы их названия стали известными на иностранных рынках, и для создания рынка своих акций. Таким образом, конечная цель этой долгосрочной стратегии заключается в том, чтобы подготовить рынок для настоящей эмиссии акций в будущем.

Эмиссия облигаций. Выпуск облигаций в настоящее время также возможен только для крупных российских предприятий. Выпуски облигаций чрезвычайно редки в России и очень дороги – требуется выплачивать высокие проценты для того, чтобы покрыть риски инвестора.

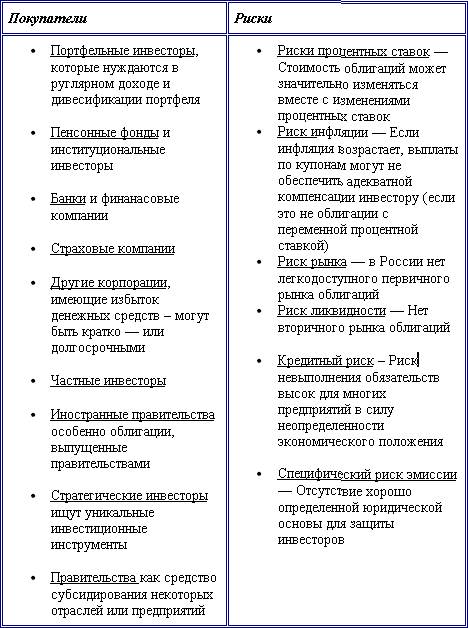

Потенциальные покупатели облигаций, и риски сопряжённые с их приобретением представлены в таблице

Таблица 3.4.

Потенциальные покупатели облигаций

Эмиссия конвертируемых облигаций. Конвертируемые облигации – представляют собой нечто среднее между облигацией и акцией.

• Конвертируемые облигации позволяют в будущем произвести обмен на другую ценную бумагу, как правило, на обыкновенные акции эмитента.

• Таким образом, держатель облигации может конвертировать требование в долю участия, если работа предприятия будет признана успешной и конверсия будет выглядеть привлекательной; в то же время за ним сохраняются специальные права кредитора

• Облигации могут погашаться поставкой товарной продукции, такой как нефть или драгоценные металлы

Преимущества конвертируемых облигаций

• Потеря контроля происходит в момент и при условии конвертации

• Если стоимость акции не увеличивается, держатель облигации может выбрать вариант погашения без конверсии

• Держатели получают текущий доход плюс возможность получить дополнительный доход при росте стоимости акций

• Возможность конверсии делает облигации более ценными, что позволяет эмитенту платить меньшую процентную ставку (или продавать их с большей премией или меньшей скидкой), чем в случае с обычными облигациями

• В отличие от дивидендов, выплаты по купонам как правило не учитываются в составе налогооблагаемого дохода

Лизинг. Лизинг является соглашением, определяющим условия, по которым владелец имущества, арендодатель, передает арендатору право пользоваться имуществом.

Предприятия могут брать в лизинг землю, здания и почти любой вид оборудования. Некоторые случаи лизинга представляют собой простые договора аренды «оперативный лизинг»), в то время как другие сильно напоминают покупку имущества за счет заемных средств («финансовый лизинг»). Благодаря некоторым положениям налогового законодательства лизинг может является экономически выгодным вариантом как для арендатора, так и для арендодателя, и используется некоторыми арендаторами несмотря на то, что они располагают средствами для покупки взятых в лизинг активов.

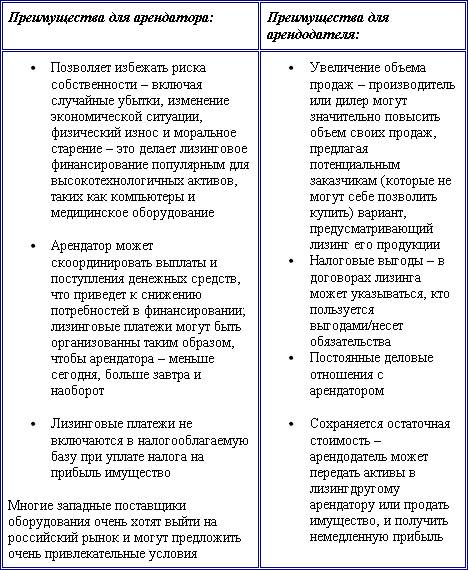

Таблица 3.5.

Преимущества лизинга

В вопросе выбора источника финансирования немаловажное значение играют сроки в которые может быть получено финансирование. Сравнительный анализ источников долгосрочного финансирования по этому критерию приведён ниже.

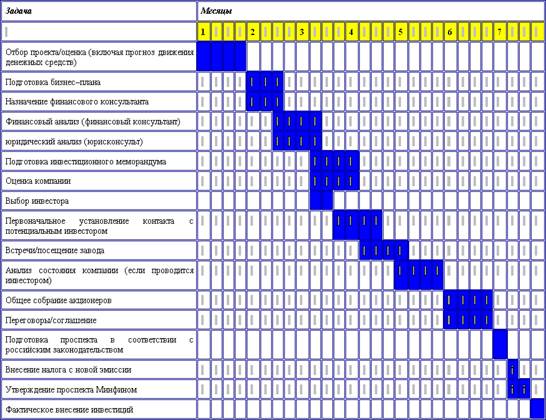

Таблица 3.6

Банковское финансирование: Задачи и минимальные сроки

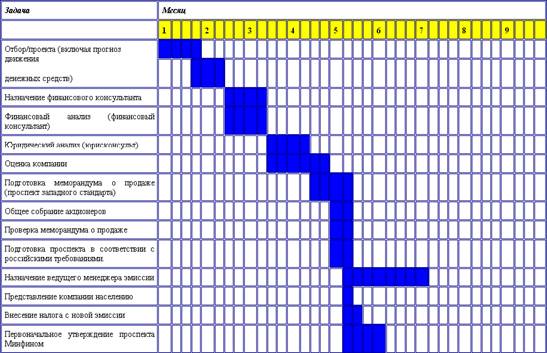

Таблица 3.7

Поиск портфельного инвестора: Задачи и минимальные сроки

Таблица 3.8

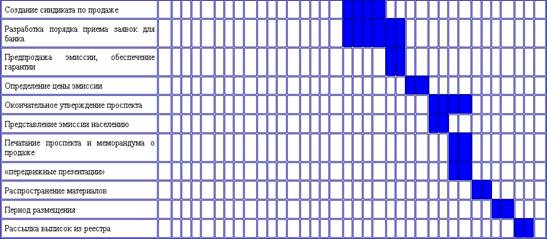

Публичные эмиссии акций: Задачи и минимальные сроки

|

|