Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

⚡️ Для новых пользователей первый месяц бесплатно. А далее 290 руб/мес, это в 3 раза дешевле аналогов. За эту цену доступен весь функционал: напоминание о визитах, чаевые, предоплаты, общение с клиентами, переносы записей и так далее.

✅ Уйма гибких настроек, которые помогут вам зарабатывать больше и забыть про чувство «что-то мне нужно было сделать».

Сомневаетесь? нажмите на текст, запустите чат-бота и убедитесь во всем сами!

Выбор источника долгосрочного финансирования

|

|

Для стабильного роста и развития предприятие нуждается в долгосрочном финансировании. Постоянное развитие необходимо для обеспечения конкурентоспособности предприятия. При этом требуются значительные финансовые ресурсы для финансирования следующих долгосрочных целей:

• модернизация технологии производства продукции (разработка или приобретение новых технологических линий и современного оборудования)

• совершенствование продукции (разработка новой, улучшение существующей продукции, расширение продуктового ассортимента)

• создание и экспансия дистрибьюторской сети

• совершенствование информационных систем, системы отчетности и многие другие мероприятия, направленные на получение прибыли в долгосрочном аспекте.

Поскольку инвестиционные проекты, требуют значительных финансовых ресурсов, а получение прибыли предполагается только в долгосрочном аспекте, то долгосрочное финансирование требует согласования с акционерами и всеми заинтересованными лицами.

Привлечение финансовых ресурсов из источников долгосрочного финансирования гарантирует стабильное поступление денежных средств для предприятия, и в этом смысле оно более надёжно, чем краткосрочное финансирование, при котором у предприятия нет уверенности в получении ресурсов в ближайшем будущем.

Однако это преимущество долгосрочных источников с избытком компенсируется тем обстоятельством, что получить долгосрочное финансирование в России крайне сложно. Как правило, долгосрочным финансированием считается предоставление финансовых ресурсов на срок более года, но в случае финансирования российским банком этот срок составляет лишь полгода.

Кроме того, к недостаткам долгосрочного финансирования можно отнести следующие:

• Почти всегда оно требует обеспечения в виде основных активов и/или гарантий акционеров

• Требуется предоставления вспомогательной информации: например, бизнес плана, финансовых расчетов, подтверждающих способность обслуживать и выплачивать долг

• Не обладает гибкостью – может оказаться дорогостоящим при падении процентных ставок, если условия не будут пересмотрены

• Как правило, обходится дороже краткосрочного финансирования, так как является более рискованным кредитом или инвестициями для банка/инвестора

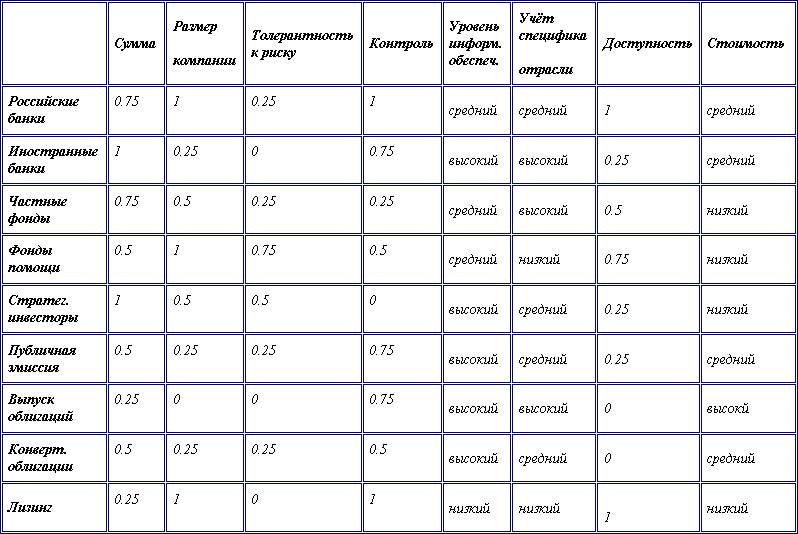

Источники долгосрочного финансирования отличаются друг от друга по гибкости, доступности, стоимости и другим критериям (см. табл. 3.3).

Прежде, чем рассматривать внешние источники долгосрочного финансирования предприятию следует проанализировать возможности финансирования за счёт «внутренних», которые значительно дешевле.

Предприятие может обеспечить себя внутренним долгосрочным финансированием посредством:

• реинвестирования прибыли

• амортизационной политики

• оптимизации управления основными фондами (реструктуризация, продажа вспомогательных производств, убыточных направлений деятельности и неэффективно используемых основных фондов)

(Подробное описание этих источников финансирования см п.2.8.)

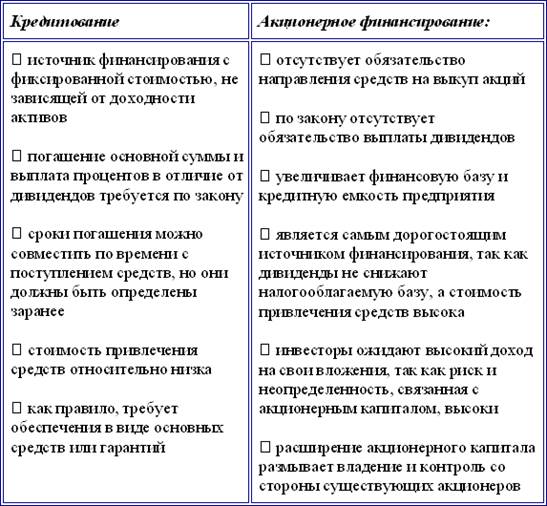

Существует два типа внешнего долгосрочного финансирования: кредитование и акционерное финансирование

Таблица 3.2.

Типы внешнего долгосрочного финансирования

На основании анализа табл. 3.2 можно сделать следующий вывод:

Кредитование для предприятия является менее надёжным источником получения финансовых ресурсов, а акционерное финансирование требует больших затрат

Выбор источника финансирования следует начать с рассмотрения следующих вопросов:

1. Какого размера финансирование требуется?

2. Каковы размеры юридического лица, получающего средства?

3. Какую часть контроля вы готовы отдать?

4. Какова степень риска проекта?

1. Количество требуемых средств ограничивает выбор источников финансирования следующим образом:

• Для финансирования в крупных размерах приоритетными источниками являются: иностранные банки, стратегические инвесторы, публичная эмиссия, облигации и конвертируемые облигации

• Финансирование в средних и малых размерах вполне возможно осуществить из следующих источников: российские банки, частные инвестиционные фонды (зависит от фонда), «фонды помощи», лизинг

Таблица 3.3.

Сравнительный анализ источников долгосрочного финансирования

1–наиболее гибкий 0–наименее гибкий

|

|