Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Рыночная модель

|

|

Пусть доходность акции за некий период (пусть это месяц или 6 месяцев), связана с доходностью на рыночный индекс, например индекс ММВБ. Такой путь носит название рыночная модель

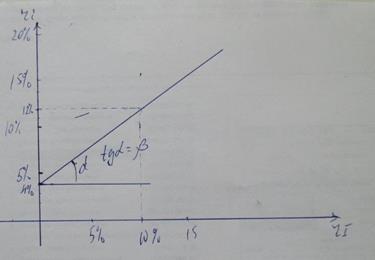

Вид такой зависимости может быть такой:

Где:

ri доходность i бумаги за выбранный период.

R I доходность на индекс за тот же период

α i, I: коэффициент смещения

β i, I коэффициент наклона(связи r i и rI)

ε i, I случайная погрешность

α β ρ ε Ϭ

В таком виде уравнение рыночной модели описывает, насколько доходность на ц.б. связана с доходностью на индекс. Как мы увидим, такой подход позволяет разделить риски, связанные с общим движением рынка т.н. систематический, рыночный риск и риск присущий только выбранной в данный момент бумагой. Не надо забывать, что все единицы по осям здесь проценты.

Пусть: α i, I =4%, β i, I =1, 2 R I

Запишем получившееся уравнение:

ri = 4+ 1, 2 R I + ε i, I

Если пренебречь случайной погрешностью, получим следующий график:

Здесь коэффициент смещения показывает, какую доходность будет иметь ценная бумага, если доходность рынка будет равна 0. Этот коэффициент может быть и отрицательным. Важно отметить значение β i, I: его величина для любой данной бумаги характеризует её.Этот коэфф. показывает чувствительность ценной бумаги к изменениям рынка. Если β i, I < 1 то такая ц.б. является консервативной, «оборонительной», если β i, I > 1 то такая ц.б. называется агрессивной, ну а β i, I =1- нечто среднее умеренное. Заметьте, пока мы говорим только о отдельной бумаге.

Вычисление β i, I проводится по следующей формуле из математической статистики:

β i, I = σ i, I/ σ I 2,

где:

σ i, I - ковариация между доходностью ценной бумагой и доходностью на индекс

σ I2 - дисперсия доходности индекса

Диверсификация

Дальнейшие наши рассуждения будут направлены на разделение двух составляющих риска для ценной бумаги. Риск для ценной бумаги можно записать в следующем виде.

σ i, I2 = β i, I 2 σ I 2 + Ϭ i, I 2 α β ρ ε Ϭ

Хотя здесь Ϭ во второй степени, это нас не смущает, просто это удобнее для вычислений, мы всегда можем извлечь корень квадратный.

Теперь перейдём к параметрам портфеля. Нам известна формула вычисления доходности портфеля, если даны доходности и доли ценных бумаг:

r p = Σ (Xi * ri), выражение

Где суммирование идёт по всем бумагам портфеля

Подставим выражение для R p в уравнение рыночной модели

получим:

получим:

где:

К нашему удовольствию мы видим, что α, β, ε являются средневзвешенными соответствующих коэффициентов входящих в портфель.

Это позволяет нам применить все выводы относящиеся к портфелю, как и к отдельной ц.б.

Тогда и общий риск для портфеля выглядит так:

Тогда и общий риск для портфеля выглядит так:

где

β pI2 носит название рыночный риск портфеля, σ ε , p2 является собственным риском портфеля.

Рассмотрим рыночный риск- β pI2

Если принять, что доли входящих бумаг примерно равны и малы, т.к. их может быть достаточно много, то мы можем вынести за знак суммирования коэффициент 1/N и получим:

- β pI2 = 1/N Σ β pI2 это означает, что коэффициенты β pI2 усредняются по портфелю и никакая ценная бумага не окажет на риск портфеля существенного влияния. Влияние будет лишь в той степени, в которой будет высока или низка доходность на индекс, т.е. общее состояние рынка. Этот риск неустраним за счёт подбора бумаг. Это и есть рыночный риск.

Обратимся теперь ко второму слагаемому, он носит название несистематический риск или собственный риск портфеля.

|

Считая, что в среднем

Доли каждой бумаг

Равны 1/N получим:

Вынесем 1/N за сумму:

Тогда выражение:

Будет равно среднему

σ ε , p2 по портфелю

А собственный риск

Портфеля уменьшится

N Раз.

Или, если мы перейдём к корню из дисперсии, то σ ε , p уменьшится в N степени ½.

Именно этот эффект и необходимо было получить.

|

|