Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Показатели деловой активности.

|

|

Деловая активность предприятия проявляется в динамичности его развития, свидетельствует о качестве управления финансовыми ресурсами, вложенными в имущество предприятия, и находит свое отражение в системе показателей оборачиваемости средств организации. Коэффициенты деловой активности позволяют оценить эффективность использования финансовых ресурсов. Финансовое состояние предприятия зависит от скорости превращения средств, вложенных в различные активы предприятия, в денежные средства.

Для расчета показателей оборачиваемости средств организации и скорости оборота используются данные бухгалтерского баланса и отчета о прибылях и убытках.

Основные показатели оборачиваемости и скорости оборота:

Коэффициент оборачиваемости активов показывает эффективность использования всех ресурсов, которыми обладает предприятие в анализируемом периоде.

Коэффициент оборачиваемости активов = выручка за анализируемый период (год) / среднегодовая стоимость активов

Период оборота активов =360 / коэффициент оборачиваемости активов

Коэффициент оборачиваемости собственногокапитала свидетельствует об эффективности использования собственного капитала организации.

Коэффициент оборачиваемости собств. капитала = выручка за анализируемый период (год) / среднегодовая стоимость собственного капитала

Период оборота собственного капитала = 360 / коэффициент оборачиваемости собственного капитала

При анализе деловой активности рассчитываются также более частные показатели оборачиваемости (дебиторской задолженности, кредиторской задолженности, запасов и т.д.) и периоды оборота в днях.

Коэффициент оборачиваемости дебиторской задолженности = выручка за анализируемый период (год) / среднегодовой размер дебиторской задолженности

Срок погашения дебиторской задолженности (в днях) = 360 / коэффициент оборачиваемости дебиторской задолженности

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Коэффициент оборачиваемости запасов = себестоимость за анализируемый период (год) / среднегодовая стоимость запасов

Период оборота запасов (срок реализации) = 360 / коэффициент оборачиваемости

Коэффициент обор-сти кредиторской задолженности = себестоимость за анализируемый период (год) / среднегодовой размер кредиторской задолженности

Срок погашения кредиторской задолженности (в днях) = 360 / коэффициент оборачиваемости кредиторской задолженности

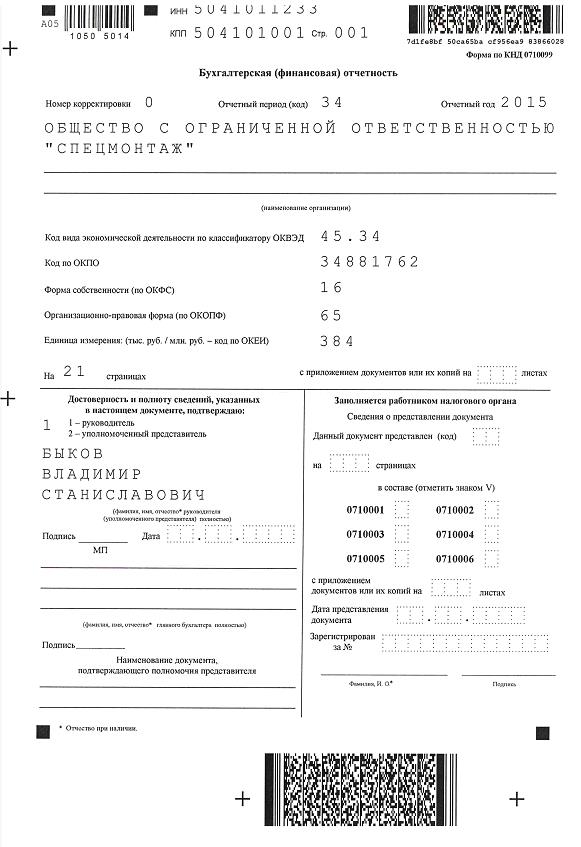

Глава 2. Анализ финансового состояния ООО «Спецмонтаж»

2.1 Анализ имущества и источников его формирования

| № | Показатели | Значение показателя | Изменение за анализируемый период | |||||||||

| в тыс. руб | В % к валюте баланса | Тыс. руб. (гр.3 –гр.2) | +/- % ((гр.3-гр.2): гр.2) | |||||||||

| 31.12. | 31.12. | В начале анализируемого периода (31.12. 2014) | В конце анализируемого периода (31.12. 2015) | |||||||||

| А | ||||||||||||

| Актив | ||||||||||||

| Внеоборотные активы в т.ч.: | 18, 4 | 18, 3 | -1094 | -3, 8 | ||||||||

| Основные средства | 18, 1 | 17, 9 | -1128 | -4 | ||||||||

| Нематериальные активы | - | - | - | - | - | - | ||||||

| Оборотные активы, в т.ч.: | 81, 6 | 81, 7 | -4027 | -3, 2 | ||||||||

| Запасы | 41, 6 | 41, 9 | -1706 | -2, 7 | ||||||||

| Дебиторская задолженность | 39, 8 | 36, 8 | -6598 | -10, 7 | ||||||||

| Денежные средства и краткосрочные финансовые вложения | < 0.1 | 2, 9 | +4246 | +115, 8 | ||||||||

| Пассив | ||||||||||||

| Собственный капитал | 50, 1 | 61, 2 | +14075 | +18, 2 | ||||||||

| Долгосрочные обязательства, всего в т.ч.: | 6, 4 |

7, 1

| +700 | +7, 1 | ||||||||

| А | ||||||||||||

| Заемные средства | 5, 5 | 6, 1 | +700 | +8, 3 | ||||||||

| Краткосрочные обязательства*, всего в т.ч.: | 43, 6 | 31, 7 | -19896 | -29, 6 | ||||||||

| Заемные средства | 2, 4 | 1, 5 | -1407 | -38, 5 | ||||||||

| Валюта баланса | -5121 | -3, 3 | ||||||||||

Активы на 31.12.2015 характеризуются такими соотношениями: 18.3 % внеоборотных активов и 81.7% текущих. Активы организации за весь период изменились несущественно (на 3, 3 %). Хотя имело место уменьшение активов, собственный капитал увеличился на 18, 2 %, что в целом положительно характеризует динамику изменения имущественного положения организации. Наглядно соотношение основных групп активов организации представлено на диаграмме: (см. приложении рис 1).

Снижение величины активов организации связанно со снижением следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех отрицательно изменившихся статей):

; Дебиторская задолженность – 6598 тыс. руб. (70%); Запасы – 1706 тыс. руб. (18, 1%); Основные средства – 1128 тыс. руб. (12%).

Одновременно в пассиве баланса наибольшее снижение наблюдается по строкам: Кредиторская задолженность – 19804 тыс. руб. (93, 3%); Краткосрочные заемные средства – 1407 тыс. руб. (6, 6 %). Среди положительно изменившихся статей баланса можно выделить «денежные средства и денежные эквиваленты» в активе и «нераспределенная прибыль (непокрытый убыток)» в пассиве (+4246 тыс. руб. и + 8079 тыс. руб. соответственно). За 2015 год собственный капитал организации заметно вырос до 91, 385 тыс. руб. (+14075 тыс. руб.)

Таблица 2.2 Оценка стоимости чистых активов организации ООО «Спецмонтаж»

| № | Показатель | Значение показателя | Изменение | ||||

| в тыс. руб. | в % к валюте баланса | тыс.руб.(гр.3-гр.2) | +/- % ((гр.3-гр.2): гр.2) | ||||

| 31.12. | 31.12. | На начало анализируемого периода (31.12. 2014) | На конец анализируемого периода (31.12.2015) | ||||

| А | |||||||

| Чистые активы | 50, 1 | 61.2 | +14075 | +18.2 | |||

| уставный капитал | < 0.1 | < 0, 1 | +3 | +30 | |||

| превышение чистых активов над уставным капиталом (стр.1-стр.2) | 50.1 | 61.2 | +14072 | +18.2 |

Чистые активы организации на последний день анализируемого периода намного (в 7029, 6 раза) превышают уставный капитал.

Такое соотношение положительного характеризует финансового положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. Определив текущее состояние показателя, следует отметить увеличение чистых активов на 18.2 % за рассматриваемый период.

Превышение чистых активов над уставным капиталом и в то же время их увеличение за период говорит о хорошем финансовом положении организации по данному признаку.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Таблица 2.3 Анализ финансовой устойчивости организации ООО «Спецмонтаж»

| № | Показатель | Значение показателя | Изменение показателя (гр.3-гр2) | Описание показателя и его нормативное значение | ||||||||||

| 31.12.2014 | 31.12.2015 | |||||||||||||

| А | ||||||||||||||

| Коэффициент автономии | 0, 5 | 0.61 | +0.11 | Отношение собственного капитала к общей сумме капитала. Нормальное значение данной отрасли: 0, 4 более (оптимальный 0, 5-0, 7). | ||||||||||

| Коэффициент финансового левериджа | 0.63 | -0.37 | Отношение заемного капитала к собственному. Нормальное значение для данной отрасли: 1, 5 и более (оптимальное 0, 43-1) | |||||||||||

| Коэффициент обеспеченности собственными оборотными средствами | 0, 39 | 0.53 | +0.14 | Отношение собственных оборотных средств к оборотным активам. Нормальное значение: 0, 1 и более. | ||||||||||

| Индекс постоянного актива | 0, 37 | 0.3 | -0.07 | Отношение стоимости внеоборотных активов к величине собственного капитала организации | ||||||||||

| Продолжение таблицы 2.3 | ||||||||||||||

| А | ||||||||||||||

| Коэффициент покрытия инвестиций | 0.56 | 0.68 | +0.12 | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение: 0, 7 и более | ||||||||||

| Коэффициент маневренности собственного капитала | 0, 63 | 0.7 | +0.07 | Отношение собственных оборотных средств к источникам собственных средств. Нормальное значение для данной отрасли: 0, 15 и более. | ||||||||||

| Коэффициент мобильности имущества | 0, 82 | 0.82 | - | Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. | ||||||||||

| Коэффициент мобильности оборотных средств | < 0.01 | 0.04 | +0.04 | Отношение наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к общей стоимости оборотных активов. | ||||||||||

| Окончание таблицы 2.3 | ||||||||||||||

| А | ||||||||||||||

| Коэффициент обеспеченности запасов | 0.76 | 1.02 | +0.26 | Отношение собственных оборотных средств к стоимости запасов. Нормальное значение: 0, 5 и более. | ||||||||||

| Коэффициент краткосрочной задолженности | 0.87 | 0.82 | -0.05 | Отношение краткосрочной задолженности к общей сумме задолженности. | ||||||||||

Коэффициент автономии организации на конец отчетного периода составил 0, 61. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное значение указывает на оптимальное соотношение собственного и заемного капитала (собственный капитал составляет 61 % в общем капитале организации). В течение анализируемого периода коэффициент автономии вырос на 0, 1.

Структура капитала организации представлена на диаграмме: (см. приложение рис. №2)

За последний год коэффициент обеспеченности собственными оборотными средствами значительно вырос (на 0, 14), и составил 0, 53. По состоянию на 31.12.2015 коэффициент демонстрирует исключительно хорошее значение. Коэффициент покрытия инвестиций за год значительно вырос (на 0, 12), и составил 0, 68. Значение коэффициента по состоянию на 31.12.2015 ниже нормативного значения. На начало периода коэффициент обеспеченности материальных запасов равен 0, 76. За анализируемый период был отмечен рост коэффициента обеспеченности материальных запасов на 0, 26 и составил 1, 02. Данное значение является исключительно хорошим. По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности организации значительно превосходит величину долгосрочной задолженности (81, 8% и 18, 2 % соответственно). При этом за последний год доля долгосрочной задолженности выросла на 5, 4 %. Далее целесообразно провести анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств организации.

Таблица 2.4 Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств ООО «Спецмонтаж».

| № | Показатель собственных оборотных средств (СОС) | Значение показателя | Излишек (недостаток)* | ||

| На начало анализируемого периода (31.12.2014) | На конец анализируемого периода (31.12.2015) | 31.12. | 31.12. | ||

| А | |||||

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | -15419 | +1456 | |||

| СОС2 (рассчитан с учетом долгосрочных пассивов; фактически равен чистому оборотному капиталу) | -5596 | +11979 | |||

| СОС3 (рассчитанные с учетом как долгосрочных пассивов, так и краткосрочной задолженности по кредитам и займам) | -1939 | +14229 |

* Излишек (недостаток) СОС рассчитывается как разница между собственными оборотными средствами и величиной запасов и затрат.

По всем трем вариантам расчета на последний день анализируемого периода наблюдается покрытие собственными оборотными средствами имеющихся у организации запасов, поэтому финансовое положение по данному признаку можно характеризовать как абсолютно устойчивое. Более того, все три показателя покрытия собственными оборотными средствами запасов за анализируемый период улучшили свои показатели.

Таблица 2.5 Анализ ликвидности баланса ООО «Спецмонтаж»

Одним из важнейших показателей эффективности деятельности организации является ликвидность. Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по своим обязательствам.

| № | Показатель ликвидности | Значение показателя | Изменение показателя (гр.3- гр.2) | Расчет, рекомендованное значение | |

| 31.12.2014 | 31.12.2015 | ||||

| Коэффициент текущей (общей) ликвидности | 1, 87 | 2.57 | +0.7 | Отношение текущих активов к краткосрочным обязательствам. Нормальное значение: не менее 2 | |

| Коэффициент быстрой (промежуточной) ликвидности | 0, 92 | 1.25 | +0.33 | Отношение ликвидных активов к краткосрочным обязательствам. Нормальное значение: 1 и более | |

| Коэффициент абсолютной ликвидности | < 0.01 | 0.09 | +0.09 | Отношение высоколиквидных активов к краткосрочным обязательствам. Нормальное значение: 0, 2 и более |

На 31.12.2015 коэффициент текущей (общей) ликвидности полностью укладывается в норму (2, 57 при нормативном значении 2). За последний год коэффициент вырос на 0, 7. Значение коэффициента быстрой (промежуточной) ликвидности тоже соответствует норме – 1, 25 при норме 1. Это говорит о наличии у организации ликвидных активов, которые можно погасить наиболее срочные обязательства. Коэффициент абсолютной ликвидности, как и два другие коэффициента, на начало отчетного периода имеет значение ниже нормы (< 0.01). При этом следует отметить, что за 2015 год коэффициент абсолютной ликвидности вырос на 0, 09. Далее проведем анализ соотношения активов по степени ликвидности и обязательств по сроку погашения.

Таблица 2.5.1. Анализ соотношения активов по степени ликвидности и

обязательств по сроку погашения ООО «Спецмонтаж»

| № | Активы по степени ликвидности | На конец отчетного периода, тыс.руб. | Прирост за анализ. период, % | Норм. соотношение | № | Пассивы по сроку погашения | На конец отчетного периода, тыс. руб. | Прирост за анализ. период, % | Излишек / недостаток платеж. средств тыс. руб., (гр.3 – гр.8) | ||

| А1. | Высоколиквидные активы (ден.средства + краткоср. фин. вложения) | +115, 8 | ≥ | П1. | Наиболеесрочные обязательства (привлеченные средства) (текущ. кред. задолж.) | -31, 4 | -39029 | ||||

| |||||||||||

| А2. | Быстрореализуемые активы (краткоср. деб. задолж.) | -10, 7 | ≥ | П2. | Среднесрочные обязательства (краткоср. обязательства кроме текущ. кред.зад.) | -2, 2 | +50890 | ||||

| А3. | Медленно реализуемые активы (прочие оборотн. активы) | -2, 6 | ≥ | П3. | Долгосрочные обязательства | +7.1 | +52169 | ||||

| А4. | Труднореализуемые активы (внеобротные активы) | -3, 8 | ≤ | П4. | Постоянные пассивы(собственный капитал). | +18, 2 | -64030 |

Для определения ликвидности Баланса следует сопоставить итоги соответствующих групп активов и пассивов.

А1≥ П1; А2≥ П2; А3≥ П3 и А4≤ П4

Из четырех соотношений, характеризующих наличие ликвидных активов у организации, выполняется три. Высоколиквидные активы покрывают наиболее срочные обязательства организации только на 10 %. В соответствии с принципами структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (П2). В данном случае это соотношение выполняется (быстрореализуемые активы превышают среднесрочные обязательства в 13, 6 раз). Также выполняется третье соотношение, что свидетельствует о долгосрочной платежеспособности организации и четвертое, которое говорит о наличии у организации собственного оборотного капитала и соблюдения финансовой устойчивости.

2.6 Анализ платежеспособности организации с помощью коэффициентов ликвидности

Как правило, оценка уровня платежеспособности и ее анализ необходимы для:

регулярного прогнозирования финансового положения и устойчивости;

контроля над своевременным исполнением обязательств компании;

повышения доверия партнеров и инвесторов к проведению совместной деятельности;

полного возврата кредитов и оценки эффективности их использования.

Таблица 2.6 Анализ платежеспособности с помощью коэффициентов ликвидности организации ООО «Спецмонтаж»

| №п/п | Показатель | Код строки баланса | На начало отчетного периода, Тыс., руб. | На конец отчетного периода Тыс., руб. | Изменение (+/-) | |

| Оптимальное значение | ||||||

| А | Б | |||||

| Исходные данные для анализа | ||||||

| Денежные средства и краткосрочные финансовые вложения | 1250+1240 | +4246 | ||||

| Дебиторская задолженность | -6598 | |||||

| Общая величина оборотных активов | -4027 | |||||

| Краткосрочные обязательства | 1510+1520 +1550 | -21211 | ||||

| Окончание таблицы 2.6 | ||||||

| Оценка текущей платежеспособности | ||||||

| А | Б | |||||

| Коэффициент абсолютной ликвидности (1/4) | ≥ 0, 20-0, 30 | 5, 54 | 0, 09 | -5, 45 | ||

| Коэффициент критической ликвидности (1+2)/4 | ≥ 0, 80-1 | 0, 93 | 1, 31 | +0, 38 | ||

| Коэффициент текущей ликвидности (3/4) | ≥ 1, 50-2 | 1, 89 | 2, 68 | +0, 79 | ||

Из расчетов, представленных в таблице следует, что на конец отчетного периода коэффициент абсолютной ликвидности снизился на -5.45, составив 0, 09. Данное значение говорит о том, что организация не сможет по первому требованию кредиторов рассчитаться по возложенным на них обязательствам.

Коэффициент критической ликвидности увеличился на +0, 38 и составил 1, 31.

Это свидетельствует о высокой платежеспособности организации и вероятности привлечения внешних ресурсов.

Коэффициент текущей ликвидности имеет положительную динамику и на конец отчетного периода равен 2, 68, что также говорит о высокой платежеспособности организации.

2.7 Анализ рентабельности обычных видов деятельности

В системе показателей эффективности деятельности предприятий важнейшее место принадлежит рентабельности. Рентабельность представляет собой такое использование средств, при котором организация не только покрывает свои затраты доходами, но и получает прибыль. При анализе рассчитанные показатели рентабельности следует сопоставить с плановыми, со соответствующими показателями предыдущих периодов, а также с данными других организаций.

Таблица 2.7 Анализ рентабельности организации ООО «Спецмонтаж»

| № | Показатель рентабельности | Значение показателя (в %, или в копейках с рубля) | Изменение показателя | ||

| 31.12.2014 | 31.12.2015 | коп., (гр.3-гр.2) | ± % ((3-2): 2) | ||

| Рентабельность продаж (величина прибыли от продаж в каждом рубле выручки). Нормальное значение для данной отрасли: 6 % и более | 4, 3 | 5, 5 | +1, 2 | +26, 5 | |

| Рентабельность продаж по EBIT (величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки). | 4, 7 | +2, 6 | +128 | ||

| Рентабельность продаж по чистой прибыли (величина чистой прибыли в каждом рубле выручки) | 0, 7 | 3, 3 | +2, 6 | +4, 5 раза | |

| Прибыль от продаж на рубль, вложенный в производство и реализацию продукции (работ, услуг) | 4, 5 | 5, 8 | +1, 3 | +28, 1 | |

| Коэффициент покрытия процентов к уплате, коэф., нормальное значение: 1, 5 и более | 4, 5 | 18, 4 | +13, 9 | +4 раза |

Представленные в таблице показатели рентабельности за год имеют положительные значения как следствие прибыльной деятельности ООО «Спецмонтаж».

За рассматриваемый период организация по обычным видам деятельности получила прибыль в размере 5, 5 копеек с каждого рубля выручки от реализации. К тому же стоит отметить положительную динамику рентабельности продаж по сравнению с данными показателей за аналогичный период прошлого года (+ 1, 2 коп). Показатель рентабельности, рассчитанный как отношение прибыли до процентов к уплате и налогообложения к выручке организации, за весь анализируемый период составил 4, 7 %, т.е. в каждом рубле выручки организации содержалось 4, 7 коп. прибыли до налогообложения и процентов к уплате.

График показывает динамику исходя из данных, представленных в таблице 2.7 (см. приложение рис. № 3) Далее проведем анализ рентабельности использования вложенного в предпринимательскую деятельность капитала,

Анализ рентабельности использования вложенного в предпринимательскую деятельность капитала

Обобщающим показателем, выражающим эффективность использования общей величины капитала, имеющегося в распоряжении предприятия, является рентабельность совокупных вложений капитала.

Таблица 1. Анализ рентабельности использования вложенного в предпринимательскую деятельность капитала ООО «Спецмонтаж»

| № | Показатель рентабельности | Значения показателя, % | Расчет показателя | ||

| Рентабельность собственного капитала Нормальное значение: ≥ 16 % | 9, 6 | Отношение чистой прибыли к средней величине собственного капитала. | |||

| Рентабельность активов. Нормальное значение ≥ 5 % | 5, 3 | Отношение чистой прибыли к средней стоимости активов | |||

| Прибыль на инвестированный капитал | 12, 1 | Отношение прибыли до уплаты процентов и налогов (EBIT) к собственному

| |||

| Рентабельность производственных фондов | 14, 7 | Отношение прибыли от продаж к средней стоимости основных средств материально-производственных запасов. | |||

| Справочно: Фондоотдача, коэфф. | 8, 9 | Отношение выручки к средней стоимости основных средств |

EBIT (Earnings Before Interest and Taxes) – прибыль до вычета процентов и налогов. Данный показатель финансового результата организации является промежуточным, между валовой и чистой прибылью. Вычитание процентов и налогов позволяет абстрагироваться от структуры капитала организации (доли заемного капитала) и налоговых ставок, получив возможность сравнивать по данному показателю различные предприятия. Часто EBIT путают с операционной прибылью, которая в отличие EBIT не включает доходы и расходы по прочим операциям.

За анализируемый период каждый рубль собственного капитала организации ООО «Спецмонтаж» принес 0, 096 руб. чистой прибыли. За год значение рентабельности активов, равное 5, 3 % можно считать как нормальное значение для данной отрасли.

2.8 Анализ показателей деловой активности организации

В данной таблице рассчитаны показатели оборачиваемости ряда активов, характеризующих скорость возврата вложенных в предпринимательскую деятельность средств, а также показатель оборачиваемости кредиторской задолженности при расчетах с поставщиками и подрядчиками.

Таблица 2.8 Анализ показателей деловой активности

ООО «Спецмонтаж»

| № | Показатель оборачиваемости | Значение в днях | Коэфф. 2014(365: гр.2) |

| Оборачиваемость оборотных средств (отношение средней величины оборотных активов к среднедневной выручке*; нормальное значение для данной отрасли: ≤ 174 дней) | |||

| Оборачиваемость запасов (отношение средней стоимости запасов к среднедневной выручке; нормальное значение для данной отрасли: ≤ 39 дней) | 3, 8 | ||

| Оборачиваемость дебиторской заложенности (отношение средней величины дебиторской задолженности к среднедневной выручке; нормальное значение для данной отрасли: ≤ 96 дней) | 4, 2 | ||

| Оборачиваемость кредиторской задолженности (отношение средней величины кредиторской задолженности к среднедневной выручке) | 4, 6 | ||

| Оборачиваемость активов (отношение средней стоимости активов к среднедневной выручке) | 1, 6 | ||

| Оборачиваемость собственного капитала (отношение средней величины собственного капитала к среднедневной выручке) | 2, 9 |

*Приведен расчет показателя в днях. Значение коэффициента равно отношение 365 к значению показателя в днях.

Данные об оборачиваемости активов за год свидетельствуют о том, что организация получает выручку, равную сумме всех имеющихся активов за 227 календарных дней. При этом требуется 95 дней, чтобы получить выручку равную среднегодовому остатку материально-производственных запасов.

2.9 Расчет рейтинговой оценки финансового состояния организации

Рейтинговая оценка необходима для того, чтобы одним словом подытожить финансовое состояние и перспективы развития предприятия. Этот показатель включает в себя несколько наиболее важных коэффициентов. Большая роль уделяется показателям текущего года и меньше внимания предыдущим периодам. Для отображения результата используется классическая градация финансового состояния от D до AAA.

Таблица 2.9 Расчет рейтинговой оценки финансового состояния ООО «Спецмонтаж»

| Показатель | Значение показателя | Оценка | Средняя оценка(гр.3*0, 25+гр.4 *0, 6+гр.5*0, 15) | Оценка с учетом веса (гр.2*гр.6) | ||||

| прошлое | настоящее | будущее | ||||||

| 1.Показатель финансового положения организации | ||||||||

| Коэффициент автономии | 0, 25 | +2 | +2 | +1 | +1, 85 | +0, 463 | ||

| Соотношение чистых активов и уставного капитала | 0, 1 | +2 | +2 | +2 | +2 | +0, 2 | ||

| Коэффициент обеспеченности собственными оборотными средствами | 0, 15 | +2 | +2 | +2 | +2 | +0, 3 | ||

| Коэффициент текущей (общей) ликвидности | 0, 15 | -1 | +2 | +2 | +1, 25 | +0, 188 | ||

| ||||||||

| Коэффициент быстрой (промежуточной) ликвидности | 0, 2 | -1 | +2 | +2 | +1, 25 | +0, 25 | ||

| Коэффициент абсолютной ликвидности | 0, 15 | -2 | -1 | -1 | -1, 25 | -1, 88 | ||

| Итого | Итоговая оценка (итого гр.7: гр2) | +1, 213 | ||||||

| 2. Показатель эффективности деятельности организации | ||||||||

| Рентабельность собственного капитала | 0, 3 | -1 | -1 | -1 | -1 | -0, 3 | ||

| Рентабельность активов | 0, 2 | +1 | +1 | +1 | +1 | +0, 2 | ||

| Рентабельность продаж | 0, 2 | -1 | -1 | +1 | +1 | -0, 14 | ||

| Динамика выручки | 0, 1 | +1 | +1 | +1 | -0, 7 | +0, 1 | ||

| Оборачиваемость оборотных средств | 0, 1 | -1 | -1 | +1 | +1 | -0, 1 | ||

| Соотношение прибыли от прочих операций и выручки от основной детальности | 0, 1 | +2 | +2 | -1 | -1 | -0, 1 | ||

| Итого | Итоговая оценка (итого гр.7: гр2) | -0, 04 |

Итоговая рейтинговая оценка финансового состояния ООО «Спецмонтаж» (+1, 213*0, 6)+(-0, 04*0, 4)=+0, 71 (BBB-положительное). Градации качественной оценки финансового состояния (см. приложение, таблица.1)

2.10 Оценка удовлетворительности структуры Баланса

Основной целью проведения предварительного анализа финансового состояния предприятия является обоснование решения о признании структуры баланса удовлетворительной, а предприятия - платежеспособным в соответствии с системой критериев для определения удовлетворительной структуры баланса платежеспособных предприятий.

Таблица 2.10 Оценка удовлетворительности структуры баланса ООО «Спецмонтаж»

| Показатели | Значение показателя | Изменение (гр.3-гр.2) | Нормативное значение | Соответствие норм.значению | |

| На начало года | На конец года | ||||

| Коэффициент тек. ликвидности | 1, 89 | 2, 68 | +0, 79 | не менее 2 | соответствует |

| Коэфф. Обеспеченности собственными средствами | 0, 39 | 0, 53 | 0, 14 | не менее 0, 1 | соответствует |

| Коэфф. утраты платежеспособности | * | 1, 44 | * | не менее 1 | соответствует |

Поскольку оба коэффициента на конец года оказались в рамках установленных для них норм, в качестве третьего показателя рассчитан коэффициент утраты платежеспособности. Данный коэффициент служит для оценки перспективы утраты организацией нормальной структуры баланса(платежеспособности) в течении трех месяцев при сохранении имевшей место в анализируемом периоде динамики первых двух коэффициентов. Значение коэффициента утраты платежеспособности (1, 44) указывает на низкую вероятность значительного ухудшения показателей платежеспособности организации в ближайшие три месяца.

2.11 Оценка вероятности банкротства организации по методике

Р. Лиса

Модель Лиса (Lis R.), разработанная им в 1972 году, для предприятий имеет следующий вид:

Z = 0, 063Х1 + 0, 092Х2 + 0, 057Х3 + 0, 0014Х4

где,

Х1 - оборотный капитал / сумма активов;

Х2 - прибыль от реализации / сумма активов;

Х3 - нераспределенная прибыль / сумма активов;

Х4 - собственный капитал / заемный капитал.

Формулы расчета показателей по бухгалтерскому балансу:

Х1 = (стр. 1400 + стр. 1300- стр. 1100) / стр. 1600;

Х2 = стр. 2200 / стр. 1600;

Х3 = стр. 2400 / стр. 1600;

Х4 = стр. 1300 / (стр. 1400 + стр. 1500).

В случае если Z < 0, 037 - вероятность банкротства высокая;

Z > 0, 037 - вероятность банкротства невелика.

Следует учитывать что, модель Лиса определения вероятности банкротства при анализе российских предприятий показывает несколько завышенные оценки, так как значительное влияние на итоговый показатель оказывает прибыль от продаж, без учета финансовой деятельности и налогового режима.

Таблица 2.11 Оценка вероятности банкротства ООО «Спецмонтаж» по методике Р. Лиса

| № | Показатель | На начало отчетного года (2014) | На конец отчетного года (2015) |

| X1 | 0.38 | 0.50 | |

| X2 | 0, 05 | 0, 11 | |

| X3 | 0, 01 | 0, 05 | |

| X4 | 1, 01 | 1, 59 |

Далее проведем расчет показателя «Z» на начало и конец анализируемого периода:

НОП (2014)= 0, 063*0, 38+0, 092*0, 05+0, 057*0, 01+0, 0014*1, 01=0, 031

КОП (2015)= 0, 063*0, 50+0, 092*0, 11+0, 057*0, 05+0, 0014*1, 59=0, 047

По данным расчета делаем вывод, что ООО «Спецмонтаж» на начало анализируемого года имеет невысокую вероятность банкротства,

Z < 0.037 = 0.031. но по истечению года исправило свое положение и коэффициент Z > 0.037 равняется 0, 047, что говорит о благополучной деятельности организации за прошедший период.

Заключение

Проанализировав данные по отчету о финансовых результатах ООО «Спецмонтаж» можно сделать обобщенный вывод по ключевым показателям, выражающим сильные стороны (потенциал)финансового положения и результатов деятельности организации:

коэффициент автономии имеет оптимальное значение (0, 61);

чистые активы превышают уставный капитал, также и увеличились за анализируемый период;

коэффициент обеспеченности собственными оборотными средствами на 31.12.2015 является хорошим, и равен 0, 53;

полностью соответствует нормальному значению коэффициент текущей (общей) ликвидности - не менее 2 (2.57)

коэффициент быстрой (промежуточной) ликвидности полностью соответствует нормативному значению - 1 и более (1.25)

рост рентабельности продаж (+ 1.2 процентных пункта от рентабельности 4.3% за аналогичный период прошлого года);

положительная динамика изменения собственного капитала несущественна, и равна (3.3 %);

абсолютная финансовая устойчивость равна по величине излишка собственных оборотных средств;

за анализируемый период получена прибыль от продаж (13300 тыс. руб.), более того наблюдалась положительная динамика по сравнению с аналогичным периодом прошлого года (+5058 тыс. руб.);

прибыль от финансово-хозяйственной деятельности за год составила 8075 тыс. руб. (+6666 тыс. руб. по сравнению с аналогичным периодом прошлого года);

рост прибыли до процентов к уплате и налогообложения (EBIT) на рубль выручки организации (+2.6 коп. к 2.1 коп. с рубля выручки за аналогичный период прошлого года).

Следующие 2 показателя финансового положения организации имеют отрицательные значения, т.е. показывают слабые стороны организации (риски);

коэффициент абсолютной ликвидности не укладывается в нормальное значение - 0, 2 и более (0, 09);

коэффициент покрытия инвестиций ниже нормы (доля собственного капитала и долгосрочных обязательств составляет только 68% от общего капитала организации)

Положительно результаты деятельности характеризует следующий показатель – хорошая рентабельность активов (5.3 % за последний год)

Вероятность банкротства организации на конец анализируемого периода невелика, так как значение показателя «Z» по методике Р.Лиса составляет 0, 047, что выше показателя, равному 0, 037.

Показателем, имеющим значение на границе норматива, является следующий – не в полной мере соблюдается нормальное соотношение активов по степени ликвидности и обязательств по сроку погашения.

Рекомендации по улучшению деятельности ООО «Спецмонтаж»

По результатам анализа финансового состояния организации были выявлены сильные и слабые стороны ее деятельности. К сильным сторонам относятся:

Организация располагает достаточными собственными средствами для осуществления своей деятельности;

Значения финансовой устойчивости по всем трем вариантам расчета на последний день анализируемого периода показывает покрытие собственными оборотными средствами имеющихся у организации запасов, поэтому финансовое положение по данному признаку можно характеризовать как абсолютно устойчивое, что свидетельствует о высоком уровне платежеспособности, организация не зависит от внешних кредиторов;

рост прибыли до процентов к уплате и налогообложения (EBIT) на рубль выручки организации (+2.6 коп. к 2.1 коп. с рубля выручки за аналогичный период прошлого года);

Также были выявлены слабые стороны организации;

коэффициент абсолютной ликвидности не укладывается в нормальное значение - 0, 2 и более (0, 09), это говорит о неспособности вовремя организации расплатиться со своими поставщиками.

Исследовав данные, можно дать следующие рекомендации:

Для покрытия задолженности перед поставщиками направить собственные средства для улучшения состояния кредиторской задолженности;

Более рационально оценивать свои возможности по инвестированию в другие компании, т.к. доля собственного капитала и долгосрочных обязательств составляет только 68% от общего капитала организации, что говорит о неспособности в полной мере выполнять их.

Список используемой литературы

1. Т.А. Пожидаева; «Анализ финансовой отчетности», 2014г.

2. А.Д. Шеремет; Р.С Сайфулин; Е.В. Негашева; «Методика финансового анализа», новое издание 2014г.

3. Г.В. Савицкая; «Анализ финансовой деятельности предприятия», 2001-2012

4. Финансовый анализ ООО «Спецмонтаж», 2014г.

5. Бухгалтерский баланс, 2013-2015 г.

6. Отчет о финансовых показателях, 2013-2015г.

7. Гражданский кодекс Российской Федерации. Ч.1, 2.

8. Налоговый кодекс Российской Федерации. Ч.1. от 31.07.98г. № 146-ФЗ

9. Налоговый кодекс Российской Федерации. Ч.2. от 5.08.00 № 117- ФЗ

10. Закон РФ “О бухгалтерском учете” от 21 ноября 1996 г. № 129-ФЗ (В редакции, подготовленной на основе изменений, внесенных в Федеральный закон от 21.12.2013 N 357-ФЗ.)

11. Закон РФ от 27.12.91 г. №2116-1 «О налоге на прибыль предприятий и организаций» (с изменениями и дополнениями).

12. Приказ Минфина РФ “О годовой бухгалтерской отчетности организации” (ПБУ 4/99) в ред. Приказов Минфина РФ от 18.09.2006 N 115н и от 08.11.2010 N 142н.

13.Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98 (Приказ Минфина РФ от 9.12.98 №60н в ред. Приказов Минфина России от 11.03.2009 N 22н, от 25.10.2010 N 132н, от 08.11.2010 N 144н, от 27.04.2012 N 55н, от 18.12.2012 N 164н, от 06.04.2015 N 57н).

14. Положение по бухгалтерскому учету «Доходы организации» (ПБУ 9/99). Утверждено приказом Минфина РФ от 06.05.99 г. № 32н (ред. от 06.04.2015).

Приложение.

Рисунок 1

Рисунок 2

Рисунок 3

Таблица №1

| Балл | Условное обозначение (рейтинг) | Качественная характеристика фин. состояния | |

| от | до(вкл) | ||

| 1, 6 | ААА | отличное | |

| 1, 6 | 1, 2 | АА | очень хорошее |

| 1, 2 | 0, 8 | А | хорошее |

| 0, 8 | 0, 4 | ВВВ | положительное |

| 0, 4 | ВВ | нормальное | |

| -0, 4 | В | удовлетворительное | |

| -0, 4 | -0, 8 | ССС | неудовлетворительное |

| -0, 8 | -1, 2 | СС | плохое |

| -1, 2 | -1, 6 | С | очень плохое |

| -1, 6 | -2 | D | критическое |

|

|