Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Структура и компетенция органов управления Банка

|

|

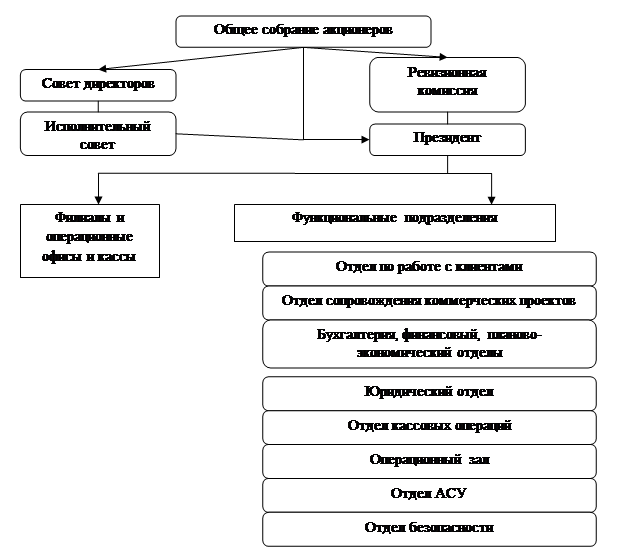

В целях реализации принципа эффективного управления в Банке предусматривается следующая система органов управления:

- Общее собрание акционеров;

- Совет директоров;

- Коллегиальный исполнительный орган – Исполнительный совет;

-Единоличный исполнительный орган – Президент (рис. 2).

Рис. 2. Структурная схема управления ОАО «АВТОВАЗБАНК»

При этом распределение полномочий между органами управления Банка обеспечивает разграничение общего руководства, осуществляемого акционерами и Советом директоров Банка, и руководства текущей деятельностью Банка, осуществляемого его исполнительными органами.

Высшим органом управления Банка является общее собрание акционеров.

Установленный в Банке порядок сообщения о проведении общего собрания акционеров направлен на обеспечение акционерам Банка возможности надлежащим образом подготовиться к участию в нем.

Банк способствует тому, чтобы информация (материалы), предоставляемая при подготовке к проведению общего собрания акционеров, а также порядок ее предоставления, позволяли акционерам получить полное представление о деятельности общества и принять обоснованные решения по вопросам повестки дня.

Установленный в Банке порядок ведения общего собрания обеспечивает разумную равную возможность всем лицам, присутствующим на собрании, высказать свое мнение и задать интересующие их вопросы:

общее собрание акционеров проводиться таким образом, чтобы акционеры имели возможность принять взвешенные и обоснованные решения по всем вопросам повестки дня;

в целях обеспечения возможности акционеров получить ответы на интересующие их вопросы непосредственно от Президента Банка, членов Исполнительного совета и Совета директоров, членов ревизионной комиссии и аудитора общества относительно представленных ими заключений на общее собрание, как правило, приглашаются указанные лица в зависимости от повестки дня собрания.

Собрание акционеров утверждает членов Совета директоров, исполнительных органов и ревизионной комиссии, а также аудиторов Банка.

Итоги голосования, как правило, подводятся и оглашаются до завершения общего собрания в целях исключения любых сомнений в правильности подведения итогов голосования и укрепления доверия акционеров к Банку.

Совет директоров Банка осуществляет общее руководство деятельностью Банка. Совет директоров Банка обеспечивает эффективный контроль за деятельностью Банка, обеспечивая реализацию и защиту прав акционеров, а также содействуя разрешению корпоративных конфликтов.

Председателем Совета Директоров назначен Таран Николай Васильевич, а его заместителем Прокопенко Вера Владимировна.

Банк стремится к тому, чтобы состав Совета директоров обеспечивал наиболее эффективное осуществление функций, возложенных на Совет директоров Банка, и пользовался доверием акционеров. Эффективному осуществлению функций Совета директоров способствует включение в состав Совета директоров независимых директоров (не менее одной четверти состава Совета директоров).

Советом директоров Банка могут создаваться постоянно действующие или временные комитеты для предварительного рассмотрения наиболее важных вопросов, относящихся к компетенции Совета директоров. В случае принятия решения о создании соответствующего комитета Совет директоров определяет процедуру его формирования, компетенцию и порядок работы путем утверждения Положения о комитете.

Руководство текущей деятельностью Банка осуществляется единоличным исполнительным органом Банка – Президентом, Председателем Исполнительного совета (Казымова Елена Петровна) и коллегиальным исполнительным органом Банка – Исполнительным советом.

Банк стремится к тому, чтобы состав исполнительных органов Банка обеспечивал наиболее эффективное осуществление функций, возложенных на исполнительные органы.

Для обеспечения эффективности системы управления полномочия и обязательства элементов управления формализованы в виде регламентов, кодексов, политик и положений. Основным документом является Устав ОАО Банк АВБ.

Таким образом, система управления ОАО Банк АВБ достаточно эффективна, обеспеченна нормативной документацией, а её структура полностью соответствует целям компании, внешним и внутренним фактором её функционирования. Однако, из-за отсутствия должного развития системы менеджмента качества на местах отсутствует необходимый уровень дисциплины и само организованности персонала.

РАЗДЕЛ 3. Анализ системы управления ОАО «АВТОВАЗБАНК»

Анализ системы управления представляет собой комплексный и целенаправленный процесс изучения состояния и тенденций развития основных элементов системы управления. Анализ является исходной базой оценки и обоснования основных мероприятий по совершенствованию и повышению результативности управления.

|

|

| |

|

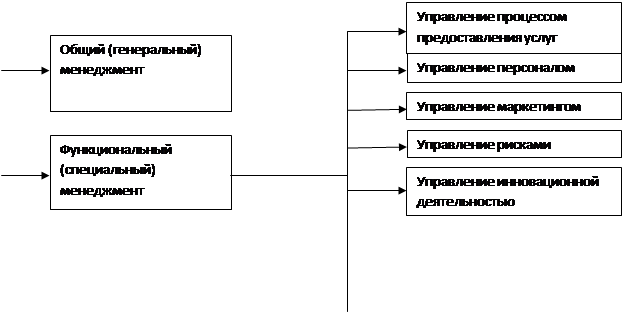

Рис. 3. Схема системы управления ОАО Банк АВБ.

При анализе системы управления ОАО Банк АВБ следует исходить из необходимости изучения двух направлений менеджмента: общего и функционального.

Общий менеджмент содержит в себе общие подходы и методы управления, приемлемых для любой сферы деятельности в социально-экономических системах, для всех уровней управления: государственного, регионального, управления предприятием и его подразделениями. Сюда входят: функции управления (планирования, организация, регулирование, учет, контроль и анализ) методы управления (экономические, административные, морального воздействия); механизм разработки и принятия решений; стиль управления; групповая динамика.

Функциональный менеджмент охватывает отдельные функциональные области производства, предпринимательства и социальную среду на предприятии, и включает:

ü Инновационный менеджмент- управление процессами создания, распространения и применения продукции и технологий, обладающих научно-технической новизной и удовлетворяющих новые потребности.

ü Финансовый менеджмент - осуществляет управление движением финансовых средств на стадиях жизненного цикла продукции.

ü Инвестиционный менеджмент- управление процессами привлечения, рассредоточения и использования долгосрочных вложений капитала.

ü Менеджмент по персоналу - управление процессами найма, расстановки, движения, стимулирования кадров, оптимизация организационных факторов и условий труда.

ü Информационный менеджмент - управление информационными системами на предприятии.

Как уже упоминалось в предыдущем разделе в качестве общего (генерального) менеджмента Казымова Елена Петровна, президент ОАО Банк АВБ, Совет директоров, а также исполнительный совет.

В функциональном менеджменте есть свои особенности, характерные для данной организации. Так как банк фактически ничего не производит, а лишь предоставляет различного рода услуги, которые подробно будут рассмотрены ниже, то управление производством отсутствует. Основная цель управления рисками в Банке - сохранить оптимальный баланс между приемлемым уровнем риска, принимаемым на себя Банком, и прибылью, получаемой от кредитной деятельности и операций на финансовых рынках, между интересами клиентов и Банка.

В Банке создана единая система управления рисками, которая распространяется на все структурные подразделения Банка. В качестве объектов управления Банк выделяет следующие основные виды рисков: кредитный; рыночный; операционный; правовой; репутационный; ликвидности; страновой, стратегический.

Миссия Банка гласит, что ОАО Банк АВБ стремиться:

ü Повышать доступность всего спектра финансовых услуг, продвигая культуру высокотехнологичного банковского сервиса в качестве «опорного банка» для предпринимателей и «банка семейного обслуживания для населения».

ü Обеспечивать достижение целей акционеров и защиту их интересов, прежде всего за счет реализации профессионального, честного и доброжелательного подхода в работе с любым клиентом в регионе обслуживания Банка.

ü Развивать профессиональный и творческий потенциал сотрудников за счет внедрения передовых банковских технологий и реализации инновационных подходов к обслуживанию клиентов.

Осознавая свою миссию, Банк АВБ определяет базовые ценности, являющиеся основой корпоративной культуры:

1. Порядочность, ответственность, уважение к закону и традициям.

2. Надежность, доброжелательность и открытость.

3. Результативность, профессионализм и социальная активность.

4. Стратегическая цель Банка АВБ и основные задачи.

Стратегической целью на период до 2018 года Банк АВБ определяет для себя повышение эффективности и устойчивости бизнес-модели.

Исходя из этой цели банк ставит перед собой следующие приоритетные задачи:

1. Увеличение степени диверсификации деятельности и рентабельности операций:

a. перемещение акцента в розничный сектор в части кредитных операций при умеренно-консервативной политике принятия рисков;

b. увеличение ресурсной базы за счет привлечения средств корпоративных клиентов.

2. Повышение рентабельности операций за счет технологизации и стандартизации бизнес-процессов.

3. Перевод региональной структуры в формат сети продаж, обеспечивающий более гибкое и эффективное взаимодействие с клиентами, а также снижение операционных издержек.

4. Приведение организационной структуры в соответствие с требованиями программно-проектного подхода.

5. Совершенствование системы управления персоналом и повышение степени его вовлеченности в процесс реализации Стратегии.

В основе организации целенаправленной работы по обеспечению роста показателей Банка в интересах его акционеров с учетом требований других заинтересованных сторон лежит Стратегия Банка.

Стратегия Банка – это концептуальная основа его деятельности, определяющая приоритетные цели и задачи на период не менее 5 лет, и пути их достижения. Стратегия Банка служит ориентиром для принятия ключевых решений, касающихся будущих рынков, продуктов, организационной структуры, прибыльности и профиля рисков для менеджеров Банка на всех уровнях его деятельности.

Стратегия Банка разрабатывается по инициативе:

- менеджмента Банка (при окончании срока действия предыдущей стратегии или существенного отклонения внешних и/или внутренних условий заложенным в стратегии ориентирам);

- Акционеров или их представителей в органах управления.

В рамках реализации Стратегии функции между органами управления распределяются следующим образом:

1) Совет директоров

ü Утверждает Стратегию.

ü Утверждает Программы, содержащие в себе перечень мероприятий по достижению определенных Стратегией приоритетных задач.

ü Утверждает руководителей Программ.

ü Ежегодно утверждает Бизнес-план.

ü Осуществляет контроль принятых решений.

2) Исполнительный совет

ü Ежегодно утверждает Политики.

ü Ежегодно утверждает Перечень мероприятий по реализации Бизнес-плана.

ü Утверждает проекты и назначает руководителей.

ü Осуществляет контроль принятых решений.

В процесс разработки Стратегии вовлекается ключевой персонал Банка.

Стратегия рассматривается и утверждается Советом директоров Банка после предварительного одобрения проекта Стратегии Исполнительным советом Банка.

Ответственность за реализацию отдельных положений Стратегии возлагается на конкретных сотрудников и руководителей внутренними распорядительными документами Банка.

Банк АВБ определяет для себя следующие финансовые цели на период реализации Стратегии.

ТАБЛИЦА 3.

Стратегические ориентиры финансового положения ОАО Банк АВБ[2]

| Прогноз показателей | 2015 год | 2017 год |

| Капитал (млн. руб.) | Не менее 4 000 | Не менее 5 000 |

| Достаточность капитала, % | Не менее 11, 5% | Не менее 13, 0% |

| Рентабельность активов, % | Не менее 0, 6% | Не менее 2, 0% |

| Рентабельность капитала, % | Не менее 6, 0% | Не менее 11, 0% |

| Качество активов | ||

| доля проблемных кредитов в совокупном портфеле, % | Не более 2, 0% | Не более 2, 0% |

| отраслевая концентрация кредитного портфеля, % | Не более 15% | Не более 10% |

| доля кредитования связанных сторон, % от капитала | Не более 20% | Не более 15% |

| Эффективность(издержки / доходы), % | Не более 70% | Не более 55% |

Достижение вышеперечисленных финансовых целей позволит Банку АВБ:

ü Сформировать устойчивую финансовую модель и обеспечить стабильный доходный поток.

ü Повысить инвестиционную привлекательность и эффективность заимствований.

ü Расширить возможности участия в целевых программах финансирования, реализуемых государством и ведущими финансовыми институтами.

Деятельность ОАО Банк АВБ в 2009-2012 годы осуществлялась в соответствии с задачами, определенными для первого этапа реализации Стратегии развития на период 2009-2015 годов, и характеризуется достижением следующих результатов:

1. Положительная динамика основных показателей деятельности и устойчивости, повышение рейтинга инвестиционного класса национального агентства до уровня «А».

2. Удержание конкурентных позиций в регионах присутствия с заметным увеличением занимаемой доли рынка привлеченных средств, актуализация продуктового предложения и развитие сети продаж.

3. Оптимизация организационной структуры с рациональным перераспределением функциональных обязанностей между центрами ответственности, внедрение системы мотивации персонала всех уровней и механизма стимулирования внутрикорпоративных инноваций.

4. Централизация информационных систем региональных подразделений за счет перехода на новую промышленную платформу управления базами данных, внедрение системы электронного документооборота.

Вместе с тем реализация Банком АВБ принятой Стратегии на данном этапе не позволила в полной мере достичь запланированного уровня развития в связи с наличием объективных причин макроэкономического характера. Кризисные явления в мировой и российской экономике оказали отрицательное влияние на развитие Банка и привели к ряду негативных последствий:

1. Увеличение сроков возврата инвестиций в ряде отраслей, в первую очередь строительной, в которой были сосредоточены значительные кредитные ресурсы Банка АВБ, не позволило обеспечить запланированные темпы прироста финансовых показателей.

2. Снижение деловой активности в российской экономике не позволило привлечь достаточный для осуществления диверсификации пассивной базы объём средств корпоративных клиентов.

3. Снижение потребительской активности, общий спад на рынках недвижимости и замораживание объектов строительства, а также снижение платежеспособности населения сделали невозможным наращивание качественного розничного кредитного портфеля.

4. Снижение доходов Банка не позволило внедрить ряд высокотехнологичных решений, требующих значительных материальных затрат.

Эти факторы закономерно привели к необходимости уточнения Стратегии и увеличения горизонта стратегического планирования до 2018 года. Уточнения ранее принятых ориентиров подразумевают:

1. Рост финансовых показателей в основном за счёт внутренних резервов (клиентская база, сеть продаж, ИТ-инфраструктура, персонал).

2. Более высокие темпы диверсификации активно-пассивной базы.

3. Повышение стрессоустойчивости бизнес-модели в перспективе долгосрочного планирования с одновременным ростом рентабельности.

РАЗДЕЛ 4. Управление производственной деятельностью ОАО «АВТОВАЗБАНК»

ОАО «АВТОВАЗБАНК» является коммерческой банковской структурой и по своей сути не осуществляет прямой производственной деятельности, а лишь предоставляет различного рода банковские услуги: потребительские кредиты, кредитные карты, автокредиты, ипотека, кредиты для бизнеса, депозиты юр. лиц.

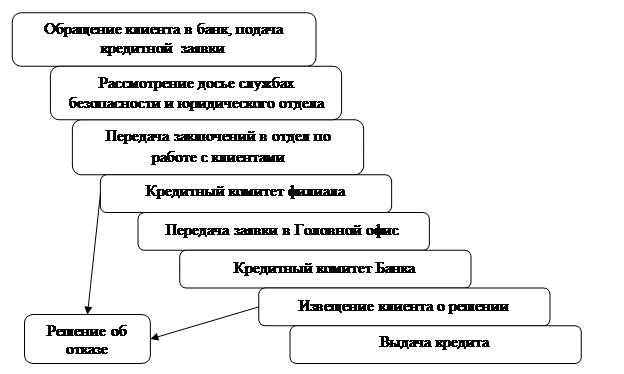

Процесс принятия решения о предоставлении услуги клиенту осуществляется в ряд этапов, за время которых проверяется надежность и кредитоспособность клиента, соответствие требованиям нормативно-правовых актов и внутренних положений (рис. 4).

Рис. 4. Процесс обработки заявлений в ОАО Банк АВБ

На сегодняшний день ОАО Банк АВБ характеризуется финансовой стабильностью. Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности Банка АВБ на уровне, А «Высокий уровень кредитоспособности», прогноз по рейтингу «стабильный».

Поддержку рейтингу Банка АВБ оказывают адекватная текущему уровню кредитного риска политика резервирования, низкий уровень концентрации привлеченных средств на крупных кредиторах, хорошая сбалансированность активов и пассивов на краткосрочном горизонте (на 01.03.2013 норматив Н3 составил 97, 8%) (табл. 4). Также агентство позитивно оценило приемлемый уровень покрытия внебалансовых обязательств кредитного характера высоколиквидными активами (154, 5% на 01.03.2013) и низкий уровень принимаемых банком валютных рисков (на 01.03.2013 по всем валютам составляет 0, 1% капитала).

ТАБЛИЦА 4.

Сведения об обязательных нормативах, %

| Наименование показателя | Нормативное значение | Фактическое значение | |||||

| Норматив достаточности собственных средств банка (Н1) | 15.9 | 13.3 | 12.4 | ||||

| Норматив мгновенной ликвидности (Н2) | 57.4 | 32.7 | 48.1 | ||||

| Норматив текущей ликвидности (Н3) | 115.8 | 146.1 | 87.4 | ||||

| Норматив долгосрочной ликвидности (Н4) | 75.2 | 48.5 | 65.7 | ||||

| Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) | Максимальное | 21.6 | Максимальное | 23.4 | максимальное | 23.4 | |

| Минимальное | 0.1 | Минимальное | 1.1 | минимальное | 0.3 | ||

| Норматив максимального размера крупных кредитных рисков (Н7) | 461.9 | 544.0 |

На 01.03.2013 величина активов банка по РСБУ составила 26 млрд руб. (136-е место в рэнкинге «Эксперта РА» на 01.03.2013), размер собственного капитала — 3, 1 млрд руб., прибыль до налогообложения за 2012 г.- 138 млн. руб. с учетом СПОД[3].

Однако, анализ хозяйственной деятельности ОАО БАНК АВБ выявил тенденцию к снижению чистой прибыли банка (в 2012 г. в сравнении с 2011 наблюдается снижение на 31%), что связано в некоторой степени с усилением налогового бремени (табл. 5).

Процентные доходы увеличились на 9% за счет роста доходов по кредитам клиентам. При этом рост процентных доходов по кредитам юридических лиц составил в 2012 г. 8% при росте объемов кредитов на 12%, а рост по кредитам физических лиц – 31, 4% при соответствующем росте кредитов на 47%.

В то время как процентные расходы увеличились в 2012 г. на 19% главным образом за счет расходов по средствам физических и юридических лиц.

ТАБЛИЦА 5.

Динамика основных экономических показателей деятельности банка

| Показатели | Годы | Отклонение по годам | Темп роста | Средний коэффициент роста за 2010– 2012 гг. | Прогнозное значение показателя на 2013 г. | ||||

| (+, -) | по годам, | ||||||||

| % | |||||||||

| 1. Показатели экономического потенциала банка | |||||||||

| Активы, тыс. руб. | 1, 25 | 1, 15 | 1, 19 | 31503510, 8 | |||||

| Обязательные резервы, тыс. руб. | 2, 52 | 1, 19 | 1, 73 | 776120, 177 | |||||

| Обязательства, тыс. руб. | 1, 28 | 1, 16 | 1, 22 | 28540410, 6 | |||||

| Собственные средства (капитал), тыс. руб. | 1, 03 | 1, 05 | 1, 04 | 3090838, 83 | |||||

| 2. Показатели результативности деятельности банка | |||||||||

| Процентные доходы, тыс. руб. | 1, 05 | 1, 09 | 1, 07 | 2533152, 25 | |||||

| Процентные расходы, тыс. руб. | -82164 | 0, 94 | 1, 19 | 1, 06 | 1662191, 27 | ||||

| Комиссионные доходы, тыс. руб. | 1, 14 | 1, 08 | 1, 11 | 248541, 562 | |||||

| Комиссионные расходы, тыс. руб. | -1783 | 1, 07 | 0, 97 | 1, 02 | 67048, 4288 | ||||

| Операционные доходы, тыс. руб. | -1714504 | 0, 02 | 4, 50 | 0, 30 | 46776, 9079 | ||||

| Операционные расходы, тыс. руб. | 4, 09 | 1, 08 | 2, 10 | 1780142, 29 | |||||

| Прибыль (убыток) до налогообложения, тыс. руб. | -59327 | 1, 03 | 0, 70 | 0, 85 | 117834, 087 | ||||

| Прибыль (убыток) после налогообложения, тыс. руб. | -40143 | 1, 38 | 0, 61 | 0, 92 | 57831, 2754 | ||||

| Сформированные резервы на возможные потери (тыс. руб.) | 1, 26 | 1, 05 | 1, 15 | 2341, 5837 |

Чистый доход от операций с ценными бумагами вырос на 287%, до 88 200 тыс. рублей. Наибольший объем доходов получен по акциям и корпоративным облигациям. Доход от участия в капитале других юридических лиц составил 4 187 тыс. рублей. Чистый доход от операций с иностранной валютой увеличился в 16 раз.

Чистый комиссионный доход увеличился на 14%, рост произошел за счет увеличения объемов операций и услуг, эффективного управления тарифами, оптимизация расходов, обеспечивающих предоставление услуг. В сравнении с 2011 г. увеличились комиссионные доходы по кассово-инкассационным операциям, операционному обслуживанию, операциям с платежными картами, по документарным операциям и валютному контролю.

Операционные расходы Банка увеличились на 8%. Размер внутрибанковских расходов на обеспечение деятельности Банка, входящих в состав операционных расходов, увеличился за счет планового повышения расходов на содержание персонала и роста расходов, сопровождающих развитие бизнеса и реализацию программ развития.

При анализе эффективности деятельности ОАО БАНК АВБ за период 2010-2012 гг. была выявлена негативная тенденция к снижению эффективности деятельности: значения показателей рентабельности активов и капиталов сократились вдвое (табл. 6).

ТАБЛИЦА 6.

Показатели эффективности деятельности ОАО Банк АВБ, %

| Показатели эффективности | |||

| Рентабельность активов-нетто | 0, 54 | 0, 54 | 0, 27 |

| Рентабельность капитала | 3, 67 | 4, 35 | 2, 31 |

|

|