Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Вопрос. Рынок капитала. Дисконтированная стоимость и ставка процента.

|

|

КОРОТКО, НО ЧЁТКО:

Капитал является одним из основных элементов общественного богатства.

Капитал как товар имеет две формы:

1) физический капитал (средства производства) – непосредственно участвуют в производстве – факторы производства;

2) денежный капитал – не участвует в производстве, но без него не возможен процесс производства – инвестиции.

Капитал – ресурс, создаваемый с целью производства большего количества экономических благ.

Особенности капитала как товара:

- фактор длительного пользования;

- предполагает необходимость учета фактора времени.

Цена использования капитала – ставка процента.

Уровень ставки процента зависит, прежде всего, от спроса на кредит, однако, под воздействием множества факторов он дифференцируется.

Факторы, влияющие на процент:

- степень риска;

- срок кредита;

- количество ссужаемых денег;

- конкуренция на рынке капитала.

Различают:

- номинальную ставку процента – процентная ставка, определенная при получении кредита;

- реальную ставку – номинальная ставка с поправкой на инфляцию.

Субъектами спроса на капитал являются производители товаров и услуг. Спрос зависит от процента.

Субъектами предложения капитала являются его собственники. Предложение зависит от ставки процента и от альтернативных способов использования капитала.

При использовании заемного капитала рассчитывают доход, который можно получить от его использования.

Предельная доходность капитала или естественная норма процента – отношение дохода, который можно получить от использования капитала к цене его использования.

Инвестиции – это вложения финансовых средств в различные виды экономической деятельности в целях сохранения и увеличения капитала.

Различают реальные (или капитальные) и финансовые (портфельные) инвестиции.

еальные инвестиции – это вложение средств в физический капитал предприятия, например, в создание новых основных фондов, реконструкцию старых фондов или техническое перевооружение.

Финансовые инвестиции – это вложения в покупку акций, ценных бумаг и использование иных финансовых инструментов в целях увеличения финансового капитала инвестора.

Для определения эффективности инвестиционных вложений производители должны сравнивать стоимость единицы капитала в настоящий момент времени с величиной будущей прибыли за счет этой единицы вложения.

Процедура, с помощью которой вычисляют сегодняшнее значение любой денежной суммы, которая может быть получена в будущем называют дисконтированием.

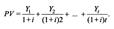

, где PV – текущая дисконтированная стоимость,

, где PV – текущая дисконтированная стоимость,

pn – доходы будущих периодов,

r- ставка процента

n – период.

Можно вывести и обратную формулу, которая будет рассчитывать будущую стоимость любой текущей денежной суммы.

, где FV- будущая дисконтированная стоимость.

, где FV- будущая дисконтированная стоимость.

Данный метод применяется для нахождения прибыльности инвестиционных проектов. Для этого рассчитывают показатель чистой дисконтированной стоимость - NPV.

Где, I – первоначальные вложения в инвестиционный проект

____________________________________________________________________________________________________________________________________________________

Рынок капитала — это сфера спроса и предложения финансовых ресурсов, используемых в качестве инвестиций. Здесь действуют общие и специфические экономические законы. В частности, цены на этих рынках устанавливаются в соответствии с уже известными законами спроса и предложения. При этом производный характер действия законов спроса и предложения на рынках заимствования кредитных средств для инвестирования обладает мультиплицированным, т.е. возведенным в степень, эффектом. Это связано с экономическими интересами участников рынков капитала, капитализированной собственности и денежно-кредитных средств, «обслуживающих» инвестиционные процессы, таких как владельцы денежных сбережений; банки как посредники, предоставляющие эти сбережения в виде кредита (ссуды); инвесторы, привлекающие эти средства в тот или иной реальный сектор экономики.

В цене реального капитала и сопровождающих его движение кредитно-денежных средствах и фондовых активах (в виде ценных бумаг) должна быть учтена не только величина дохода на данный момент, но и величина его в более или менее отдаленном будущем. Кроме того, в цене привлекаемых в инвестиции всех форм капитала (реального или денежного) должны быть учтены определенные корректировки, ценовые поправки на неопределенность и риск, свойственные всякому будущему периоду, ни который рассчитано их привлечение, использование и возврат с приращением в виде реальных доходов.

Ценой промышленного, торгового и других видов реального капитала, капитализированных денежных средств (сбережений), а также ценных бумаг фондового рынка выступает тот доход, который они способны принести в результате их применения хозяйствующими фирмами. Обобщающим выражением дохода на реальный капитал или другие виды капитализированной собственности выступает годовая процентная ставка, т.е. величина дохода, которая исчисляется за определенный период времени, чаще всего в год, в процентном отношении к величине капитала. Размер получаемого дохода выступает, по существу, ценой капитала или имущества, способного приносить постоянный ежегодный доход в течение определенного количества лет. В частности, капитализированная собственность в виде земельного участка, недвижимости, транспортного средства и т.п., будучи предоставленной в аренду предпринимателю, приносит владельцу рентный доход, называемый аннуитетом. Гарантированный, фиксированный доход в виде процентов по облигациям также называют аннуитетом. Другой разновидностью дохода по ценным бумагам, таким как акции любых предпринимательских компаний и фирм, выступает дивиденд. Этот вид дохода может быть выше процентной ставки по облигациям или банковским депозитам, но его уровень и сроки выплат не гарантируются, поскольку инвестиции сопряжены с неопределенностью и риском.

Денежные средства, сберегаемые на депозитах (вкладах) в коммерческих банках, приносят их владельцам процент. Эти же депозитные сбережения, используемые (размещаемые) коммерческими банками в виде кредитных средств, предоставляемых инвесторам (предпринимателям), приносят процент банку — маржу. Эта форма дохода представляет собой разность процентов: (а) получаемых коммерческим банком от предоставления кредита и (б) уплачиваемых владельцам сберегательных депозитов. Как видим, любая форма капитала, капитализированной собственности, ценных бумаг или накопленных денежных средств приносит процентный доход, который различается по форме исходя из той или иной разновидности капитализированного богатства. Уровень процентных доходов может установиться только в конкурентной рыночной среде, в соответствии со спросом и предложением по каждому из видов капитальной собственности.

Рынок корректирует эти доходы с помощью механизма цен, спроса и предложения, оказывая решающее влияние на объемы и направления инвестирования. Уровень доходов определяется рыночными ценами, которые устанавливаются на все разновидности капитала, капитализированной собственности или денежных сбережений. Процент как доход на капитал или любой вид капитализированной собственности определяется производительностью самого капитала. Если эта прибыль получена благодаря привлечению других видов капитальной собственности или заимствованных кредитных средств, то она подлежит дальнейшему распределению в виде выплаты процентов, дивидендов и других форм дохода их владельцам.

Дисконтирование и инвестиции. Производительность реального капитала влияет не только на уровень прибыли (процент на капитал), но и на процентные доходы по всем видам капитализированной собственности и денежно-кредитных средств, привлекаемых с помощью инвестиционного механизма. Исчисление доходов и цен по всем видам привлекаемого капитала принято называть дисконтированием. Под дисконтированием обычно понимают величину чистой производительности реального капитала и исчисление процентных доходов по всем видам капитализированной собственности, задействованным в инвестиционном процессе, в том числе относительно будущих периодов. Наиболее общий вид формулы для дисконтирования будет следующим:

V = N / i, (6.17)

где V — текущая дисконтированная стоимость капитала, капитализированной собственности; N — постоянный доход в денежном выражении, ежегодно выплачиваемый владельцу капитала, капитализированной собственности в течение используемого периода, количество лет; i — процентная ставка, в десятичных дробях (например, при 4%-ной ставке — 0, 04; при 5%-ной ставке — 0, 05; при 6%-ной ставке — 0, 06; и т.д.).

В экономической практике дисконты сводятся к расчету дисконтных ставок, дисконтных коэффициентов, общих и чистых дисконтированных доходов, в том числе с учетом фактора времени или продолжительности осуществления инвестиционных проектов. Дисконтированием можно рассчитать рыночную цену купли-продажи капитала (инвестирования) или размер ежегодно получаемого дохода от предоставления его в аренду предпринимателю. Например, если процентная ставка равна 4%, то любой вид капитала или капитализированной собственности, дающий право на постоянное получение дохода, может продаваться по цене, в 25 раз превышающей размер самого ежегодного дохода (1: 0, 04 = 25). Если процентная ставка изменится до уровня 5%, то цена того же капитала снизится, и он будет продаваться по цене, в 20 раз превышающей размеры получаемого от него ежегодного дохода (1: 0, 05 = 20). При ставке 2% рыночная цена продажи капитала в 50 раз превысит размер получаемого от него ежегодного дохода (1: 0, 02 = 50).

Правило дисконтирования. Смысл формулы для дисконтирования состоит еще и в том, чтобы определить, например, какая сумма денег должна быть превращена в инвестиции при данной процентной ставке (2%, 5% и т.д.), чтобы получать некий постоянный годовой доход. Таким образом, правило дисконтирования гласит: чтобы рассчитать, сколько стоиит в настоящее время доход в N денежных единиц, который будет выплачен через t лет, следует определить сумму денег, инвестируемых в настоящее время при существующей сложной процентной ставке, чтобы в конце расчетного периода в t лет инвестированная сумма увеличилась до желаемого уровня в N денежных единиц. Соответственно расчет следует произвести по формуле

V = N / (1 + i)t, (6.18)

где i — процентная ставка (например, 0, 02%, 0, 04%, 0, 05%, 0, 08% и т.д.).

Так, если от инвестиций в реальный капитал (покупку трактора, токарного станка, подъемного крана и т.п.) в течение t будущих лет ожидаются чистые годовые доходы в размере Y1, Y2,...Yt, то их текущая цена, или сегодняшняя ценность PV (present value), будет равна сумме, рассчитанной по формуле

________________________________________________________________________________

________________________________________________________________________________

Рынок капитала и капитальных активов - это составная часть рынка факторов производства. К капитальным активам относятся: все разновидности зданий и сооружений, техники и машин производственного назначения, оборудования и инструментов; сырье и материалы; энергия и идеи; программное обеспечение для ЭВМ. Как видно из этого перечисления, в современной экономике границы понятия капитала распространяются на физически осязаемые и неосязаемые объекты. Рынок факторов производства, специфика действующих здесь законов спроса и предложения устанавливают цену любой разновидности капитальных активов. Их ценой выступает тот доход, который они способны принести в результате использования, производительного применения. Обобщающим выражением дохода на капитал, капитальные активы выступает годовая процентная ставка, т.е. такая величина дохода, которая исчисляется за определенный период времени, чаще всего за год, в процентном отношении к величине применяемого капитала. Размер получаемого дохода выступает, по существу, ценой капитала и капитальных активов в различных формах. Все формы капитала и капитальных активов достаточно разнообразны, их зачастую невозможно суммировать в натурально-вещественном выражении. Однако рынок требует их единообразной оценки и соизмерения, без которых невозможно принять обоснованные инвестиционные решения, осуществить расчет возможных доходов.

Общим знаменателем, к которому сводят стоимость капитала в форме любого актива, выступает их денежная оценка. В денежном выражении может быть просуммирована стоимость гидростанции и причалов, тракторов и компьютеров, стройматериалов и сырья для консервной фабрики. В денежном измерении обозначен номинал облигаций, акций, любых других ценных бумаг. По существу, все экономические блага производственного назначения, будучи выраженными в денежной форме, приобретают вид капитального актива, обращающегося на рынке. Процент как доход на капитальные активы будет тем выше, чем выше производительность реальных экономических благ, представленных капитальными активами как факторами производства.

Для сложных производственных процессов в текущий момент или для осуществления их в будущем требуется накопление денежных средств, которые по мере превращения их в реальный капитал будут высокопроизводительными, а следовательно, принесут более высокий доход в будущем. Именно с этой целью осуществляется накопление капитала и его инвестирование. Оценка прибыльности осуществляется на основе чистой производительности капитала, исчисляемой, во-первых, после всех платежей от прибыли, и, во-вторых, в сопоставлении с осуществленными затратами. Эффективный инвестиционный проект - это проект, годовой доход от которого не ниже рыночной нормы процента по любому другому капитальному активу, включая банковскую процентную ставку. Исчисление дохода, или определение расчетной величины чистой производительности капитала, называется «дисконтированием». Банковская процентная ставка играет в этих расчетах определяющую роль. На ее основе осуществляется расчет дохода в форме процентов, которые могут быть получены от будущих инвестиционных проектов. Дисконтирование осуществляется по формуле D=Dt/(l+r), где D - текущая дисконтированная стоимость актива; Dt - ежегодный будущий доход от актива, инвестированного на период, равный t лет, r - норма банковского процента.

Промышленные и другие инвестиции имеют экономический смысл только в том случае, если годовой доход от них выше, чем процент по банковским депозитам (вкладам), а тем более по всем другим активам, инвестирование которых связано с риском. Цены на такие инвестиционные товары, как оборудование, сырье, материалы и т.п., устанавливаются в зависимости от будущих доходов от их производительного использования, вычисляемых с помощью дисконтирования.

Инвестиционные решения обосновываются исходя из таких параметров текущего момента, как цена приобретаемых на рынке инвестиционных товаров, норма процента, уровень годового дохода от применения этих товаров, цены их возможной реализации по остаточной стоимости в конце срока службы

|

|