Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Риск в принятии управленческих решений .

|

|

Более типичная ситуация возникает, когда менеджеры не могут полностью быть уверенными в результатах решений, но они устанавливают обоснованные приемлемые вероятности. Это известно как одно из условий риска, когда менеджеры могут определять в пределах ограниченных параметров результаты различного (возможного для них) выбора. Они могут сделать выбор в зависимости от того, какой результат более желателен для них (рис. 5.4) [5].

К решениям, принимаемым в условиях риска, относятся такие, результаты которых не являются определенными, но вероятность каждого результата известна. Вероятность определяется как степень возможности свершения данного события и изменяется от 0 до 1. Сумма вероятностей всех альтернатив должна быть равна единице. В условиях определенности существует лишь одна альтернатива.

Наиболее желательный способ определения вероятности – объективность. Вероятность объективна, когда ее можно определить математическими методами и путем статистического анализа накопленного опыта. Вероятность будет определена объективно, если поступит достаточно информации для того, чтобы прогноз оказался статистически достоверным.

Во многих случаях организация не располагает достаточной информацией для объективной оценки вероятности, однако опыт руководства с высокой достоверностью подсказывает, что, скорее всего, может случиться в данной ситуации. В такой ситуации руководитель может использовать суждение о возможности свершения альтернатив с той или иной субъективной или предполагаемой вероятностью.

Ситуация разработки и принятия управленческих решений в условиях риска встречается на практике достаточно часто. Здесь применяется вероятностный подход, предполагающий прогнозирование возможных исходов и присвоение им вероятностей. При этом пользуются:

а) известными типовыми ситуациями (типа – вероятность появления герба при подбрасывании монеты равна 0, 5);

б) предыдущими распределениями вероятностей (например, из выборочных обследований или статистики предшествующих периодов известна вероятность появления бракованной детали);

в) субъективными оценками, сделанными аналитиком самостоятельно либо с привлечением группы экспертов.

Рис. 5.4. Условия риска при разработке управленческих решений

Таким образом, последовательность действий аналитика такова:

• прогнозируются возможные исходы Rk, где К = 1, 2…, n в качестве Rk могут выступать различные показатели, например, доход, прибыль, приведенная стоимость ожидаемых поступлений и др.;

• каждому исходу присваивается соответствующая вероятность Rk, причем выбирается критерий, например максимизация математического ожидания прибыли;

• выбирается вариант, удовлетворяющий исходный выбранный критерий, при этом в более сложных ситуациях в анализе используют метод построения “дерева” решений.

Предпринимателя (руководителя) вынуждает принимать на себя риск неопределенность хозяйственной ситуации, неизвестность условий политической и экономической обстановки и перспектив изменения этих условий. Чем больше неопределенность хозяйственной ситуации при принятии решения, тем выше и степень риска. На степень и величину риска можно реально воздействовать через финансовый механизм, с помощью приемов стратегии и финансового менеджмента. Этот своеобразный механизм управления риском и есть риск-менеджмент. В основе риск-менеджмента лежит организация работы по определению и снижению степени риска (рис. 5.5) [5].

Рис. 5.5. Риск-менеджмент

Риск-менеджмент представляет систему управления риском и экономическими отношениями, возникающими в процессе этого управления, и включает стратегию и тактику управленческих действий. Риск-менеджмент выполняет:

• функции объекта управления, включающие организацию разрешения риска; рисковые вложения капитала; действия, снижающие величину риска, процесс страхования рисков;

• экономические отношения и связи между субъектами хозяйственного процесса.

• функции субъекта управления, в рамках которых – прогнозирование, организация, координация, регулирование, стимулирование, контроль.

Стратегия риск-менеджера – это искусство управления риском в неопределенной хозяйственной ситуации, основанное на прогнозировании риска и приемах его снижения. Эта стратегия включает правила, на основе которых принимаются рисковые решения и способы выбора варианта решения (рис. 5.6) [5].

Рис. 5.6.Стратегия риска-менеджмента

В стратегии риск-менеджмента применяются следующие правила:

• максимум выигрыша;

• оптимальная вероятность результата;

• оптимальная колеблемость результата;

• оптимальное сочетание выигрыша и величины риска. Правила принятия, например решения рискового вложения капитала, дополняются различными способами выбора варианта решения.

Среди них выбор:

• варианта решения при условии, что известны вероятности возможных хозяйственных ситуаций;

• варианта решения при условии, что вероятности возможных хозяйственных ситуаций неизвестны, но имеются оценки их относительных значений;

• варианта решения при условии, что вероятности возможных хозяйственных ситуаций неизвестны, но известны основные направления оценки результатов вложения капитала.

В первом случае определяется среднее ожидаемое значение нормы прибыли на вложенный капитал по каждому варианту и выбирается вариант с наибольшей нормой прибыли. Во втором – путем экспертной оценки устанавливается значение вероятности условий хозяйственных ситуаций и проводится расчет среднего ожидаемого значения нормы прибыли на вложенный капитал. В третьем случае имеются три направления оценки результатов вложения капитала: выбор максимального результата из минимальной величины; выбор минимальной величины риска из максимальных рисков; выбор средней величины результата. Расчет по оценке риска и выбору оптимального варианта вложения капитала производится путем математических методов, которые изучаются такими дисциплинами, как: эконометрия, финансовый менеджмент, экономический анализ.

Центральное место в оценке риска занимают анализ и прогнозирование возможных потерь ресурсов при осуществлении предпринимательской деятельности. Имеется в виду не расход ресурсов, объективно обусловленный характером и масштабом предпринимательских действий, а случайные, непредвиденные, но потенциально возможные потери, возникающие вследствие отклонений реального хода предпринимательства от задуманного сценария.

Чтобы оценить вероятность тех или иных потерь, обусловленных развитием событий по непредвиденному варианту, следует, прежде всего, знать все виды потерь, связанных с предпринимательством, и уметь заранее исчислить их или измерить как вероятные прогнозные величины. Случайное развитие событий, оказывающее влияние на ход и результаты деятельности организации, способно приводить не только к потерям в виде повышенных затрат ресурсов и снижения конечного результата. Оно может вызвать увеличение затрат одного вида ресурсов и снижение затрат другого вида, т.е. наряду с повышенными затратами одних ресурсов может наблюдаться экономия других.

Если случайное событие оказывает двойное воздействие на конечные результаты деятельности, имеет неблагоприятные и благоприятные последствия, то при оценке риска следует в равной степени учитывать и те и другие. Иначе говоря, при определении суммарно-возможных потерь следует вычитать из расчетных потерь сопровождающий их выигрыш. Потери, которые могут быть в предпринимательской деятельности, целесообразно разделять на материальные, трудовые, финансовые, потери времени, специальные виды потерь (например, в виде нанесения ущерба здоровью и жизни людей, окружающей среде, престижу и т.д.).

Когда говорят о необходимости учета риска при управлении проектами, обычно имеют в виду основных его участников: заказчика, инвестора, исполнителя (подрядчика) или продавца, покупателя, а также страховую компанию. При анализе риска любого из участников проекта используются критерии:

• потери от риска независимы друг от друга;

• потеря по одному направлению из “портфеля рисков” не обязательно увеличивает вероятность потери по другому (за исключением форс-мажорных обстоятельств);

• максимальный возможный ущерб не должен превышать финансовых возможностей участника.

Принято различать основные виды рисков (рис. 5.7) [5]:

• производственный риск – это риск, связанный с возможностями невыполнения фирмой своих обязательств по контракту или договору с заказчиком;

• финансовый (кредитный) риск – это риск, связанный с возможностью невыполнения фирмой своих финансовых обязательств перед инвестором в результате использования для финансирования деятельности фирмы кредита;

• инвестиционный риск – это риск, связанный с возможным обесцениваем инвестиционно-финансового портфеля, состоящего как из собственных ценных бумаг, так и приобретенных;

• рыночный риск – это риск, связанный с возможным колебанием рыночных процентных ставок, как собственной национальной денежной единицы, так и зарубежных курсов валют.

Риск обычно подразделяется на два типа:

Динамический риск – это риск непредвиденных изменений стоимости основного капитала вследствие принятия управленческих решений или непредвиденных изменений рыночных и политических обстоятельств. Такие изменения могут привести как к потерям, так и к дополнительным доходам.

Статический риск – это риск потерь реальных активов вследствие нанесения ущерба собственности, а также потерь дохода в силу недееспособности организации. Этот риск может привести только к потерям.

Рис. 5.7. Классификация видов риск-менеджмента

Существуют следующие виды рисков при выборе ценных бумаг.

• Капитальный риск – общий риск на все вложения в ценные бумаги, риск того, что инвестор не сможет их вернуть, не понеся потерь.

• Селективный риск – риск неправильного выбора ценных бумаг при формировании портфеля для инвестирования в сравнении с другими видами бумаг.

• Временный риск – риск покупки или продажи ценной бумаги в неудачное время, что влечет за собой потери.

• Риск законодательных изменений – это риск, который может приводить к необходимости перерегистрации выпуска ценных бумаг, изменению условий или замены выпусков, вызывая существенные дополнительные издержки и потери для эмитента и инвестора.

• Риск ликвидности – риск, связанный с возможностью потерь при реализации ценной бумаги вследствие изменения оценки ее качества.

• Кредитный риск – риск того, что эмитент, выпускающий долговые ценные бумаги, окажется не в состоянии выплачивать процент по ним или основную сумму долга.

• Инфляционный риск – риск того, что при инфляции доходы, получаемые инвесторами от ценных бумаг, обесценятся (с точки зрения покупательной способности) быстрее, чем вырастут, и инвестор понесет реальные потери.

• Процентный риск – риск потерь, которые может понести инвестор в связи с изменением процента ставок на рынке.

• Отзывной риск – риск потерь для инвестора, если эмитент отзовет отзывные облигации в связи с превышением фиксированного уровня процентных выплат по ним над текущим рыночным процентом.

Сложность классификации видов рисков, возникающих при инвестициях в акции, – в их многообразии. В качестве классифицирующего признака можно выбрать:

• среду принятия решения:

• внешние риски (законодательство, устойчивость политического режима);

• внутренние риски (например, кадровые риски);

• длительность по времени:

а) кратковременные риски – те риски, которые угрожают предпринимателю в течение конечного известного отрезка времени, например транспортный риск, неплатежи по конкретной сделке;

б) постоянные риски – те риски, которые непрерывно угрожают деятельности фирмы в данном географическом регионе или отрасли экономики, например риск, связанный с несовершенством правовой системы, риск, связанный с разрушением (район с повышенной сейсмической опасностью);

• грань, за которой возможен крах (банкротство) фирмы:

а) допустимый риск – это угроза потери полной или части прибыли, когда размер потерь меньше ожидаемой прибыли;

б) критический риск – связан с угрозой получения нулевого дохода, но при возмещении производственных затрат, или грозит возможностью потерь в размере полных издержек;

в) катастрофический риск – характеризуется опасностью потерь в размере, равном или превышающем все имущественное состояние фирмы.

• практическое значение – оправданные риски; неоправданные риски;

• возможность страхования риска – страхуемые риски; нестрахуемые риски;

• объект риска – политический, производственно-коммерческий, финансовый, технический, отраслевой, инновационный.

Чтобы определить степень влияния риска на инвестиционную привлекательность акций, целесообразно проанализировать факторы, оказывающие влияние на рынок акций в целом и характеризующие уровень системного риска (этот уровень является исходным при инвестициях в любые акции и не изменяется при выборе других акций или расширении направления инвестиций), а также факторы, влияющие на привлекательность конкретных акций и характеризующие их несистемный риск. Системный риск также называют недиверсифицируемым в силу его постоянства, вне зависимости от диверсификации вложений, а несистемный риск – диверсифицируемым.

В зависимости от источника возникновения можно выделить следующие составляющие системного и несистемного рисков:

• системный риск проявляется как:

• инфляционный риск, риск законодательных изменений; процентный риск; риск изменения рыночной конъюнктуры;

• несистемный риск проявляется как: риск, связанный с направлением инвестирования (например, страховой риск; отраслевой риск; технический риск, связанный с обслуживанием операций с акциями, возникающий при расчетах, продаже или покупке акций, при их регистрации или перерегистрации); риск объекта инвестирования.

Риск-менеджмент располагает определенными возможностями управления риском, включающими средства разрешения рисков и приемы снижения степени риска (рис. 5.8) [5].

Рис. 5.8. Средства разрешения риск-менеджмента

Средствами разрешения рисков являются:

• избежание риска – простое уклонение от мероприятия, связанного с риском;

• удержание риска – оставление риска за инвестором, то есть на его ответственность;

• передача риска – инвестор передает ответственность за риск кому-то другому, например страховой компании;

• снижение степени риска – уменьшение вероятности и объема потерь.

Основные приемы снижения степени риска:

диверсификация; приобретение дополнительной информации о выборе и результатах; лимитирование; самострахование; страхование.

Анализ рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный.

Качественный анализ может быть сравнительно простым, его главная задача – определить факторы риска, этапы и работы, при выполнении которых риск возникает, и т.д., то есть установить потенциальные области риска, после чего идентифицировать все возможные виды рисков.

Количественный анализ риска, то есть численное определение размеров отдельных видов рисков и риска проекта (решения) в целом, – проблема более сложная. Все факторы, так или иначе влияющие на рост степени риска в проекте, можно условно разделить на две группы: объективные и субъективные.

К объективным факторам относятся факторы, которые не зависят непосредственно от самой фирмы: это инфляция, конкуренция, политические и экономические кризисы, экология, таможенные пошлины, наличие режима наибольшего благоприятствования и т.д.

К субъективным факторам относятся факторы, характеризующие непосредственно данную фирму, – это производственный потенциал, техническое оснащение, организация труда, степень кооперирования связей, выбор типа контрактов с инвестором или заказчиком и т.д. Последний фактор играет важную роль для фирмы, так как от типа контракта зависит степень риска и величина вознаграждения по окончании проекта. При количественном анализе риска могут использоваться различные методы. В настоящее время наиболее распространенными методами являются: статистический; анализ целесообразности затрат; экспертных оценок; аналитический; использование аналогов.

_______________________________________________________________________________________________

Риск, связанный с предпринимательством, принято называть хозяйственным, или предпринимательским. В отечественной экономике на данном этапе развития риск особенно вероятен вследствие неуменьшающейся неопределенности политической ситуации, неустойчивости экономической среды, отсутствия гарантии получения ожидаемого результата, предотвращения потерь.

Существовавшая в административно-командном управлении экономическая система координат предопределяла для предприятия объемы производства, поставок сырья и материалов, товарооборота, уровни цен, прибыль и др. Хозяйственная сфера для проявления инициативы была ограниченной, предприимчивость не востребовалась, рискованность действий не приветствовалось, а порой и преследовалась. Весьма ярко сложившееся состояние отражало расхожее в то время выражение " инициатива наказуема".

Кардинально меняется положение в рыночной экономике. Риск становится ее характерным признаком, так как государственное регулирование ограничивается установлением норм предпринимательской деятельности и налоговой системой. Неизмеримо расширилось рисковое поле, с одной стороны, за счет проявления случайных факторов во взаимоотношениях потребителей с производителями и иными элементами внешней среды, с другой — частной (долевой) собственностью предпринимателя на хозяйственные объекты. Наличие конкурентной среды стимулирует принятие предпринимателями и менеджерами рискованных решений в части внедрения новых технологических процессов и информационных технологий, использования новейшего оборудования, создания новых товаров и др. Это обеспечивает им сохранение и укрепление своей ниши на рынке, увеличение объема продаж, финансовую стабильность. Следовательно, природа риска в рыночной экономике обусловлена следующими факторами:

• ограниченной сферой государственного регулирования хозяйственной деятельности;

• усилением роли случайных факторов во взаимодействии предприятия с внешней средой;

• частной (и ее видами) собственностью предпринимателя, ее владением, пользованием, распоряжением;

• конкурентной борьбой товаропроизводителей и других хозяйствующих субъектов;

• всеобъемлющим характером риска, распространяющимся на сферы общественной жизни, как производственную, так и непроизводственную. Он имеет место на этапах производства, продажи, закупки, менеджмента и др.

Учитывая особенности централизованно планируемой экономики, ее предсказуемость и предопределенность, вполне оправданно отсутствие глубоких отечественных теоретических разработок, связанных с феноменом риска. Между тем механизм функционирования рыночной экономики требует овладения искусством рисковать, а значит подготовки теоретической базы в этой области.

Есть сферы, где теория и практика оценки риска относительно разработаны. Это страхование имущества, жизни, здоровья и лотерейное дело. Однако в той степени, в которой соответствующие методические разработки необходимы предпринимателям и менеджерам для повседневной практики, — это проблема, которая входит в круг интересов научных и практических организаций. Поскольку избежать риска невозможно, следует обладать навыками оценки его степени, чтобы не выходить за рамки допустимого предела.

В самом широком смысле риск — это опасность возникновения ущерба. Объем этого понятия включает сферы деятельности по производству продукции, товаров, оказанию услуг, выполнению социально-экономических и научно-технических проектов, по товарно-денежным и финансовым операциям. Рискуя, предприниматель (менеджер) рассчитывает на получение выигрыша (прибыли, дохода). Затрачивая средства, стремится получить выгоду, перекрывающую понесенные затраты. Следовательно, предметом риска являются потери ресурсов: материальные, трудовые, финансовые, информационные, интеллектуальные или недополученные доходы (ниже ожидаемых). Другими словами, если риск не оправдался, ЛПР может в худшем случае понести потери затраченных средств (сверх запланированных) либо недополучить сумму ожидаемых доходов.

Отметим различия в смысловых оттенках понятий расход", " убытки", " потери". Хозяйственная деятельность предприятия неизбежно связана с расходами, т. е. затратами на осуществление деятельности. Это непреложный факт. Убытки свидетельствуют о неблагоприятно сложившихся обстоятельствах, повлекших потери средств. Просчеты, как следует из семантики слова, выражают дополнительные расходы сверх предусмотренных. А потери — это разница в объеме ожидаемой и фактически полученной прибыли (дохода) за счет случайных факторов. Величина потерь определяет степень риска.

Риск характеризуется на качественном и количественном уровнях: в виде затрат (либо снижения доходов), а также может иметь абсолютное (физическое, материально-вещественное) или стоимостное выражение. Риск (R) может быть рассчитан и в относительных показателях: как отношение величины возможных потерь (П) к сумме основных (О1) и оборотных средств (О2) предприятия либо к общим затратам ресурсов (3), ожидаемым доходам (Д) от намечаемых действий:

В специальной литературе авторы приводят различные определения, характеризуя риск как:

• действие наудачу, в надежде на счастливый исход;

• подверженность возможности ущерба или потери;

• возможность и масштаб несоответствия ожидаемых отрицательных и положительных результатов при выборе варианта решения из числа альтернативных;

• вероятность возникновения убытков или снижения дохода в сравнении с прогнозируемым вариантом;

• количественную оценку неудачного исхода;

• образ действий в неопределенной обстановке, ожидаемый положительный результат которых носит случайный характер.

Приведенный перечень определений позволяет отметить типичные признаки рисковых ситуаций:

• величина потенциального ущерба (или выигрыша);

• вероятность наступления последствий принятого решения (неизбежные потери не являются риском);

• альтернативность выбора (рисковать или не рисковать); неопределенность условий: чем она выше, тем больше риск;

• возможность управления риском (совершение действий, уменьшающих или увеличивающих величину или вероятность ущерба);

• надежда на успех.

Развитие рыночных отношений усиливает значимость риска. К этому принуждает конкуренция на рынке, стимулирующая внедрение новых технологий, ноу-хау, принятие неординарных решений, сопряженных с риском. Успех в бизнесе предполагает не уклонение от риска, а снижение его до минимально возможного уровня. Этого можно добиться путем прогнозирования риска, оценки вероятности наступления рискованных событий, их возможных последствий, и на этой основе — разработки мер по управлению такой ситуацией.

Разновидностей рисков множество. Не случайно в крупных фирмах западных стран предусматривается должность менеджера по риску, который самостоятельно либо во взаимодействии со специалистами по маркетингу, кадрам, технике безопасности находит выход из рискованных ситуаций.

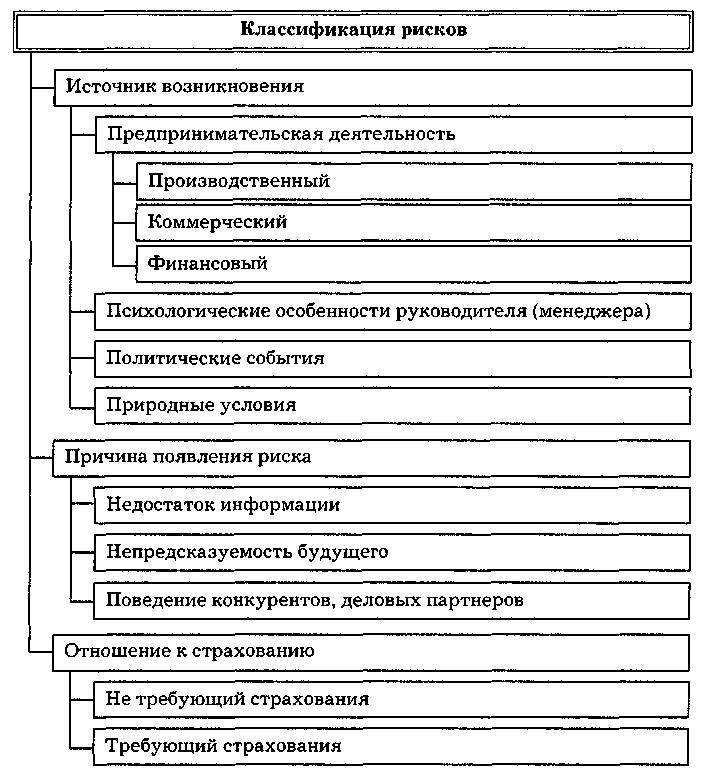

На рис. 1 многообразие рисков классифицируется по ряду признаков. Остановимся на некоторых из них.

Производственный риск возникает в сфере производства продукции, товаров, услуг и выполняемых работ (проектно-кон-структорских, прогнозных). Причины риска могут быть связаны с освоением нового производственного проекта, технологий, увеличением себестоимости продукции, снижением или резким ростом объема производства.

Коммерческий риск может появиться в результате снижения уровня продаж на рынке, повышения тарифов на перевозку грузов, колебаний валютного курса, приемки товаров покупателем, роста издержек обращения, отсутствия платежей от покупателей товаров.

Финансовый риск возникает во взаимоотношениях предприятий с банками. События последних лет в банковской системе нашей страны подчеркивают актуальность учета данного вида риска. Он зависит от уровня заемных средств предприятия по отношению к собственным активам.

Политические риски связаны с запретом на импорт в стране покупателя, проведением забастовок (войн) в период транспортировки груза, конвертированностью валют, либо установлением запрета на перевод денег и т. д.

Весьма разнообразны риски при проведении предприятием инвестиционной политики. Риск инвестиционных решений появляется в результате таких нежелательных явлений, как инфляция, необходимости дисконтирования вложенных сумм, сопоставления прибыли, получаемой от хранения средств в банке и инвестиций в производство.

Рис. 1. Классификация рисков по различным признакам

Вложение средств в ценные бумаги сопровождает следующие виды специальных рисков:

• капитальный риск — общий риск по всему портфелю ценных бумаг в сравнении с вложением средств в другие сферы;

• селективный риск — означает потенциальный убыток в результате неверного выбора ценной бумаги;

• временной риск — риск в результате неверного выбора времени приобретения ценой бумаги или ее продажи;

• риск законодательных изменений — возможность потерь средств как следствие изменений законодательных мер;

• риск ликвидности — возможные потери из-за падения ценности при продаже ценной бумаги;

• рыночный риск — риск утраты дохода в результате общего падения стоимости ценных бумаг на рынке;

• кредитный риск — риск по причине эмитента, выпустившего долговые ценные бумаги, не способного выплачивать принятый процент по ним или общий размер долга;

• инфляционный риск — потенциальные потери дохода вследствие опережающего роста инфляции;

• процентный риск — потенциальные потери инвесторов из-за изменений процентных ставок на рынке (рыночный иск);

• отзывной риск — утрата покупательного дохода в результате досрочного отзыва эмитентом ценной бумаги;

• страновый риск — риск по причине изменений политики государства или ухудшения его экономического состояния;

• отраслевой риск — следствие ослабления экономики отрасли;

• риск предприятия — потеря доходов как результат ухудшения его экономического состояния.

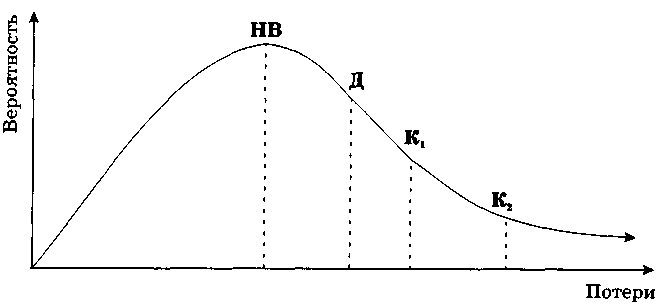

В зависимости от вероятности потерь и влияния на финансовое положение предприятия различают следующие уровни рисков: наиболее вероятные (НВ), допустимые (Д), критические (К1)катастрофические (К2) (рис. 2).

Рис. 2. Уровни рисков

Рискованная ситуация складывается из частных рисков отдельных ее операций. В этом случае оценка частного риска представляет собой нормативную ставку (минимальную), скорректированную на снижение или увеличение фактического риска  , а оценка комплексного риска состоит из суммы частных рисков

, а оценка комплексного риска состоит из суммы частных рисков  .

.

Допустимый риск влечет за собой потерю прибыли, критический — выручки (полной стоимости проданного товара), катастрофический риск приводит к гибели предприятия из-за утраты имущества и банкротства. Источником возникновения рисков могут быть и психологические особенности руководителя, которые по отношению к риску могут проявляться в диапазоне от перестраховки (риск бездействия) до авантюризма (действия за пределами оправданного риска).

|

|