Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Национальное богатство. Его состав и структура.

|

|

Для оценки итоговых результатов развития страны за всю её историю используется показатель национального богатства.

Национальное богатство – совокупность ресурсов и нового имущества страны, создающее возможность производства товаров, оказания услуг и обеспечения жизни людей.

Национальное богатство в широком смысле – всё то, чем обладает нация (природа и материальные объекты).

К национальному богадству в узком смысле относится то, что опосредовано человеческим трудом и может быть воспроизведено.

На национальное богатство влияют факторы:

· Производительность труда в стране

· Экономия ресурсов

· Увеличение массы труда в общественном производстве

· Сохранение материальных благ

· Увеличение финансовых активов

В соответствии с экономическим соотношением в РБ выделяют элементы богатства:

ü Основные средства (основные производственные фонды)

ü Домашнее имущество населения

ü Оборотные средства (производственные запасы, незавершённое производство, готовая продукция, материальные резервы)

Национальное богатство РБ на 01.01.2011Ж

…

На 2009 г. Национальное богатство составило 511, 3 трлн. Руб.; из него основные средства – 383, 1 трлн., оборотные средства – 187, 3-195, 8 трлн., материальные общественные средства – 67, 8 трлн.

49. Эволюция денег. Сущность денег и их функции

Развитие денежных отношений можно рассматривать как особую форму эволюции общественных сил. С учетом природы использования денег выделяют:

•систему металлического обращения (золотой монометаллизм и биметаллизм)

•систему обращения кредитно-бумажных денег

Денежная система металлического обращения базируется на использовании благородных металлов. Ден. система кредитно-бумажных денег характеризуется следующими чертами:

•окончательный уход золота из внутреннего и международного оборота

•гос-во берет на себя функцию регулирования хозяйства

•основой для выплаты наличных и безналичных денег выступает кредитование хозяйствующих субъектов

•соотношение между наличными и безналичными деньгами меняется в пользу безналичного оборота

•непрерывно совершенствуется технический порядок доступа к банковскому счету

Современные бумажные деньги – это декретные деньги, искусственно наделенные силой со стороны гос-ва. Особой разновидностью электронных денег выступают пластиковые карты, кот. являются эффективным инструментом безналичных расчетов.

В русле марксистской политэкономии деньги – особый товар, играющий роль всеобщего эквивалента. Школа неоклассики не восприняла это определение, поэтому деньги – это специальные знаки стоимости (бумажные ден. знаки, металлические монеты, записи на счетах), используемые в экономике для выполнения определенных функций. Функции денег:

•возможность измерения стоимости благ

•обслуживание их обращения

•осуществление платежей по обязательствам

•реализация накопления богатства

К. Маркс выделял 5 функций денег:

1. Мера стоимости (если предмет в силу обычая становится средством обращения, он становится единым измерителем всех благ)

2. Средство обращения (в результате развития обмена появились товары, на кот. обменивались все другие товары)

3. Средство платежа (выполняется, когда деньгами погашаются долги (товары в кредит), выплата зарплаты, оплата налогов, коммунальных услуг)

4. Средство накопления (т. к. предметы обладают свойством сохранности, возникла практика делать запасы товаров, обладающих таким свойством)

5. Мировые деньги (выполняется, когда деньги используют в международных расчетах для определения цен, при международных продажах, при формировании валютных накоплений).

50. Денежный рынок. Номинальный и реальный спрос на деньги. Мотивы спроса на деньги. Предложение денег. Денежные агрегаты. Равновесие денежного рынка

Ден. рынок охватывает сферу свободных денежных средств, передаваемых в кредит ч\з систему институтов, обеспечивающих взаимодействие предложения и спросы на деньги. Элементы ден. рынка:

•предложение денег

•спрос на деньги

•цена денег (ставка ссудного процента)

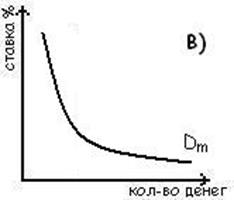

Общее количество денег, кот. домашние хозяйства, бизнес, правительство желают иметь в данный момент – спрос на деньги. Он обусловлен выполнением 2-х функций: обращение и накопление. Спрос на деньги: а) для сделок; б) как средство сохранения богатства (со стороны активов). Спрос на деньги для сделок определяется тем, что деньги нужны экономическим субъектам для покупок и платежей (сделок). См. гр. А

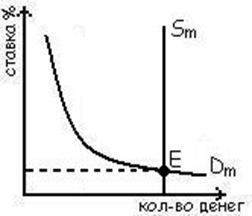

Общий спрос на деньги можно получить, суммируя спрос на деньги и спрос со стороны активов.

Спрос на доход зависит от того, какую часть своих активов хозяйственные агенты предпочитают держать в форме денег. Мотивы спроса на деньги:

•трансакционный м-в – м-в хранения денег, возникающий из удобства их использования в качестве платежа

•м-в предосторожности (мотив обеспечения безопасности) – м-в хранения денег как полезного ресурса покупной способности, чтобы иметь в будущем возм-сть реализовать неотложные потр-сти или воспольз-ся преимуществом неожиданных возможностей

•спекулятивный м-в – м-в, возникающий из желания избежать потери капитала

Формы спроса на деньги:

•уровень дохода

•скорость обращения

•ставка процента

Под предложением денег понимают денежную массу в обращении, т.е. совок-сть средств, обращающихся в стране в данный момент. Для характеристики денежного предложения используют след-щие агрегаты:

•М0 – наличие денег в обороте

•М1=М0+депозиты до востребования

•М2=М1+срочные депозиты в рублях

•М3=М2+депозиты в рублях

•М4=М3+депозиты в иностранной валюте

•М3-рублевая ден. масса

•М4-совокупная ден. масса

Э. т. имеет дело с агрегатом М1. На предложение денег влияют:

•политика нац. банка

•деятельность других банков

•соотношение м\у наличными деньгами и депозитами

Оптимальным для ден. рынка является равновесие м\у спросом на деньги(D) и их предложением(S)

Точка Е определяет равновесную ставку процента, т.е. цену денег. При изменении предложения денег равновесие восстанавливается путем продажи облигаций, что обусловливает падение рыночной цены облигаций и рост процентной ставки. По мере ее роста будет расти спрос на ценные бумаги и уменьшаться спрос на деньги. Аналогично реагирует ден. рынок на изменение спроса на деньги. Рост спроса на деньги приводит к увеличению равновесной ставки процента, а уменьшение – к падению ставки. Так. образом изменение %-ной ставки восстанавливает равновесие на ден. рынке.

51. Денежно-кредитная система и её структура. Центральный Банк и его функции. Коммерческие банки и их функции. Коммерческие банки и их функции.Кредит и его формы.

В рыночной эк-ке основные поставщики денежных средств – домохозяйства(личный сектор), а потребителями – бизнес. Их взаимодействие осуществляется через коммерческие банки и спец кредитно-финансовые организации. Мобилизацию всех ден средств и их трансформацию в ссудный капитал обеспечивает банковская система, включающая: 1)центр банки 2)коммерческие 3)спец кредитно-финансовые учреждения.

1-я монополизирует выпуск кредитных денег в наличной форме, аккумулирует и хранит кассовые резервыдр кредитных учреждений, официальные золотовалютные резервы г-ва, осущ кредитование коммерческих банков.

2-й – элемент банковской системы – кредитные учреждения универсального характера. Операции 2-й группы можно разделить на 3 основные пассивные (привлечение средств) и активные(размещение средств); комисионно-посреднические и доверительные рес-сы банка складываются из собственных, привлечённых и имитированных средств.

А – акционерный

Основная их часть – привлеченные в форме депозитов средства. Депозиты – срочные и бессрочные счета до востребования, вклады клиента банка.

Помимо ссудных операций еще один вид – банковские услуги (включают операции с валютой, платежный оборот, доверительные операции, размещение и хранение ценных бумаг). Наряду с традиционными операциями широко используются 1) лизинг, 2)факторинг

1 – приобретение банком имущества для сдачи его в аренду пользователя

2 – передача компанией управления своей дебиторской задолженностью банку, который также финансирует эту компанию при помощи кредита.

Основные инструменты, которыми располагает центральный банк:

1. Регулирование резервов

2. Операция на открытом рынке

3. Манипулирование процентной учетной ставки

Величина резервов, которые коммерческий банк хранит на счетах нацбанка во многом определяет кредитные возможности банка.

Операция на открытом рынке – продажа и покупка центральным банком государственных и ценных бумаг – основной рабочий инструмент регулирования денежного предложения. При продаже и покупке ценных бумаг центральный банк пытается воздействовать на объем ликвидных средств коммерческих банков и осуществлять управление кредитных миссий.

Изменение учетной процентной ставки – дисконтная политика, выражается представлением ссуд комерческим банкам. Ставка %, по которым выдаются эти ссуды – учетная ставка %. Изменяя эту ставку, центральный банк воздействует на резервы банков.

Кредит – форма предоставления финансовых средств одним субъектом экономики другому на основе срочности, возвратности, платности.

Кредитная система – совокупность экономических отношений, складывающихся при предоставлении ссуды лицом-кредитором другому лицу – заёмщику. Элементы кредитной системы: центральный (национальный банк), коммерческие банки, специализированные.

Кредит выступает в следующих формах:

- коммерческий (кредит, предоставляемый одним предпринимателем другим в виде продажи товаров с отсрочкой платежа. Оформляется векселем. Объект – товарный капитал)

- банковский (предоставляется банками в виде денежных ссуд. Основной вид кредитов)

- потребительский (предоставляется потребителям в форме коммерческого (продажа товаров с отсрочкой платежа) и банковского (ссудой на потребительские цели) кредитов

- сельскохозяйственный (предоставляется банками на длительный срок для покрытия крупных капиталовложений под обеспечение недвижимостью)

- ипотечный (долгосрочные ссуды под залог недвижимости – земли, зданий)

- государственный (совокупность кредитных отношений, в которых заемщики или кредиторы – государство, местные органы власти (выпуск государственных займов))

- международный (движение ссудного капитала в сфере движения Международных экономических отношений)

Функции кредита:

А) перераспределительная, Б) замещение наличных денег кредитными деньгами и операциями (безналичных рассчет)

3 элемент банковской системы – специализированные кредитно-финансовые банковские учреждения к которым относятся:

ü Инвестиционные банки: занимаются эмиссионно-учредительской деятельностью, т.е. продают собственные акции или за счет кредита коммерческих банков привлекают капитал;

ü Сберегательные учреждения: аккумулируют сбережения населения и вкладывают денежный капитал в финансирование коммерческого и жилищного строительства;

ü Страховые компании: осуществляют страхование жизни, имущества и ответственности;

ü Пенсионные фонды: формируют страховой фонд экономики, вкладывают денежные резервы в облигации и акции частных компаний и ценные бумаги государства;

ü Инвестиционные компании: выполняют роль промежуточного звена между индивидуальным денежным капиталом и корпорациями; сферой приложения капитала этих компаний служат акции и корпорации.

Денежно-кредитная система РБ функционирует в соответствии с принятым в декабре 1990 года законом «О национальном банке РБ». В соответствии с законом «О банках и банковской деятельности» статьей 136 Конституции РБ в стране сформирована двухуровневая банковская система, включающая национальные банки (1 уровень) и банки (унитарные и государственные), в том числе и иностранного капитала и небанковские финансовые организации (2 уровень).

Правовой основой финансирования банковской системы является Банковский кодекс РБ, вступивший в действие с 1 января 2001 года.

В нашей стране функционирует более 31 банка с филиалами, в том числе 25 банков с иностранным капиталом, 8 банков со 100% иностранным капиталом.

Капитал банков составляет менее 40% ВВП, а приемлемым уровнем является 100%. Крупнейшие банки: Беларусьбанк, Белагропромбанк, Белпромстройбанк, Приорбанк, Белвнешэкономбанк, Белинвестбанк. Все они являются ОАО.

|

|