Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Переучет векселя

|

|

Это операция, связанная с продажей банком имеющегося у него векселя центральному банку, в случае, когда у него самого возникает потребность в дополнительных денежных средствах.

Платеж по векселю

Процедура платежа по векселю строго стандартизирована и включает:

вексель предъявляется к оплате в месте нахождения плательщика, если в векселе не указано иное место;

плательщик должен осуществить платеж немедленно по предъявлении векселя, если предъявление последнего своевременно. Отсрочка платежа по векселю допускается только в случае возникновения обстоятельств непреодолимой силы;

при исчислении срока погашения векселя не учитывается день, в который он выписан. В случае, когда день погашения приходится на нерабочий день, вексель должен быть погашен в ближайший рабочий день;

предъявление векселя к оплате до срока его погашения не обязывает должника платить по нему, равно как и не может быть удовлетворено требование должника к векселедержателю принять платеж до срока погашения векселя;

должник может оплатить в день погашения векселя только часть суммы, а векселедержатель не имеет права не принять платеж. В данном случае на лицевой стороне векселя делается отметка о погашении части вексельной суммы. Векселедержатель имеет право опротестовать неоплаченную сумму и предъявить иск к любому из всех обязанных по векселю лиц в размере неоплаченной суммы.

Использование векселей при расчетах

Вексель — это платежное обязательство, в котором покупатель, или третья сторона, обязуется заплатить его владельцу (предъявителю) определенную сумму по истечении установленного срока, указанного в векселе.

Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа-векселя.

При использовании векселей решаются следующие основные задачи:

создаются предпосылки для своевременного и безусловного получения денег за проданные товары, выполненные работы, оказанные услуги. Оформление товарной сделки векселем не требует предварительной оплаты заказа, повышает степень доверия поставщика и покупателя, ускоряет оборачиваемость товарно-денежной массы;

вексель благоприятствует коммерческому кредиту, позволяет осуществить сделку без денег и установить срок платежа, который удобен поставщику и покупателю (плательщику);

как разновидность кредитных денег вексель может быть использован при расчетах с юридическими и физическими лицами, при зачете взаимных требований предприятий;

как ценная бумага вексель может быть продан и куплен, предоставлен в обеспечение кредита; с его помощью можно получать ссуду под дисконт, совершать иные финансовые операции.

Черты векселя:

абстрактен. Это фактическое обособление векселя от той первоначальной сделки, в результате которой он возник. Вексель существует как самостоятельная ценная бумага, совершенно не связанная с выполнением каких-либо конкретных обязательств по договору (не указан конкретный вид сделки);

бесспорен. Обязанные по векселям не могут выдвигать каких-либо возражений против своей обязанности платить. Существуют специфические юридические процедуры, облегчающие требование в получении долга;

можно передать как платежное средство;

всегда имеет денежное обязательство;

стороны, указанные на векселе, несут солидарную ответственность.

Вексель может использоваться для погашения собственного долга, его можно хранить до указанного срока и предъявить к оплате; продать вексель до срока платежа.

Виды векселей:

Казначейские векселя — выпускаются для покрытия дефицита государственного бюджета.

Дружеские векселя — возникают, когда одно предприятие, являющееся кредитоспособным, «по дружбе» выписывает вексель другому, испытывающему финансовые затруднения, с целью получения последним денежной суммы в банке путем учета залога данного векселя. Если партнер в свою очередь выписывает дружеский вексель с целью гарантии оплаты, то такой вексель называют встречным.

Бронзовые векселя (не обеспеченные ценностями) — это векселя, не имеющие реального обеспечения, выписанные на вымышленное лицо. Доход по такому векселю мошенники получают, учитывая его в банке. Бронзовые векселя могут выписываться и на реальные фирмы. При этом две фирмы обмениваются векселями и учитывают их в разных банках. Перед сроком погашения первых векселей они вновь выписывают векселя друг на друга и с помощью их учета пытаются погасить старую ссуду. В России бронзовые векселя запрещены законом.

Коммерческие векселя — на основе сделок купли-продажи в кредит.

Финансовые векселя имеют в своей основе ссуду, выдаваемую предприятием за счет имеющихся свободных средств другому предприятию. Согласно указу Президента РФ № 1662 к финансовым отнесены также векселя, оформляющие просроченную кредиторскую задолженность предприятий.

Простой вексель выписывается заемщиком кредитору. Им оформляется задолженность заемщика перед кредитором. Это обязательство заемщика уплатить денежную сумму, указанную на векселе в указанном месте, в указанное время.

Если один из обязательных признаков отсутствует, вексель не действителен.

Векселедатель — это лицо, выпускающее вексель (при простом векселе — это заемщик).

Векселеполучатель — это лицо, которому направлен вексель (при простом векселе — это кредитор).

Векселедержатель — лицо, в распоряжении которого находится вексель, и которое получает по векселю деньги или при наступлении срока погашения векселя, или при учете векселя (продажи) раньше срока погашения (при простом векселе — кредитор).

На простом векселе не указывается, кто является получателем денег. Это ценная бумага на предъявителя.

Переводной вексель выписывает кредитор (трассант). Он содержит приказ заемщику об уплате в указанный срок обозначенной суммы третьему лицу (ремитенту).

В роли ремитента выступает банк.

При передаче векселя на обороте ставится передаточная надпись — индоссамент.

Учет векселя — это выдача денег кредитору.

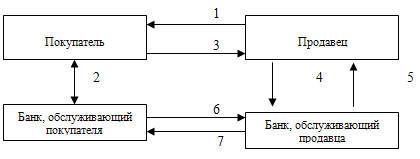

Рис. 1. Схема вексельного обращения:

1. идет поставка товара;

2. акцепт — это согласие на оплату в банке покупателя;

3. передача акцептованного векселя;

4. платежное поручение банку продавца на оплату векселя;

5. учет векселя продавца;

6. предъявление векселя к оплате в установленный срок;

7. получение платежа по векселю.

Преимущества использования векселей:

снижается потребность в наличных деньгах;

отсрочка платежа;

гарантия платежа;

при срыве цепочки расчетов средства могут быть получены.

Проблемы вексельного обращения:

необходимо хорошее знание участниками правил вексельного обращения;

законодательно не отрегулирована процедура быстрого взыскания средств по векселю;

для реального использования пригодны векселя крупных эмитентов.

Протест векселя — это официально удостоверенный нотариусом факт отказа от оплаты векселя, порождающий солидарную ответственность всех физических и юридических лиц, связанных с обращением данного векселя.

Действующее законодательство предусматривает предъявление векселя в нотариальную контору для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю не позднее 12 часов дня. Банк, который не выполняет поручение клиента по инкассированию векселей, несет ответственность за своевременное их опротестование.

Вексель, не оплаченный в установленный срок, предъявляется нотариальной конторе с описью, которая содержит следующие данные: подробное наименование и адрес векселедателя, чей вексель подлежит протесту; срок платежа по векселю; сумма платежа; подробное наименование всех индоссантов векселя и их адреса; причина протеста; название банка, от имени которого совершается протест.

Нотариальная контора в день принятия векселя к протесту предъявляет его плательщику с требованием о платеже. Если плательщик в установленный срок сделает платеж по векселю, то этот вексель возвращается плательщику с надписью о получении платежа.

Если на требование нотариальной конторы произвести платеж по векселю плательщик отвечает отказом, нотариусом составляется акт о протесте векселя в неплатеже. Одновременно он заносит в специальный реестр, который ведется в конторе, все данные по опротестованному векселю, а на лицевой стороне самого векселя ставит отметку о протесте (слово «опротестовано», дату, подпись, печать).

|

|