Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Приоритеты и направления политики налогового реформирования в России

|

|

Налоговая система современной России отражает противоречивый характер ее развития. С одной стороны, задачи, стоящие перед обществом в области структурной перестройки экономики и социальной сферы, требуют увеличения налоговых поступлений в бюджетную систему. С другой — необходимость ускоренного экономического роста, активизации инвестиционной деятельности и поддержки частного предпринимательства предполагает проведение либеральной налоговой политики, включая снижение налоговых ставок и расширение налоговых преференций. В этих условиях эффективной следует считать комбинированную налоговую политику, которая обеспеч ет налоговое равновесие — эффективное выполнение налогами всех функций.

Перед российским правительством стоит сейчас важнейшая стратегическая задача создания такого налогового режима, который способен обеспечить полный и своевременный сбор налогов, достаточных для финансирования необходимых государственных расходов, и создать благоприятные условия для ускоренного экономического роста.

Решению этой задачи препятствует ряд причин, порожденных налоговой политикой 90-х гг.:

• ориентация налоговой системы и элементов отдельных налогов (ставок, налоговых баз) на выполнение преимущественно фискальной функции, что выражается в эффекте излишней фискальности (например, высокие ставки заставляют налогоплательщиков уклоняться от налогов и скрывать доходы от налогообложения, в результате бюджет недополучает требуемые суммы);

• нездоровая ориентация налоговой системы на косвенные формы налогообложения (65—70% всех налоговых доходов бюджета приходится на инфляционные, экономически дестимулируюшие косвенные налоги на бизнес);

• запредельно высокое совокупное бремя начисленных налогов на товаропроизводящую сферу (в среднем 45 коп. на 1 руб'. выручки от реализации продукции);

• чрезмерное давление налоговых начислений на оплату труда (почти 40 коп. на 1 руб. заработной платы);

• неспособность налоговой системы уловить огромные незаработанные компаниями, осуществляющими разработку полезных ископаемых и других природных ресурсов, рентные доходы;

• неэффективность системы налогового льготирования, ее оторванности от инвестиционной деятельности.

Два неполных десятилетия совершенствования новой налоговой системы России в историческом аспекте — срок небольшой. Ранее за такой период умещалось лишь введение или совершенствование одного, максимум двух налогов. Однако темпы налоговых реформ неизбежно ускоряются в глобализирующейся мировой экономике существенно сжимающей их традиционную временную растянутость.

В России формирование и дальнейшее реформирование принятой в пожарном порядке налоговой системы реализовывалось еще более динамично, хотя при этом данный процесс следует охарактеризовать, скорее не как целенаправленно-динамичный, а как хаотично-динамичныйособенно на первых порах. Подобная практика сложилась в силу ряда объективных причин, существовавших в 90-е годы:

- стремительностью перехода от плановой к рыночной экономике;

- отсутствием требуемой научно-методологической проработки реформы,. долгосрочной программы ее реализации и четких целевыхориентиров;

- масштабным заимствованием зарубежных налоговых конструкций и:: последующей адаптацией их к российским условиям; с использованием в качестве основного метода проб и ошибок;

-чрезмерной подчиненностью меняющейся политической конъюнктуре.

В дальнейшем реформировании российской налоговой системы условно можно выделить три основных этапа.

Первый этап: 1992—1996 г г. Суть данного этапа состояла в обкатке новых моделей налогов, их адаптации и поиске путей реформирования. Как упоминалось ранее, к 1992 г. в спешном порядке была создана налоговая система, в которой одномоментно был зафиксирован весь возможный перечень налогов, сборов и иных обя  зательных платежей. Безусловно, формирование такой системы применительно к рыночной модели хозяйствования — задача, не решаемая прежде отечественной теорией и практикой налогообложения. Может быть, именно этим фактором объясняются серьезные промахи ускоренного масштабного заимствования западных конструкций различных налогов и попыток их взаимоувязки в единой российской системе.

зательных платежей. Безусловно, формирование такой системы применительно к рыночной модели хозяйствования — задача, не решаемая прежде отечественной теорией и практикой налогообложения. Может быть, именно этим фактором объясняются серьезные промахи ускоренного масштабного заимствования западных конструкций различных налогов и попыток их взаимоувязки в единой российской системе.

Сформированная трехуровневая система из ограниченного количества федеральных, но неограниченного числа региональных и местных налогов и сборов (одно перечисление которых не уместится на целой странице) изначально не могла быть совершенной. Отсутствие отечественного опыта и соответствующих научных разработок, низкие налоговая культура и ответственность плательщиков, слабость государственной власти и местного самоуправления предопределили невысокую эффективность функционирования этой системы на первом этапе. В полной мере ею не реализовывалась даже фискальная (не говоря уж об иных) функция налогообложения. Вместе с тем следует отметить, что хотя масштаб неудач в сфере налогообложения первой половины 90-х годов и был существенным, в целом его не стоит чрезмерно преувеличивать. Налоговые неудачи несоизмеримо меньше куда более серьезных провалов того времени, допущенных в экономике, государственном управлении, финансах, национальных отношениях и других сферах.

Как отмечает И.В. Горский1, в начале реформы общая оценка сформированной налоговой системы была вполне удовлетворительной по следующим основаниям.

С финансовой точки зрения эта система была достаточно разнообразной и охватывала все объекты налогообложения (доход, имущество, потр ебление). Она была способна в условиях контролируемой инфляции обеспечить потребности бюджета.

С экономической точки зрения планируемое налоговое бремя не должно было в целом дестимулировать развитие производства. Однако был нарушен баланс между обложением доходов и потребления в сторону последнего. Так, ряд налогов на доходы по международным меркам имел невысокие ставки (налоги на прибыль и подоходный). Налоги на имущество были также незначительны. Опасаясь сдерживаемого многие десятилетия неудовлетворенного стремления к потреблению, реформаторы для ограничения потребительских аппетитов и инфляционных последствий ввели два неординарных элемента в налогообложение. Во-первых, был введен НДС по чрезвычайно высокой ставке 28%, не имеющей аналогов в мировой практике. Во-вторых, на фоне достаточно высоких отчислений в социальные фонды (до 39%) несколько лет через налогообложение прибыли регламентировался уровень оплаты труда (четырех-, шести- и даже восьмикратное превышение оплаты труда сверх установленного минимума включалось в базу по налогу на прибыль).

С социальной точки зрения реформирование оказалось наименее проработанным. Системам пенсионного обеспечения и социального страхования катастрофически не хватало средств. Не спасали их и высокие нормативы социальных платежей, которые в условиях гиперинфляции мгновенно обесценивались. Кроме того, ухудшению социальной стабильности в обществе способствовали негативный эффект высокого НДС, ограничивающего и без того низкий уровень потребления наименее обеспеченных слоев, а также невиданная ранее дифференциация в распределении доходов, сгладить которую прогрессивное налогообложение личных доходов в отсутствие реального контроля за ними не имело возможности.

Таким образом, налоговая система начала 90-х годов не была идеальной, но она составляла основу и являлась исходным пунктом для последующего ее совершенствования. Тем не менее на данном этапе она существенно не реформировалась: вносилось бесчисленное множество бессистемных поправок, принципиально не меняющих архитектуру ее построения.

Несмотря на очевидную неприемлемость данной системы, подготовка к ее существенному реформированию растянулась на несколько лет. Затягивание этого процесса объясняется объективными причинами. Оглядываясь в прошлое, середину 90-х годов можно охарактеризовать как период сложного выбора в отношении дальнейшей судьбы налоговой системы. Нужно ли было ее только совершенствовать эволюционным способом, сохранив преемственность состава и формы основных налогов, либо радикально реформировать революционным способом, осуществив новацию этих налогов, — вот корень развернувшихся дискуссий. Причем недостатка в различных проектах, предлагаемых заинтересованными министерствами, организациями и институтами, не было. Так, за период 1994—1996 гг. было предложено более десяти проектов дальнейшего развития налоговой системы, тяготеющих либо к радикальному реформированию, либо к эволюционному ее совершенствованию.

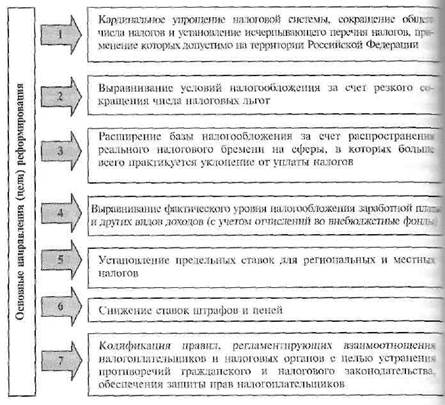

Второй этап: 1997—2000 гг. Суть данного этапа состояла в переходе к активному и целенаправленному реформированию налоговой системы. Этот этап принято отсчитывать с обнародования 6 марта 1997 г. Послания Президента РФ Федеральному Собранию, определившего ее направления:

|

Рис.8 Основные направления второго этапа реформирования

Данное послание стимулировало процесс выбора дальнейшего направления налоговых реформ. Именно с этого момента реформирование налогов приобрело черты целенаправленных и обоснованных действий. В 1998 г. Правительство РФ, наконец, остановилось на проекте эволюционного совершенствования налоговой системы, предложенном Минфином, который и был положен в основу разработки Налогового кодекса (НК РФ), первая часть которого была введена в действие с 1 января 1999 г.

Одним из основных направлений реформирования стало существенное ограничение ранее предоставленных практически безграничных полномочий региональных и местных уровней управления в сфере установления новых налогов и сборов, распределения налоговых доходов между бюджетами различных уровней. Региональная и местная инициатива в данной сфере к середине 90-х годов по сути превратились в налоговый произвол, который обусловливал неравенство экономических условий хозяйствования в разных регионах и стал реальной угрозой потери единства экономического пространства страны. Кардинальные изменения здесь были достигнуты именно с принятием части первой НК РФ, определившей круг их полномочий по установлению, изменению и отмене региональных и местных налогов. Самым значимым результатом этого направления стал закрытый (исчерпывающий) перечень региональных и местных налогов, за рамки которого налоговая инициатива соответствующего уровня уже не могла выходить. Таким образом, субъекты Российской Федерации и органы местного самоуправления утратили возможность введения налогов или сборов сверх установленного Налоговым кодексом перечня.

Другим не менее важным направлением реформирования явилось снижение общего числа налогов и сборов. До 1996 г. в России перечень налоговых платежей составлял не менее 46 видов, существенно различаясь в разных регионах страны. С принятием первой части НК РФ количество налогов и сборов всех уровней сократилось практически на 20% и составило уже 35 налогов и сборов.

Еще одним важным направлением реформирования явилось снижение налоговых ставок по основным бюджетообразующим налогам. Примеров тому достаточно. Так, по НДС общая ставка изменилась с 28% в 1992 г. до 20% в 1999 г.

Ставка налога на прибыль организаций уменьшилась практически в два раза: с 45% в 1992 г. до 35% в 1996 г. и до 24%, начиная с 1999 г.

Существенному изменению подверглось также обложение доходов граждан. Прогрессивное обложение подоходным налогом, когда его максимальная ставка составляла 40% с 1992 г., а затем 30% с 1996 г., было заменено в 1999 г. «плоской» шкалой налога на доходы физических лиц (НДФЛ) с основной ставкой всего лишь в 13%.

Заметим, что принятие НК РФ призвано было обеспечить создание понятной и простой налоговой системы. Этот целевой ориентир во многом был достигнут. Налоговый кодекс реализовал идею закона «прямого действия», сформировал единую законодательную базу налогообложения, систематизировал нормы и положения, регулирующие этот процесс, приведя их в логически цельную систему. Он обеспечил также достаточные правовые гарантии и регламентации для участников налоговых правоотношений, создал основу для реализации курса на снижение общего налогового бремени, на общую либерализацию и повышение справедливости налоговой системы.

На фоне этих и других позитивных эффектов реформирование не обошлось без ряда менее значимых, но все же наблюдаемых недостатков. Общие положения во многом оказались «повисшими в воздухе» и не решали принципиальных проблем конструкции и применения конкретных налогов и сборов. В связи с этим форсировалась работа над второй частью НК РФ, принятие первых четырех глав которой ознаменовало начало нового этапа.

Третий этап: 2001 г. — по настоящее время. Суть данного этапа состоит в кодификации исчерпывающего перечня налогов и сборов современной России. Последовательность кодификации представлена в табл..9.

Таблица 9 Последовательность введения в действие глав части второй НК РФ

| Введение в действие | Главы НК РФ |

| С 1 января 2001 г. | Четыре главы: Глава 21. Налог на добавленную стоимость Глава 22. Акцизы Глава 23. Налог на доходы физических лиц Глава 24. Единый социальный налог |

| С 1 января 2002 г. | Четыре главы: Глава 25. Налог на прибыль организаций Глава 26. Налог на добычу полезных ископаемых Глава 26'. Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) Глава 27. Налог с продаж (отменен с 1 января 2004 г.) |

| С 1 января 2003 г. | Три главы: Глава 262. Упрощенная система налогообложения Глава 263. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности Глава 28. Транспортный налог |

| С 1 января 2004 г. | Четыре главы: Глава 25!. Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов Глава 264. Система налогообложения при выполнении соглашений о разделе продукции Глава 29. Налог на игорный бизнес Глава 30. Налог на имущество организаций |

| С 1 января 2005 г. | Три главы: Глава 252. Водный налог Глава 253. Государственная пошлина Глава 31. Земельный налог |

Таким образом, за пять лет оформления части второй НК РФ были кодифицированы 14 налогов и 4 специальных налоговых режима. Определен окончательный состав федеральных, региональных, местных налогов и сборов. Вне рамок НК РФ остался только один местный налог — на имущество физических лиц. В целом формирование второй части, несмотря на ежегодно вносимые изменения, можно считать -фактически завершенным. НК РФ стал единым системным документом, регламентирующим всю совокупность налоговых отношений в Российской Федерации.

Крайне важно, что кодификация налогов сопровождалась параллельной их ревизией. Следовало устранить малоэффективные и дублирующие друг друга налоги, а также так называемые оборотные, по своей сути «нерыночные» налоги, что и было сделано в начале третьего этапа. Значительным успехом такой ревизии можно считать отмену налогов на содержание жилищного фонда и объектов социально-культурной сферы. Ярким примером нерыночного налога являлся также налог на пользователей автомобильных дорог, взимавшийся с выручки от реализации. При этом уплаченная сумма налога включалась в цену продукции на каждом этапе производства по принципу налога с оборота. Сумма налога накапливалась с каждой новой ступенью технологической цепочки производства, и преимущества при этом получал производитель технологически простой продукции, что не способствовало нормальному развитию экономики. Полная отмена данного налога произошла в 2003 г. При этом потери бюджета были компенсированы в определенной степени повышением акцизов на горюче-смазочные материалы и изменением порядка применения акцизов в отношении нефтепродуктов, а также введением транспортного налога.

Примерами налогов с одним и тем же объектом налогообложения и сходной налоговой базой являлись отчисления на воспроизводство минерально-сырьевой базы и платежи за пользование недрами. С 2002 г. эти два платежа, а также акцизы на нефть и стабильный газовый конденсат были органично заменены налогом на добычу полезных ископаемых, комплексно охватившем различные объекты налогообложения ресурсного характера.

До 2004 г. сходными по налогооблагаемой базе являлись также такие косвенные налоги, как НДС и налог с продаж. Большинство стран уже давно отказалось от их параллельного применения. Практика их одновременного существования сохранялась только в России и Канаде. В 2004 г. налог с продаж был отменен.

В последние два года число налогов и сборов стабилизировалось, все более приобретая черты определенной логической завершенности, несмотря на то, что отдельные подвижки в уменьшении их количества все же продолжаются. С 2006 г. был отменен налог на наследование и дарение. Таким образом, количество налогов и сборов в Российской Федерации в течение последних 10 лет продолжало неуклонно уменьшаться. С 2006 г. налоговая система включала в себя уже только 20 налоговых платежей Данная цифра ни в коем случае не является отображением реального числа налогов, уплачиваемых юридическими и физическими лицами. Их количество существенно ниже за счет включения в эту систему специальных налоговых режимов, заменяющих уплату целого ряда налогов, а также некоторых налогов с объектами налогообложения, характерными только для отдельных видов деятельности.

Кардинальному реформированию подверглись обязательные платежи социального характера. Совокупность этих платежей, выплачиваемых работодателями из фонда оплаты труда в различные адреса, была заменена регрессивным единым социальным налогом iECH), ставка по которому уменьшилась с 35, 6% в 1999 г. до 26% в 2005 г. В дополнение к снижению ставки значимого прямого налога — ЕСН была снижена до 18% с 2005 г. ставка основного косвенного налога — НДС.

Еще одним важнейшим направлением совершенствования налоговой системы, непосредственно влияющим не только на увеличение налоговых поступлений в бюджет, но и на формирование позитивного восприятия этой системы налогоплательщиками, явилось неуклонное снижение общего количества налоговых льгот. Такое уменьшение проводилось, во-первых, за счет отказа от неэффективных льгот, зачастую не достигавших тех адресатов, которым они предназначались, во-вторых, за счет ликвидации льгот, искажающих экономическое содержание налогообложения и являющихся своеобразными «лазейками» для минимизации налоговых обязательств.

Практически все налоги и сборы были инвентаризированы на предмет содержания избыточного количества льгот. По ряду налогов, как, например, по НДФЛ и НДС, число косвенных льгот было существенно уменьшено. По другим — например, по налогу на прибыль организаций, все прямые льготы вообще были ликвидированы, в том числе и экономически обоснованная, наиболее востребованная — инвестиционная льгота. Кроме того, в процессе формирования новых глав НК РФ, начиная с 2002 г. законодатели уже осознанно стремились конструировать налоги без применения элементов льготирования. В некоторых налогах, к примеру, в налоге на добычу полезных ископаемых, им это в полной мере удалось реализовать, в других, например в госпошлине, — нет. На сегодняшний день прямые льготы как элемент налогообложения в НК РФ оставлены лишь в четырех налогах, однако в камуфлированном виде они присутствуют еще в достаточном количестве.

Значительным успехом совершенствования налоговой системы можно считать реализацию комплекса специальных налоговых режимов, ориентированных на создание благоприятных условий налогообложения для отдельных категорий налогоплательщиков. Благоприятные условия здесь определяются: возможностью снижения налоговой нагрузки; заменой одним налоговым платежом уплаты целого ряда налогов и соответственно значительным упрощением процедуры налогового администрирования на уровне как налогоплательщика, так и налоговых органов. Существовавшая с 1996 г. упрощенная система налогообложения была значительно усовершенствована и дополнена в последующие годы тремя другими специальными режимами

В результате текущего — третьего этапа реформы эволюционным путем была существенно преобразована налоговая система России:

ликвидированы практически все низкодоходные и трудно администрируемые налоги;

обеспечена преемственность сохранением каркаса системы из основных видов налогов, признанных общемировой практикой налогообложения (НДС, акцизов, НДФЛ, налога на прибыль, ресурсно-рентных налогов и налогов на имущество);

снижена налоговая нагрузка на производителей;

существенно повышена эффективность налогового администрирования.

В связи с этим закономерен вопрос: близка ли к завершению налоговая реформа? В.Г. Пансков1 настаивает на том, что до завершения реформы еще далеко. Противное утверждение, по его мнению, не только преждевременно, но в определенной степени даже опасно.

Основные аргументы здесь следующие.

Во-первых, продолжает сохраняться нестабильность налогового законодательства. Каждый год в НК РФ вносятся многочисленные, причем зачастую радикальные поправки. Налоги вводятся и через год-другой отменяются. По совокупному объему внесенные во вторую часть НК РФ поправки уже превысили объем исходного текста глав. Концептуальная непродуманность главного налогового документа, сохраняющаяся недоработанность отдельных глав, принимавшихся без должных экономических обоснований, а зачастую и «с листа», приведут к продолжению процесса перманентной егс корректировки.

Во-вторых, до сих пор не сформирован комплекс эффективных мер, блокирующих уклонение от уплаты налогов и применение различных схем минимизации (оптимизации) налогов.

В-третьих, сохраняется неопределенность в отношении некоторых налогов. Нет никакой ясности с введением налога на недвижимость. Сохраняется неопределенность статуса таможенной пошлины, до сих пор регулируемой Таможенным кодексом и администрируемой таможенными органами.

Безусловно, выдвинутые аргументы вполне обоснованы и в течение последних лет прогнозы известного налоговеда В.Г. Пансков оправдываются. Вместе с тем масштаб ожидаемых изменений уже не сопоставим с преобразованиями прошлых лет.

Итак, какие же основные направления совершенствования налоговой системы России можно обозначить?.

В целом можно утверждать, что на сегодняшний день процесс реформирования системы налогов и сборов в России близок к логическому завершению. Состав налогов и сборов, в первую очередь федеральных, останется, видимо, неизменным. Основному -реформированию должны подвергнуться региональные и местные; налоги с целью расширения их налоговых баз и значимости поступлений.

По федеральным налогам совершенствование будет: касаться изменения содержания обязательных элементов налогов и сборов. Возможен также процесс перевода отдельных федеральных налогов, объект налогообложения или налоговая база которых: в наибольшей степени зависят от экономической политики субъектов Федерации, в региональные. В частности это может коснуться НДФЛ.

Рассмотрим основные направления налоговой политики Российской Федерации, реализация которых заявлена в 2007—2009 гг.

В 2007 г. реализованы следующие основные меры:

• переход от разрешительного к заявительному порядку возмещения НДС экспортерам, уплаченного ими по материальным ресурсам (Федеральный закон от 22 июля 2005 г. № 119-ФЗ);

• уменьшение налогоплательщиками в полном размере налоговой базы по налогу на прибыль организаций на сумму убытков, полученных ими в предыдущем году (Федеральный закон от 6 июня 2005 г. № 58-ФЗ);

• введение обязательности выделения в платежных поручениях отдельной строки «НДС — платеж» с передачей банками налоговым органам информации о суммах и контрагентах расчетов;

• отказ от «зачетной» системы уплаты акцизов на нефтепродукты с возвратом к действовавшему ранее порядку уплаты таких акцизов предприятиями — производителями нефтепродуктов (с сохранением существующей системы только в отношении прямогонного бензина);

• усовершенствование существующей системы комбинированных ставок акциза по сигаретам путем исчисления адвалорной составляющей таких ставок от розничной цены сигарет в торговой сети;

• индексация специфических ставок акцизов в соответствии с прогнозируемым на 2006 г. уровнем инфляции, кроме акцизов на бензин и дизельное топливо, по которым индексация не производится;

• увеличение ставок акциза на сигареты на 30% по сравнению с уровнем 2006 г.;

• учет при определении налоговой базы по налогу на прибыль организаций расходов на НИОКР (в том числе не давших положительного результата) в течение одного года;

• увеличение социальных налоговых вычетов на обучение в образовательных учреждениях и на лечение в медицинских учреждениях Российской Федерации до 50 тыс. руб. по каждому из таких вычетов;

• разрешение учитывать при определении размера социального вычета взносов физических лиц страховым организациям по договорам добровольного личного медицинского страхования;

• введение нулевой налоговой ставки по НДПИ для новых нефтяных месторождений на срок до десяти лет с момента государственной регистрации лицензии до достижения определенного объема добычи нефти;

• продление действия специфической ставки НДПИ по нефти, «привязанной» к мировым ценам на этот товар;

• включение в состав объекта налогообложения по налогу на имущество организаций объектов движимого и недвижимого имущества, завершенного строительства, права собственности на которые своевременно не зарегистрированы.

•

С 2008 г. введено:

• установление понижающего коэффициента, стимулирующего дальнейшую разработку нефтяных месторождений, — для месторождений, находящихся на завершающей стадии разработки;

• дифференциация ставок акцизов на бензин в зависимости от его качества, имея в виду установление более низкой ставки на высококачественный бензин и более высокой налоговой ставки на бензин низкого качества;

• индексация специфических ставок акцизов в соответствии с прогнозируемым на 2007 г. уровнем инфляции, кроме акцизов на бензин и дизельное топливо, по которым индексация не проводится;

• увеличение ставок акциза на сигареты на 20% по сравнению с уровнем 2007 г.;

• введение специфических ставок НДПИ в отношении иных (кроме нефти) видов полезных ископаемых;

• совершенствование применения сбора за пользование объектами животного мира и водными биологическими ресурсами.

С 2009 г. планируется:

• снижение основной ставки НДС с одновременной отменой действующей ныне льготной ставки для некоторых товаров и услуг

и установлением единой ставки этого налога в размере 15%;

- отмена некоторых из существующих налоговых льгот по НДС и перечня операций, облагаемых по ставке 0% по результатам анализа эффективности их применения;

• индексация специфических ставок акцизов в соответствии с прогнозируемым на 2008 г. уровнем инфляции;

• увеличение ставок акциза на сигареты на 20% по сравнению с уровнем 2008 г.

|

|