Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Основные направления разработки финансовой политики предприятия

|

|

В соответствии с методическими рекомендациями по разработке фин. политики предприятия её целью является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности.

Цели индивидуальны для каждого предприятия в условиях нестабильности существующей налоговой политики Предприятия ставят разные цели по достижению max или min прибыли, выплате или невыплате дивидендов, увеличению доли рынка. Все эти аспекты поддаются управлению с помощью методов, приемов, совокупность которых составляет систему управления финансами.

Для большинства предприятий характерна реактивная форма управления финансами. Такая форма порождает ряд противоречий между интересами предприятий и фискальными интересами государства между ценой денег и рентабельностью производства, рентабельностью собственного производства и рентабельностью фин. рынков, интересами правительства и интересами фин. службы.

Одной из задач на предприятии становится управление финансами на основе анализа фин.-эк. состояния предприятия с учетом постановки стратегических целей, адекватных к современному состоянию, и поиску путей к их достижению.

При разработке фин. политики стратегическими задачами являются:

§ Max-ция прибыли или стоимости капитала

§ Оптимизация структуры капитала и обеспечение фин. устойчивости предприятия

§ Достижение прозрачности фин.-эк. состояния предприятия для инвестора, собственника

§ Создание эффективного механизма управления предприятием

§ Привлечение высококвалифицированных специалистов

В рамках управления финансами рекомендуют проводить след. мероприятия:

§ Рыночная оценка активов предприятия

§ Расструктуризация задолжностей (расписывание)

§ Анализ поведения предприятия на рынке

§ Инвентаризация имущества

§ Расструктуризация имущественного комплекса предприятия

Основные направления фин. политики:

-Анализ фин.-эк. состояния предприятия

-Разработка учетной и налоговой политики

-Выработка кредитной политики

-Управление оборотными средствами

-Управление дебиторской задолженности

-Управление издержками

-Разработка системы бюджетирования

12. Система показателей ликвидности, финансовой устойчивости, интенсивности использования ресурсов и деловой активности.

Основной целью проведения анализа фин.состояния орг-ции является получение объективной оценки его платежеспособности, фин. устойчивости, деловой и инвестиционной активности, эффективности деятельности. Для проведения анализа ФСП используют данные: бух.баланса, отчет о ПиУ, отчет о движении денежных средств, приложения к бух.балансу и др.данные.

Показатели, характеризующие деят-ть предприятия:

1. Общие показатели:

• среднемесячная выручка (К1=Вал.выручка/период)

• Доля ден.ср-в в выручке (К2=% выручки в денежной форме/объем выручки)

• Среднесписочная численность работников (К3).

2. Показатели платежеспособности и фин.устойчивости:

• Степень платежеспособности общая (К4=заемные средства/среднемесячная выручка);

• Степень платежеспособности по текущим обязательства (К9=краткосрочные обяз-ва/ среднемесячная выручка);

• Коэффициент задолженности по кредитам банков и займам (К5=(долгосрочные обязательства+краткосрочные)/среднемесячная выручка)

• Коэф-т задолженности другим орг-циям (К6=текущая кредиторка/ среднемесячная выручка);

• Коэф-т задолженности фискальной системе (К7=задолженность в бюджет и внебюджет/ среднемесячная выручка);

• Коэф-т внутреннего долга (К8=сумма внутреннего долга/ среднемесячная выручка);

• Коэф-т текущей ликвидности (коэф-т покрытия) – показывает насколько текущие активы покрывают краткосрочные обязательства. Рассчитывается как отношение текущих активов, т.к. суммы денежных ср-в (Д), краткосрочных вложений (ЦБ), дебиторки (ДЗ) и запасов (М) к текущим обязательствам, т.е. сумме краткосрочной задолженности (З) и краткосрочных кредитов (К):  . Нормативное значение =2. Невыполение установленного норматива создает угрозу фин.нестабильности в виду невозможности срочной реализации активов в случае одновременного обращения кредиторов.

. Нормативное значение =2. Невыполение установленного норматива создает угрозу фин.нестабильности в виду невозможности срочной реализации активов в случае одновременного обращения кредиторов.

• Собственный капитал в обороте (К11=собственный капитал - внеоборотные активы)

• Доля собственного капитала в оборотных средствах (коэф-т обеспеченности собственными средствами) (К 12);

• Коэф-т автономии (финансовой независимости). К13=(стоимость капитала и резервов - убытки)/(оборотные активы + внеоборотные активы);

3. Показатели эффективности использования обороного капитала (деловой активности), доходности и финансового результата (рентабельности):

• Коэф-т обеспеченности оборотными средствами (К14=оборотные активы/ среднемесячная выручка);

• Коэф-т оборотных средств в производстве (К15=оборотные активы в производстве/ среднемесячная выручка);

• Коэф-т оборотных средств в расчетах. К16=(оборотные активы – оборотные активы в производстве)/ среднемесячная выручка;

• Рентебельность оборотного капитала (К17=чистая прибыль/оборотные средства);

• Рентабельность продаж (К18 = прибыль от реализации/вал.выручка от продаж);

• Среднемесячная выработка на одного работника (К19= среднемесячная выручка/среднесписоная численность работников);

4. Показатели эффективности использования внеоборотного капитала и инвестиционной активности предприятия:

• фондоотдача (К20= среднемесячная выручка/внеоборотный капитал);

• коэф-т инвестиционной активности. К21=(незавершенное производства+ вложения в мат.ценности + долгосрочные фин.вложения)/внеоборотные активы;

• Коэф-ты исполненеия текущих обязательств перед гос.внебюджетными фондами. К25=налоги уплаченные /налоги начисленные;

• Коэф-т исполнения текущих обязательств перед ПФ (К26=аналог К25).

5. Показатели ликвидности. Ликвидность – способность покрывать свои обязательства активами, срок превращения которых в денежную форму соответствует сроку покашения обязательств. Анализ ликвидности орг-ции проводится по балансу и заключается в сравнении средств по активу с обязательствами по пассиву. Различают ликвидность

• Текущую – соответствие дебиторки денежным средствам на счетах.

• Расчетную – соответствие групп актива и пассива по срокам оборачиваемости.

• Срочную –способность погашения обязательств в случае ликвидании орг-ции.

Орг-ция считается ликвидной, если ее текущие активы превышают его краткосрочные обязательства. Коэффициенты ликвидности:

1. Коэф-т абсолютной ликвидности – наиболее ликвидные активы (ден.ср-ва (Д) и краткосрочные фин.вложения, например ценные бумаги (ЦБ)) к сумме кредиторской задолженности (З) и краткосрочных кредитов (К):

. Нормальное ограничение

. Нормальное ограничение  . Коэффициент показывает какая часть текущей задолженности может быть погашена в бижайшее время.

. Коэффициент показывает какая часть текущей задолженности может быть погашена в бижайшее время.

2. Коэф-т критической ликвидности (промежуточный коэф-т покрытия) – отражает платежеспособность орг-ции при условии своевременного проведения расчетов с дебиторами. Рассчитывается как отношение суммы денежных ср-в (Д), краткосрочных вложений (ЦБ) и дебиторки (ДЗ) к сумме краткосрочной задолженности (З) и краткосрочных кредитов (К):

. Нормальное ограничение

. Нормальное ограничение  .

.

3. Коэф-т текущей ликвидности (коэф-т покрытия) – показывает насколько текущие активы покрывают краткосрочные обязательства. Рассчитывается как отношение текущих активов, т.к. суммы денежных ср-в (Д), краткосрочных вложений (ЦБ), дебиторки (ДЗ) и запасов (М) к текущим обязательствам, т.е. сумме краткосрочной задолженности (З) и краткосрочных кредитов (К):  . Нормативное значение =2. Невыполение установленного норматива создает угрозу фин.нестабильности в виду невозможности срочной реализации активов в случае одновременного обращения кредиторов.

. Нормативное значение =2. Невыполение установленного норматива создает угрозу фин.нестабильности в виду невозможности срочной реализации активов в случае одновременного обращения кредиторов.

В процессе анализа необходимо сопоставить Ктл и Ккл. Нормальным считается соотношение 4: 1. Если данное соотношение нарушено за счет увеличения Ктл, это может свидетельствовать о наличии сверхнормативных запасов ТМЦ, большом объеме незавершенного производства, а следовательно об ухудшении фин.состояния орг-ции.

Период оборота запасов показывает количество дней, за которое они полностью обновляются.

Период оборота дебиторской задолженности – это количество дней, за которое погашается дебиторская задолженность.

Период оборота кредиторской задолженности – это количество дней, за которые погашается кредиторская задолженность.

13. Методы финансового планирования.

Планирование финансовых показателей осуществляется с помощью системы методов.

Методы финансового планирования — это конкретные способы и приемы расчетов финансовых показателей организации.

Финансовое планирование сводится, с одной стороны, к точным расчетам финансовых показателей на ближайшее время и их балансовой увязке в соответствующем финансовом документе, а с другой стороны — к прогнозным расчетам, носящим вероятностный и многовариантный характер. При планировании финансовых показателей организации применяются нормативный, расчетно-аналитический, балансовый, оптимизационный, экономико-математический и долевой методы.

Основные методы финансового планирования

В практике финансового планирования применяются следующие методы: экономического анализа, нормативный, многовариантности расчетов, балансовый и др.

Метод экономического анализа позволяет оценить финансовое состояние предприятия, определить динамику финансовых показателей, тенденции их изменения, внутренние резервы увеличения финансовых ресурсов. Этот метод целесообразно применять в тех случаях, когда отсутствуют финансово-экономические нормативы, а выявленная в процессе анализа взаимосвязь показателей стабильна и сохранится в плановом периоде.

Нормативный метод используется для определения потребности в финансовых ресурсах на основе заранее установленных норм и технико-экономических нормативов, как законодательно установленных (ставки налогов и других обязательных платежей, нормы амортизационных отчислений и т.п.), так и разработанных непосредственно на предприятии и используемых для регулирования хозяйственно-финансовой деятельности.

Нормативный метод широко применяется в финансовом планировании. Например, при планировании себестоимости продукции используются нормы расходов сырья, материалов, топлива, расходов на оплату труда производственных работников и др.

Метод многовариантности расчетов состоит в том, что рассчитываются альтернативные варианты плановых показателей, чтобы выбрать из них оптимальный. При этом критериями выбора могут быть:

§ минимальная величина стоимости вложенного капитала;

§ максимальная величина прибыли;

§ максимальная рентабельность активов и собственного капитала;

§ повышение конкурентоспособности организации и др.

Использование балансового метода позволяет увязать между

§ собой отдельные плановые показатели, например потребности организации в финансовых ресурсах с источниками их формирования.

§ В системе финансового планирования могут применяться методы балансовых расчетов (по формуле О0 + П = Р + О1) при разработке баланса доходов и расходов платежного календаря, планового баланса.

При разработке финансовых планов могут также использоваться коэффициентный метод, метод экономико-математического моделирования.

В качестве инструментария широко используются различные финансовые таблицы, графические изображения.

Нормативный метод финансового планирования

Нормативный метод заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность организации в финансовых ресурсах и их источниках. Такими нормативами являются ставки налогов, ставки тарифных сборов и взносов, нормы амортизационных отчислений, нормативы потребности в оборотных средствах и др. В финансовом планировании применяется целая система норм и нормативов. Она включает:

§ федеральные нормативы — единые на всей территории РФ для всех отраслей и организаций: ставки федеральных налогов, нормы амортизации основных фондов, ставки тарифных взносов на государственное социальное страхование и др.;

§ нормативы субъектов Федерации (краевых, областных, автономных образований): ставки республиканских налогов, тарифных взносов и сборов и т.д.;

§ местные нормативы (местные налоги и т.д.);

§ отраслевые нормативы, действующие в масштабах отдельных отраслей или по группам организационно-правовых форм хозяйствующих субъектов: малое предприятие, акционерное общество и т.д.;

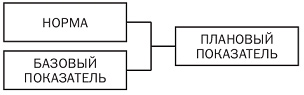

§ нормативы организации, разрабатываемые непосредственно хозяйствующим субъектом и используемые им для регулирования производственно-торгового процесса и финансовой деятельности, контроля за эффективным использованием финансовых ресурсов: нормы потребности в оборотных средствах, кредиторской задолженности, запасов сырья, материалов, товаров, тары, нормативы распределения финансовых ресурсов и прибыли. Нормативный метол является самым простым методом. Исходя из норматива и величины базового показателя рассчитываются финансовые показатели.

Рис. 1. Нормативный метод планирования

Расчетно-аналитический метод планирования

Расчетно-аналитический метод состоит в том, что на основе анализа достигнутой величины финансового показателя, принимаемого за базу, и индексов его изменения в плановом периоде рассчитывается плановая величина этого показателя. Данный метод финансового планирования широко применяется в тех случаях, когда отсутствуют технико-экономические нормативы, а взаимосвязь между показателями может быть установлена косвенно, на основе анализа их динамики и связей. В основе этого метода лежит экспертная оценка.

Рис. 2. Этапы расчетно-аналитического метода финансового планирования

Расчетно-аналитический метод широко применяется, например, при планировании суммы прибыли и доходов, определении величины отчислений от прибыли в фонд накопления, потребления и резервный фонд.

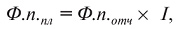

Расчет планируемой величины финансовых показателей можно отразить в следующих виде:

§ Ф.n.пл- планируемая величина финансового показателя;

§ Ф.n.отч — отчетное значение финансового показателя;

§ I — индекс изменения финансового показателя.

Балансовый метод финансового планирования

Балансовый метод состоит в том, что путем построения балансов достигается увязка имеющихся в наличиифинансовых ресурсов и фактической потребности в них.

Применение балансового метода призвано обеспечить сбалансированность доходов и поступлений с расходами и отчислениями, т.е. соответствие источников финансовых ресурсов и финансирования за счет них. Для рационального использования всех источников финансовых ресурсов организации необходима полная сбалансированность объемов финансирования каждого расхода на основе распределения каждого источника. Использование балансового метода в процессе финансового планирования определяет характер составления финансового плана. Процесс финансового планирования в организациях является итерационным, гак как именно итерации и позволяют достичь компромисса между доходами и расходами. Итерационный характер процесса финансового планирования является одной из причин того, что этот процесс довольно трудоемкий и длительный по времени.

Балансовый метод применяется прежде всего при планировании распределения прибыли и других финансовых ресурсов, планировании потребности поступлений средств в финансовые фонды — фонд накопления, фонд потребления и др. Например, балансовая увязка по финансовым ресурсам имеет вид:

§ Он - остаток средств на начало периода;

§ П - поступление средств;

§ Р — расходование средств;

§ Ок - остаток средств на конец периода.

Метод оптимизации финансовых плановых решений

Метод оптимизации финансовых плановых решений (или метод многовариантности) заключается в разработке нескольких вариантов финансовых плановых расчетов для выбора оптимального из них. При этом могут применяться разные критерии выбора:

§ минимум затрат;

§ максимум прибыли;

§ минимум вложений капитала при наибольшей эффективности результата;

§ минимум времени оборачиваемости оборотных средств;

§ максимум дохода на рубль вложенного капитала;

§ минимум финансовых потерь от финансовых рисков.

Рис. 3. Этапы оптимизации плановых решений

|

|