Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Налоги. Принципы и формы налогообложения

|

|

Важнейшее место среди источников поступлений в государственный бюджет занимают налоги. На их долю приходится до 90% всех поступлений в бюджеты промышленно развитых стран.

Наиболее важной разновидностью налогов является подоходный налог, включающий в себя налог на доходы физических лиц, а также налог на прибыли корпораций. Производственные объединения, предприятия, а также собственники капитала уплачивают налог на основании предъявленных ими деклараций. Налоговая декларация представляет собой заявление налогоплательщика о размерах его доходов. Налоги с лиц наемного труда взимаются при выплате им и заработной платы.

Взимание подоходного налога начинается с определенного минимума (необлагаемый минимум). По мере увеличения номинальных доходов расширяется база подоходного налогообложения, возрастает число налогоплательщиков, увеличиваются общие размеры мобилизуемых

государством финансовых ресурсов.

Нормой налогооблажения является налоговая ставка - размер налога на единицу обложения. Существуют различные виды налоговых ставок. В том случае, если устанавливается единый процент уплаты налогов, независимо от размеров дохода, мы имеем дело с пропорциональными ставками. В тех случаях, когда ставки возрастают с увеличением доходов, налицо прогрессивные ставки. В практике налогообложения встречаются также твердые ставки, устанавливаемые на единицу объекта (например, автомашину), независимо от ее стоимости.

Важное место в системе налогообложения занимает налог с корпораций, берущий свое начало с периода первой мировой войны. Налоги взимаются с чистой прибыли акционерных компаний, т.е. валовой прибыли за вычетом скидок (например, ускоренной амортизации, скидок на истощение недр, платежей в благотворительные фонды и т.д.). Обложение налогами прибыли корпораций производится в большинстве стран по пропорциональным ставкам.

История налогообложения знает и так называемый налог на сверхприбыль, которым облагается часть прибыли сверх определенных размеров. Такая мера носит, как правило, чрезвычайный характер и применяется в чрезвычайных ситуациях военного времени или серьезных экономических потрясений.

К разряду подоходных налогов относятся также имущественный налог и налог на сделки с капиталом. В первом случае налог взимается со стоимости имущества (земля, строения) и выплачивается как физическими, так и юридическими лицами. Налог на сделки с капиталом взимается, главным образом, с доходов от фондовых операций, купли-продажи ценных бумаг.

Помимо подоходных налогов, важную роль в огосударствлении национального дохода играют косвенные налоги, которые представляют собой надбавки к цене соответствующих товаров или услуг. Плательщиком этих налогов становится в конечном счете потребитель (покупатель) этих товаров.

Хотя главным инструментом мобилизации финансовых ресурсов в бюджет являются прямые налоги, роль косвенных налогов остается значительной.

Косвенные налоги существуют в настоящее время в трех главных разновидностях - акцизы, фискальные монопольные налоги, а также таможенные пошлины. Важнейшее место среди них занимают акцизы, которые представляют собой надбавку к цене товаров или тарифа за услуги. В зависимости от особенностей той или иной страны акцизами облагаются самые различные виды товаров массового потребления, а также услуги транспорта, связи, коммунального обслуживания и т.д. В современных условиях все более широкое распространение получает разновидность акциза, получившая название налога на добавленную стоимость. При этом налогом облагается не вся выручка от реализации данного товара, а только стоимость, добавленная на данном этапе производственной деятельности.

Фискальный монопольный налог представляет собой косвенный налог на те товары, производство которых является монополией государства. В зависимости от конкретной специфики той или иной страны это могут быть табачные изделия, спиртные напитки, соль и т.д. Поступления от фискального монопольного налога идут, как правило, в государственный бюджет, а в некоторых странах частично и в бюджеты местных органов власти.

К числу косвенных налогов относятся также таможенные пошлины, которые представляют собой налоги, взимаемые при перевозке товаров через государственную границу. Наиболее важную роль в современных условиях играют пошлины, взимаемые при импорте иностранных товаров. Посредством механизма таможенных пошлин государство может весьма эффективно ограничивать импорт тех или иных товаров, защищая свой внутренний рынок от иностранной конкуренции.

Наряду с налогами центральных органов власти важную роль в Финансовой

системе современных государств играют налоговые поступления местных органов власти. Наиболее важными среди этих поступлений являются налоги на собственность, а также различного рода косвенные налоги (на табак, спиртные напитки, бензин и т.д.). Поскольку собственных налогов, как правило, оказывается недостаточно для удовлетворения потребностей местной администрации, то во многих странах действует система субсидий местных органов власти центральным правительством. Субсидии предоставляются либо в форме дотаций (для покрытия дефицитов местных бюджетов), либо в форме субвенций (для финансирования целевых мероприятий). В целом по своей природе субсидии есть часть налоговых поступлений центральных органов власти, передаваемая в местные бюджеты. ] Значение и роль налогов в современных условиях выходят далеко за пределы обеспечения государственных органов финансовыми ресурсами Налоги стали важнейшим средством огосударствления национального дохода. Они играют все более важную роль в макроэкономическом регулировании, показателем чего является увеличение удельного веса налоговых изъятий в общем объеме ВНП.

Налоги приобретают новое качество, выступая в роли одного из рычагов регулирования экономической активности, воздействия на процесс воспроизводства. Воздействие это оказывается весьма многоплановым. Манипулируя налогами на прибыль, государство оказывает весьма ощутимое влияние на процессы накопления капитала. Примером тому может служить налоговый механизм так называемой ускоренной амортизации, при котором государственные финансовые органы разрешают компаниям отчислять в амортизационный фонд суммы, значительно превышающие действительный износ основного капитала. В результате значительно сокращается размер подлежащей обложению прибыли, следовательно, и суммы уплачиваемого налога. Метод ускоренной амортизации является важным стимулом увеличения капиталовложений в корпоративном секторе экономики. Его применение способствует интенсификации научно-технического прогресса, поощрению структурных изменений в экономике, особенно развитию наукоемких отраслей. Меры налогового регулирования широко используются для стимулирования конкурентоспособности тех или иных отраслей, создания им наиболее благоприятных условий для накопления капитала, а также поощрения социально полезной деятельности корпораций. С этой целью предоставляются различного рода льготы по уплате корпоративного налога, а также налога с прибылей в зависимости от осуществления корпорациями той или иной деятельности. К мерам подобного рода относится, например, система налоговых мер по стимулированию компаний добывающих отраслей (особенно в нефтяной и газовой промышленности) в виде так называемых скидок на истощение недр. Согласно этому положению, добывающие компании имеют право резко сокращать уплату налогов под предлогом ухудшающихся условий добычи полезных ископаемых, а в ряде случаев и вовсе освобождаться от уплаты налогов.

С помощью налоговых льгот государство может оказывать существенное влияние и на территориальное размещение производительных сил, создание объектов инфраструктуры и т.д.

Наряду с селективными мерами налогового регулирования государство широко использует налоговый механизм и в целях общего воздействия на хозяйственную конъюнктуру в целом. Для преодоления экономического застоя государство посредством налоговых льгот стимулирует капиталовложения, создает более благоприятные условия для расширения совокупного общественнного спроса как на потребительские, так и инвестиционные товары. Примером крупномасштабных мероприятий по стимулированию общей экономической конъюнктуры может служить крупное сокращение налогов в начале 80-х годов после прихода к власти в США администрация Рейгана. Теоретическим

обоснованием этой программы стали расчеты американского экономиста А. Лаффера, доказавшего, что результатом снижения налогов является экономический подъем и рост доходов государства (кривая Лаффера). Согласно рассуждениям Лаффера, чрезмерное повышение налоговых ставок на доходы корпораций отбивает у последних стимулы к капиталовложениям, тормозит научно-технический прогресс, замедляет экономический рост, что, в конечном счете, отрицательно сказывается на поступлениях в государственный бюджет.

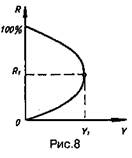

Графическое отображение зависимости между доходами государственного бюджета и динамикой налоговых ставок получило название " Кривой Лаффера" (рис.8).

На рис.8 по оси ординат отложены налоговые ставки (R), по оси абсцисс - поступления в госбюджет (Y). При увеличении ставки налога R доход государства в результате налогообложения увеличивается. Оптимальный размер налоговых ставок (R1) обеспечивает максимальные поступления в государственный бюджет (Y1). При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, и при 100% налогообложения доход государства равен нулю, потому что никто не захочет работать бесплатно. Другими словами, в длительной перспективе снижение чрезмерно  высоких налогов обеспечит рост сбережений, инвестиций, занятости и, следовательно, размера

высоких налогов обеспечит рост сбережений, инвестиций, занятости и, следовательно, размера

совокупных доходов, подлежащих налогообложению. В результате увеличится и сумма налоговых поступлений, вырастет объем государственных доходов, уменьшится дефицит, произойдет ослабление инфляции. Понятно, что эффект Лаффера проявляется лишь в случае нормального действия свободных рыночных механизмов.

Не вдаваясь в подробный критический анализ этой теории, отметим лишь следующее. Без сомнения, повышение или понижение налоговых ставок оказывает тормозящее или, наоборот, стимулирующее воздействие на динамику капиталовложений. Однако в целом в условиях рыночной экономики на инвестиции влияет множество факторов, помимо налоговых ставок. Важнейшее место среди этих факторов занимают особенности цикла, соотношение спроса и предложения на продукцию тех или иных компаний, динамика их прибылей. В конечном счете это подтвердил и опыт американской экономики 80-х годов.

27. ФУНКЦИИ ГОСУДАРСТВА В СМЕШАННОЙ ЭКОНОМИКЕ

Развитие рыночной экономики во второй половине XX века выявило четко обозначившуюся тенденцию расширения масштабов деятельности государства и усиления его роли в экономике. При этом общепризнанно, что наибольшая экономическая эффективность достигается в условиях действия конкурентного рыночного механизма. Цель государства в рыночной экономике не корректировать рыночный механизм, а создавать условия его свободного функционирования: конкуренция должна обеспечиваться везде, где возможно, регулирующее воздействие государства - везде где необходимо.

Экономических функций государства в смешанной экономике много, и они разнообразны. Фактически экономическая роль правительства осуществляется в таких широких масштабах, что на деле невозможно составить исчерпывающий перечень его экономическихфункций.

Во-первых, некоторые экономические задачи правительства имеют целью поддерживать и облегчать функционирование рыночной системы. В этой сфере необходимо отметить следующие два важнейших вида деятельности государства:

1. Обеспечение правовой базы и общественной атмосферы, способствующих эффективному функционированию рыночной системы.

2.Защитаконкуренции.

Путем выполнения второй группы задач правительство усиливает и модифицирует функционирование рыночной системы. Здесь важное значение имеют следующие три функции правительства:

3. Перераспределение дохода и богатства.

4. Корректирование распределения ресурсов с целью изменить структуру национального продукта.

5. Стабилизация экономики, то есть контроль за уровнем занятости и инфляции, порождаемых колебаниями экономической конъюнктуры, а также стимулирование экономического роста.

Хотя этот перечень пяти функций государства обычно служит базой для анализа его экономической роли, мы в дальнейшем увидим, что большинство правительственных форм деятельности и политических мер так или иначе оказывают влияние на все перечисленные здесь экономические процессы. Например, программа перераспределения дохода в пользу бедных воздействует на распределение ресурсов, поскольку бедные покупают товары и услуги, которые несколько отличаются от товаров и услуг, покупаемых более богатыми слоями общества. В свою очередь, снижение государственных военных расходов с целью ослабления инфляционного напряжения также ведет к перераспределению ресурсов из государственного сектора в частный.

Кратко рассмотрим сначала первые две из перечисленных функций правительства и затем подвергнем более подробному анализу роль правительства в перераспределении дохода и богатства, распределении ресурсов и стабилизации экономики.

Правовая база и общественная атмосфера

Правительство берет на себя задачу обеспечения правовой базы и некоторых важнейших услуг, являющихся предпосылкой эффективного функционирования рыночной экономики. Необходимая правовая база предполагает такие меры, как предоставление законного статуса частным предприятиям, определение прав частной собственности и гарантирование соблюдения контрактов. Правительство устанавливает также законные " правила игры", регулирующие отношения между предприятиями, поставщиками ресурсов и потребителями. На основе законодательства правительство получает возможность выполнять функции арбитра в области экономических связей, выявлять случаи нечестной практики экономических агентов и применять власть для наложения соответствующих наказаний. Основные услуги, обеспечиваемые правительством, включают применение полицейских сил для поддержания общественного порядка, введение стандартов измерения веса и качества продуктов, создание денежной системы, облегчающей обмен товаров и услуг.

Имеется в виду, что такого рода деятельность правительства улучшает распределение ресурсов. Обеспечение рынка средством обращения, гарантирование качества продуктов, определение прав собственности и ответственность за соблюдение условий контрактов — все эти меры обусловливают увеличение объема торговли. Они расширяют рынки и позволяют осуществлять все более глубокую специализацию в использовании как материальных, так и людских ресурсов. А такая специализация, как мы видели в главе 3, означает более эффективное распределение ресурсов. Однако некоторые считают, что правительство чрезмерно регулирует взаимоотношения предприятий, потребителей и рабочих, тем самым подавляя экономические стимулы и подрывая эффективность производства.

Защита конкуренции

Конкуренция служит основным регулирующим механизмом в капиталистической экономике. Это та сила, которая подчиняет производителей и поставщиков ресурсов диктату покупателя или суверенитету потребителя. При конкуренции именно решения многих продавцов и покупателей о предложении и спросе определяют рыночные цены. Это значит, что индивидуальные производители и поставщики ресурсов могут лишь приспосабливаться к желаниям покупателей, которые рыночная система регистрирует и доводит до сведения продавцов. Конкурирующих производителей, подчиняющихся воле рыночной системы, ждут прибыль и упрочение их позиций; уделом же тех, кто нарушает законы рынка, являются убытки и в конечном счете банкротство. При конкуренции покупатели — это хозяин, рынок — их агент, а предприятия — их слуга.

Рост монополии резко изменяет эту ситуацию. Что такое монополия? В широком смысле — это ситуация, при которой число продавцов становится столь малым, что каждый продавец уже в состоянии оказать влияние на общий объем предложения, а поэтому и на цену продаваемого продукта. Каково значение такой ситуации? Оно просто в том, что, когда монополия заменяет собой конкуренцию, продавцы могут воздействовать на рынок или манипулировать на нем ценами к собственной выгоде и в ущерб обществу в целом. Своей способностью регулировать общий объем предложения монополисты могут искусственно ограничивать объем продукции и тем самым получать за нее более высокие цены, а очень часто и устойчивую экономическую прибыль. Эти цены и прибыли, превышающие конкурентные, прямо противоречат интересам потребителей. Монополистами не управляет воля общества, как она управляет конкурирующими продавцами. Суверенитет производителя до такой степени заменяет собой суверенитет потребителя, что монополия заменяет конкуренцию. В результате ресурсы распределяются таким образом, что это отвечает интересам монополистических продавцов, добивающихся высоких прибылей, и не целям удовлетворения потребностей общества в целом. Короче говоря, монополия порождает нерациональное распределение экономических ресурсов.

Перераспределение дохода

Рыночная система представляет собой обезличенный, беспристрастный механизм, а возникающее на его основе распределение дохода может порождать большее неравенство, чем обществу желательно. Рыночная система приносит очень крупные доходы тем, чей труд высоко оплачивается в силу природных способностей и благоприобретенного образования и мастерства. Равным образом и те, кто владеет значительным капиталом и земельными площадями, заработанными упорным трудом или доставшимися по наследству, получают от них большие доходы. Но другие члены нашего общества обладают меньшими способностями, получили лишь скромное образование и квалификацию. Все эти люди, как правило, не накопили или не унаследовали никаких материальных средств. Следовательно, их доходы очень малы. Кроме того, многие престарелые, лица с физическими и умственными недостатками, незамужние женщины и вдовы с детьми на иждивении зарабатывают очень мало или, подобно безработным, вовсе не имеют доходов в рамках рыночной системы. Короче, рыночная система влечет за собой значительное неравенство в распределении денежного дохода, а следовательно, и в распределении национального продукта между индивидуальными домохозяйствами. Несмотря на некоторый прогресс, бедность среди общего изобилия продолжает оставаться острой экономической и политической проблемой.

Перераспределение ресурсов

Экономистам известны два случая резкого нарушения функционирования рынка, то есть ситуаций, в которых конкурентная рыночная система либо (1) производила " не те" количества определенных товаров и услуг, либо (2) оказалась не в состоянии вообще выделить какие бы то ни было ресурсы на производство некоторых товаров и услуг, выпуск которых экономически оправдан. Первый случай связан с переливами ресурсов, или побочными эффектами, другой — с государственными, или социальными, благами.

Издержки перелива. Когда производство или потребление товара порождает некомпенсируемые издержки у какой-нибудь третьей стороны, тогда возникают издержки перелива. Наиболее очевидные издержки перелива связаны с загрязнением окружающей среды. Когда химическое предприятие или завод мясных консервов спускают свои промышленные стоки в озеро или реку, то купальщики, рыбаки и совершающие лодочные прогулки — не говоря уж о городах, изыскивающих источники нормального водоснабжения, — все они несут издержки перелива. Когда нефтеперегонный завод загрязняет атмосферу ядовитым дымом или завод, производящий краски, распространяет вокруг себя одуряющие запахи, то население несет издержки перелива, которые ему никак не компенсируются.

Выгоды перелива. Однако перелив может принять и форму выгоды. Производство или потребление определенных товаров и услуг может также обусловить не требующие компенсации выгоды перелива, или выгоды, созданные внешними факторами, третьим сторонам или обществу в целом. Например, рентгенограмма грудной клетки или прививки против полиомиелита приносят прямую выгоду непосредственному потребителю. Между тем ранний диагноз туберкулеза и предотвращение инфекционных заболеваний приносят всеобъемлющую и существенную для всего общества выгоду перелива. Образование служит еще одним классическим примером выгод перелива. Образование приносит выгоды индивидуальным потребителям: " более образованные" люди обычно получают более высокие доходы, чем " менее образованные". Но образование обеспечивает большие выгоды и всему обществу; например, экономика в целом выигрывает от наличия более универсальной и более производительной рабочей силы, с одной стороны, и меньших затрат на предотвращение преступности, на надзор за соблюдением законов и на благотворительные программы — с другой. Существенное значение имеет также тот факт, что политическая активность населения находится в прямом соответствии с уровнем образования; например, в числе лиц, участвующих в голосовании на выборах, наблюдается увеличение доли избирателей по степени образованности.

Общественные блага и услуги. Рассмотрим свойства товаров индивидуального потребления, которые производятся на основе рыночной системы. Эти товары делимы, то есть они выступают в виде достаточно малых единиц, чтобы они были доступны индивидуальным покупателям. Кроме того, товары индивидуального потребления подвержены действию принципа исключения, который гласит, что те, кто желает и в состоянии платить равновесную цену, получают продукт, а те, кто не в состоянии или не желает платить эту цену, исключаются из числа получателей выгод, обеспечиваемых данным продуктом.

Существуют определенные виды товаров и услуг — называемых государственными, или общественными, благами, — которые рыночная система вообще не намерена производить, поскольку их особенности резко противоположны особенностям товаров индивидуального потребления. Общественные блага неделимы, они состоят из таких крупных единиц, что не могут быть проданы индивидуальным покупателям. Еще важнее то обстоятельство, что на них не распространяется принцип исключения, то есть не существует эффективных способов отстранения индивидов от пользования выгодами общественных благ, как только эти блага возникают. Получение выгод от товаров индивидуального потребления основывается на их покупке, выгоды от общественных благ достаются обществу в результате производства таких благ.

Иллюстрации. Классическим примером общественного блага служит маяк, предостерегающий корабли от коварного морского побережья или гавани. Строительство маяка может оказаться экономически обоснованным, если выгоды (меньше кораблекрушений) превысят производственные затраты. Однако выгода, приходящаяся на долю каждого пользователя маяком, не может окупить приобретение такого крупного и неделимого продукта. Во всяком случае, после введения маяка в эксплуатацию его сигнальный свет служит ориентиром для всех судов. Практически нет способа исключить для некоторых кораблей возможность пользоваться выгодами от маяка. Поэтому зачем какому-нибудь судовладельцу добровольно оплачивать такие выгоды? Свет маяка виден всем, и если судовладелец предпочитает за них не платить, капитану корабля нельзя запретить пользоваться сигналами маяка. Экономисты называют это явление проблемой " фрирайдера": люди могут пользоваться выгодами некоего продукта, не неся никаких издержек на его производство. Поскольку в данном случае принцип исключения неприменим, то не существует никаких стимулов для частного предприятия предлагать рынку маяки. Учитывая, что услуги маяков невозможно ни выразить в ценах, ни продавать, совершенно очевидно, что частным фирмам нет никакой выгоды направлять ресурсы на их строительство. Короче, здесь мы имеем дело с услугой, которая приносит существенную выгоду, но на производство которой рынок не станет выделять ресурсы. Другими видами общественных благ являются национальная оборона, регулирование паводков, борьба с насекомыми. Следовательно, чтобы общество могло пользоваться такими благами и услугами, обеспечить их должен государственный сектор, а финансировать их производство следует с помощью системы принудительных взысканий в форме налогов.

Крупные выгоды перелива. Хотя неприменимость к ним принципа исключения довольно резко отличает общественные блага от товаров индивидуального пользования, правительство обеспечивает людям множество других товаров и услуг, к которым принцип исключения может быть применим. В частности, такие блага и услуги, как улицы и автомагистрали, полицейская и пожарная охрана, библиотеки и музеи, профилактическое медицинское обслуживание, вполне могут подпадать под действие принципа исключения, то есть на них можно устанавливать цены и частные производители могут ими обеспечивать потребителей через посредство рыночной системы. Однако, как отмечалось выше, все это услуги, которые влекут за собой значительные выгоды перелива, из чего следует, что рыночная система не станет их производить в достаточном количестве. Поэтому правительство берет на себя их производство или финансирование, чтобы не допустить возможного возникновения дефицитного выделения ресурсов в эту сферу. Подобные товары и услуги иногда называют квазиобщественными (квазигосударственными) благами. Можно понять непрекращающиеся споры вокруг статуса государственной системы здравоохранения и жилищного строительства. Должны ли эти блага индивидуального пользования обеспечиваться через рыночную систему, или это квазиобщественные блага, которые государство должно предоставлять?

Распределение ресурсов на общественные блага. В условиях, когда рыночная система цен не выделяет ресурсы на общественные блага, а на квазиобщественные выделяет их недостаточно, каким же должен быть механизм, обеспечивающий их производство?

В отличие от товаров индивидуального потребления, покупаемых у частных предприятий на основе самостоятельных решений самих индивидов, общественные блага приобретаются через посредство правительства на основе групповых или коллективных решений. Точнее, виды и объемы производства различных общественных благ определяются в демократическом государстве политическими методами, то есть путем голосования. Объемы потребления общественных благ представляют собой вопрос государственной политики. Эти групповые решения, принимаемые на политической арене, служат дополнением к решениям домохозяйств и предприятий, дающим ответы на пять фундаментальных вопросов.

Предположив, что указанные групповые решения приняты, мы должны выяснить, как именно перераспределяются ресурсы из производства товаров индивидуального пользования в производство общественных благ. В экономике, где существует полная занятость, перед государством стоит задача высвобождения ресурсов, применяемых в производстве товаров индивидуального потребления, для направления их в производство общественных благ Самоочевидный способ высвобождения ресурсов из частного сектора заключается в том, чтобы сократить частный спрос на них. Это достигается путем обложения предприятий и домохозяйств налогами, тем самым выключая часть их доходов, то есть часть их потенциальной покупательной способности, из потоков " доходы — расходы". Получая меньшие доходы, предприятия и домохозяйства оказываются вынужденными сократить свои инвестиционные и потребительские расходы. Короче говоря, налоги уменьшают спрос на товары и услуги индивидуального пользования, а это, в свою очередь, вызывает снижение частного спроса на ресурсы. Передавая покупательную способность частных экономических агентов правительству, налоги высвобождают ресурсы из частной сферы их применения. Затем правительство, расходуя налоговые поступления, может само направить эти ресурсы в производство общественных благ и услуг. Например, налоги на доходы корпораций и на личные доходы высвобождают ресурсы из производства инвестиционных товаров (сверлильных станков, автофургонов, складских сооружений и т. д.) и потребительских товаров (продовольствия, одежды, телевизоров и т. д.). Правительство может пустить эти ресурсы на производство управляемых ракет, военных самолетов, на строительство новых школ и автомагистралей. Правительство сознательно перераспределяет ресурсы с целью осуществить значительные изменения в структуре национального продукта страны Стабилизация

Исторически сложилось так, что самая новая и в некоторых отношениях самая важная функция правительства заключается в том, чтобы стабилизировать экономику, то есть помогать частной экономике обеспечивать и полную занятость ресурсов, и стабильный уровень цен. В данном месте мы ограничимся лишь общей характеристикой и подчеркиванием роли (не вдаваясь в ее исчерпывающее объяснение) стабилизационной функции правительства. Ключевой момент здесь сводится к тому, что уровень производства непосредственно зависит от общего, или совокупного, объема расходов. Высокий уровень общих расходов означает, что для многих отраслей выгодно увеличивать выпуск продукции, а это условие, в свою очередь, предопределяет необходимость добиваться высокого уровня использования и материальных, и людских ресурсов. Многие экономисты полагают, что в капиталистической системе нет механизмов, поднимающих совокупные расходы именно на тот уровень, который может обеспечить полную занятость Возможно возникновение двух неблагоприятных ситуаций.

1. Безработица. Общий уровень расходов в частном секторе может быть слишком низким для реализации полной занятости. В этом случае правительство обязано так дополнить частные расходы, чтобы общий объем расходов — частных и государственных — был достаточен для создания полной занятости. Каким образом правительство может это осуществить? Один ответ на этот вопрос состоит в том, чтобы использовать тот же метод — правительственные расходы и налогообложение, — какой оно использует для перераспределения ресурсов в производство общественных благ. Конкретно, правительству надлежит, с одной стороны, увеличить собственные расходы на общественные блага и услуги, а с другой — сократить налоги с целью стимулирования расходов частного сектора.

2. Инфляция. Другая ситуация может возникнуть, если общество попытается расходовать больше, чем позволяют производственные мощности экономики. Когда совокупные расходы превышают величину продукта при полной занятости, избыточные расходы вызовут повышение уровня цен. Чрезмерный объем совокупных расходов носит инфляционный характер. В этом случае правительство обязано ликвидировать чрезмерные расходы. Оно может этого достигнуть главным образом сокращением собственных расходов, а также повышением налогов с целью сокращения расходов частного сектора.

В арсенале государства имеется широкий набор средств и методов регулирования экономики, от регулирования экономического законодательства, устанавливая тем самым правила поведения экономических агентов, до воздействия на денежный рынок с помощью политики учетной ставки. Однозначно определить, где находится грань между цивилизованным регулированием экономики и грубым вмешательством в рыночные механизмы на сегодняшний день очень трудно.

Со всей уверенностью можно лишь сделать вывод от том, что государственное регулирование экономики необходимо и обсуждать стоит лишь степень государственного вмешательства и его методы. Пожалуй, наиболее правильным принципом здесь будет следующий - конкуренция должна обеспечиваться везде, где возможно, регулирующее воздействие государства - везде где необходимо. И уж конечно неприемлемы меры “физического воздействия” на рыночные механизмы, которые могут подорвать всю экономическую систему.

Для сегодняшней Украины, в период перехода к рынку, особенно важно государственное регулирование. После десятилетий тотального диктата государства в экономике, высказываются мнения о полном отказе от государственного вмешательства в экономику. Видимо, истина, как всегда, где-то посередине. Именно поэтому для Украины важен мировой опыт государственного регулирования экономики, который и нужно изучать.

|

|