Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Тема 10. Финансовые стимулы деятельности предприятия.

|

|

Экономическое содержание налогового стимулирования

В условиях рыночной экономики одной из основных проблем управления предприятием является обеспечение его финансовой устойчивости, на которую большое влияние оказывает налоговая система.

Налоговая система включает совокупность различных видов налогов, которые выполняют ряд функций. Среди них, на наш взгляд, невозможно выделить более или менее важные. Кроме того, в странах с рыночной экономикой давно поняли, что налоги не должны носить исключительно фискальный характер. Россия на последних этапах экономической реформы заняла в этом вопросе такие же позиции.

Процесс налогообложения протекает по определенным принципам. Среди этих принципов существует принцип равенства, который предполагает обязательность уплаты всеми хозяйствующими субъектами установленных налоговым законодательством налогов. При выполнении этого принципа появляется проблема развития социально-значимых отраслей народного хозяйства, обеспечения заинтересованности организаций в выпуске определенных видов продукции и производства определенных услуг, деятельность которых при равных условиях с другими субъектами хозяйствования является убыточной.

При сохранении глобального принципа равенства всех хозяйствующих субъектов по уплате налогов необходимы инструменты, оказывающие стимулирующее действие на деятельность предприятия. Принцип равенства не предполагает всеобщего уравнивания, что является необходимым условием на пути к совершенной налоговой системе и экономической стабильности в стране.

Одной из функций, которые призваны выполнять налоги, является стимулирующая функция. Эта функция налогов проявляется через систему налогового стимулирования, которая состоит из налоговых льгот, налоговых каникул и ряда других элементов. Развитие именно этой функции налогов, по нашему мнению, способно привести к гармонизации налогов.

Как экономическое устройство государства не возможно без существования налоговой системы, так и неизбежно существование системы налогового стимулирования. Эти системы являются взаимосвязанными и не могут существовать по отдельности, они также оказывают огромное влияние на деятельность хозяйствующего субъекта. Ввиду неизбежности существования налоговых льгот возникает необходимость ведения учета их величины и определения влияния на результаты деятельности субъекта хозяйствования.

В современных условиях в информационной базе бухгалтерского учета в полном объеме содержится информация о начисляемых и уплачиваемых налогах. Наряду с этим методология бухгалтерского учета ряда налоговых стимулов неадекватна формированию определенных финансовых показателей деятельности предприятия, а ее отдельные элементы и вовсе не находят отражение в бухгалтерском учете. Такое состояние не позволяет системе бухгалтерского учета иметь полную и достоверную информацию, что является причиной невозможности проведения полноценного и своевременного анализа хозяйственной деятельности предприятия, в том числе эффективности действия налоговых стимулов.

В современных условиях хозяйствования Российское законодательство направлено на внедрение налогового учета, который предполагает обособленное существование бухгалтерского и налогового учета. Документирование хозяйственных операций, связанных с использованием налоговых стимулов, становится еще актуальнее, так как без полной и своевременной информации об элементах налогового стимулирования невозможно провести расчеты налогооблагаемых показателей и сумм налогов, подлежащих уплате в бюджет в отчетном периоде.

Проведенный нами анализ теоретических разработок и практики использования налоговых стимулов показал, что, несмотря на достаточно большое внимание, уделяемое проблеме налогообложения в целом, учетно-аналитические аспекты данной проблемы практически не изучены. Полное и всестороннее использование всех возможностей системы налогового стимулирования с целью вывода экономики России из кризиса может быть выдвинуто в число приоритетных задач развития налоговой системы Российской Федерации.

Для достижения указанной цели, по нашему мнению, необходимо решить ряд следующих задач:

- определение и уточнение понятия налоговых стимулов в целом и их составляющих, а также проведение их классификации;

- выбор и обоснование критериев группировки налоговых стимулов;

- исследование факторов, влияющих на процесс использования налоговых стимулов;

- разработка и обоснование методики учета налоговых стимулов;

- рационализация информационного фонда бухгалтерского учета путем определения оптимальной информации о налоговых стимулах;

- разработка предложений по совершенствованию бухгалтерского учета процессов получения и использования налоговых стимулов в организациях;

- определение направлений использования методов экономического анализа для выявления путей оптимизации расходов, связанных с налоговыми стимулами;

- анализ влияния налоговых стимулов на прибыль и другие результатные показатели деятельности организации.

1.1. Экономическая сущность налоговых стимулов, их виды и классификация

Экономически независимым государство может быть в том случае, если оно имеет бездефицитный бюджет или достигнут профицит бюджета. Из составляющих доходной части бюджета большую часть составляют налоговые платежи.

Механическое снижение налогов отрицательно скажется на доходной

части бюджета, а, следовательно, и на экономике в целом. В свою очередь, непомерно большие налоги подрывают финансовое состояние организации-налогоплательщика, а в ряде случаев являются одной из основных причин банкротства, что отрицательно сказывается на доходной части бюджета и в целом на экономике страны. Поэтому для любой экономики присуще наличие верхней и нижней границ налоговых платежей - налоговый интервал, из которого не должна выходить общая сумма налоговых платежей, уплачиваемых предприятием в бюджеты различных уровней и государственные | внебюджетные фонды.

Налогами можно стимулировать или, наоборот, ограничивать деловую активность, а, следовательно, развитие тех или иных отраслей предпринимательской деятельности; создать предпосылки для снижения издержек производства и обращения частных предприятий, для повышения конкурентоспособности национальных предприятий на мировом рынке.

Для поддержания величины налоговых платежей в указанном налоговом интервале необходим рычаг. Таким рычагом служит система налоговых льгот. Но этот рычаг должен быть эффективным. Более эффективными являются модели, в которых система налоговых льгот определяется фактическими результатами работы предприятий и не зависит от волюнтаристских решений местных или центральных органов власти.

Отметим, что система предоставления налоговых льгот в Российской Федерации нуждается в совершенствовании. По нашему мнению, в первую очередь необходим не количественный пересмотр в сторону увеличения или уменьшения совокупности льгот, а качественный.

Система налоговых льгот несет в себе гораздо больше возможностей,, нежели просто высвобождение из под налогообложения какой-либо налогооблагаемой базы. Под качественным пересмотром понимается предоставление организациям возможности максимально использовать установленные законодательством налоговые льготы для развития их производственной базы. Действующая система не позволяет этого сделать.

Принципы организации системы налогового стимулирования:

1) применение налоговых льгот не должно носить избирательного характера в зависимости от формы собственности, вида деятельности, субъективной оценки их важности лоббистскими группировками в парламенте;

2) налоговому льготированию не свойственны неэкономическое принуждение и обязательность применения;

3) налоговым льготам по их внутренней природе чужд чисто административно-командный характер применения;

4) инвестиционные налоговые кредиты предоставляются исключительно группам плательщиков, обеспечивающим выполнение инвестиционных программ общегосударственного значения;

5) применение налоговых льгот не должно наносить ущерба ни доходам бюджета, ни корпоративным и личным экономическим интересам;

6) порядок формирования льготного налогового портфеля определяется на общегосударственном уровне, утверждается в законодательном порядке центральной властью;

7) на местном уровне применение льгот укладывается в рамки, определяемые Федеральным законодательством.

Как видим, термин «налоговые стимулы» является не новым, но позволим себе не согласиться с мнением автора перечисленных выше принципов. Отметим, что перечисленные принципы относятся к системе налоговых льгот. Таким образом, автор отождествляет систему налоговых стимулов с системой налоговых льгот. Это равенство автор ставит потому, что в систему налоговых льгот включаются и отложенные (отсроченные) налоговые обязательства (налоговые каникулы).

Для того, чтобы определить, являются ли налоговые льготы и отсроченные налоговые обязательства понятиями равнозначными или отличными между собой, приведем их определения. Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере [2, с. 54]. Налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено Налоговым Кодексом [2, с.54].

Таким образом, налоговые льготы - это преимущества, которыми обладают отдельные категории налогоплательщиков, позволяющие не уплачивать налог либо уплачивать его в меньшем размере.

Из сказанного можно сделать вывод, что речь идет о средствах, которые становятся собственными средствами организации и не подлежат перечислению в бюджет ни в текущем, ни в будущих периодах.

Определение отложенных налоговых обязательств содержится в Международном стандарте финансовой отчетности № 12, который раскрывает информацию о налогах на прибыль. В соответствии с данным стандартом отложенные налоговые обязательства - это суммы налога на прибыль, подлежащие уплате в будущих периодах в отношении налогооблагаемых временных разниц.

Однако в соответствии с Налоговым кодексом РФ под отложенными налоговыми обязательствами понимается изменение срока уплаты налога. Изменением срока уплаты налога и сбора признается перенос установленного срока уплаты налога и сбора на более поздний срок.

Согласно приведенных нами определений, отложенными налоговыми обязательствами признается предоставление возможности пользоваться бюджетными средствами на определенный период времени. Так как средства предоставляются во временное пользование, они являются заемными средствами, и кредитором для хозяйствующего субъекта является государство.

На основании выше изложенного можно сделать вывод, что между налоговыми льготами и отсроченными налоговыми обязательствами равенство проводить нельзя. Эти экономические категории по своей природе различны между собой. По нашему мнению, налоговые стимулы являются более широким понятием, а налоговые льготы являются лишь их составляющей.

Совокупность налоговых льгот, на наш взгляд, следует рассматривать как один из видов системы налогового стимулирования, имеющий название - налоговые стимулы в форме уменьшения обязательств перед государством. Этот вид налогового стимулирования состоит из следующих элементов:

1. льготы, предоставляемые посредствам выведения из под налогообложения отдельных предметов или объектов;

2. льготы, предоставляемые посредствам сокращения налоговой базы;

3. льготы, предоставляемые посредствам уменьшения налоговой ставки;

4. льготы, предоставляемые посредствам перевода налоговой базы в разряд необлагаемой.

Следующим видом налоговых стимулов, по нашему мнению, являются отсроченные налоговые обязательства, которые в системе налогового стимулирования называются - налоговые стимулы в форме изменения сроков уплаты обязательств перед государством. Этот вид налогового стимулирования не однороден. Отсроченные налоговые обязательства могут возникать вследствие переноса срока уплаты налога или сбора по заключению соглашения с органами государственной власти о предоставлении отсрочки или рассрочки, либо вследствие имеющих место в отчетном периоде налогооблагаемых временных разниц. Временные разницы - это разницы между балансовой стоимостью актива или обязательства и их налоговой базой. На наш взгляд этот вид можно подразделить на следующие группы:

1. Отсроченные налоговые обязательства, возникающие вследствие предоставляемых налоговых каникул органами государственной власти;

2. Отсроченные налоговые обязательства, возникающие вследствие распределения налогов между отчетными периодами.

В свою очередь первая группа налоговых стимулов состоит из отсрочки, рассрочки, налогового кредита, инвестиционного налогового кредита.

На этом построение системы налогового стимулирования можно считать законченным.

Рассмотренные элементы налогового стимулирования непосредственно оказывают стимулирующее действие на деятельность хозяйствующего субъекта, поэтому их можно рассматривать как элементы прямого налогового стимулирования.

Однако перечень элементов, оказывающих стимулирующее действие на деятельность субъекта хозяйствования на этом не окончен. С помощью государства происходит межотраслевой перелив капитала в размерах, немыслимых при свободных рыночных отношениях. Реалии современной экономики приводят к необходимости поддержки государством целого ряда отраслей и производств. Это осуществляется по экономическим и социальным причинам, а также в целях национальной безопасности.

Одним из наиболее действенных государственных стимулирующих инструментов является финансовая помощь, получаемая хозрасчетными предприятиями из средств государственного бюджета в денежной или материальной формах. О стимулирующем действии этого инструмента нет необходимости вести дискуссию, это является неоспоримым фактом. Поэтому, на наш взгляд, необходимо отметить о существовании следующей группы элементов налогового стимулирования, имеющей следующее название, «налоговые стимулы в форме безвозмездно полученных бюджетных средств».

Этот вид налогового стимулирования состоит из следующих элементов [4, ст.6]:

1. государственные субсидии;

2. государственные субвенции;

3. государственные дотации.

Однако как показали исследования, эта группа налоговых стимулов, в отличие от рассмотренных выше групп, не оказывает прямого налогового стимулирования. Получение субсидий, дотаций или субвенций стимулирует организацию к производству определенных видов продукции, выполнению определенных работ или оказанию определенных услуг, но при этом возникает необходимость уплачивать в бюджет все налоги и сборы, установленные законодательством.

Стимулирующий эффект этого вида налогового стимулирования, помимо заинтересованности организации в получении бюджетных средств, состоит в том, что в величину этих средств заложены подлежащие к уплате налоги и сборы. Таким образом, государство, стимулируя деятельность организации, покрывает величину налогов, возникающих от этих хозяйственных операций. В этом случае, с нашей точки зрения, можно говорить об элементах косвенного налогового стимулирования.

Рассмотренные нами виды налогового стимулирования различны между собой по своей экономической природе и представляют собой следующие формы:

1) Уменьшения обязательств перед государством - налоговые льготы при выполнении определенных законодательством условий являются собственными средствами хозяйствующего субъекта;

2) Изменения сроков уплаты обязательств перед государством - отсроченные налоги, которые являются заемными средствами хозяйствующего субъекта. Средства этих двух форм у хозяйствующего субъекта являются обязательствами и в момент их возникновения не проводятся операции по передаче товарно-материальных или денежных ценностей.

3) Государственная помощь, которая предоставляется хозяйствующему субъекту на определенные цели и не носит возвратный характер, то есть после получения товарно-материальных или денежных ценностей эти средства для хозяйствующего субъекта являются собственными.

По нашему мнению, перечисленные виды налогового стимулирования можно сгруппировать по следующим признакам:

1. По отношению получаемых средств к собственным или заемным:

1.1 Собственные средства: - уменьшение обязательств перед государством (налоговые льготы);

- государственная помощь в форме безвозмездно полученных бюджетных средств (субсидии, субвенции и дотации);

1.2 Заемные средства: - изменение сроков уплаты обязательств перед государством (отсроченные налоги);

2. По отношению получаемых средств к обязательствам или товарно-материальным (денежным) средствам:

2.1 Обязательства организации: - уменьшение обязательств перед государством (налоговые льготы); - изменение сроков уплаты обязательств перед государством (отсроченные налоги);

2.2 Товарно-материальные или денежные средства: - государственная помощь в форме безвозмездно полученных бюджетных средств (субсидии, субвенции и дотации);

Каждый вид налогового стимулирования оказывает стимулирующее действие на деятельность предприятия в соответствии со своим предназначением. В изученной нами экономической литературе отсутствует определение налоговых стимулов. Однако оно является необходимым звеном теоретического исследования элементов налогового стимулирования. По нашему мнению, налоговые стимулы - это экономическая категория, используемая государством с целью создания благоприятных условий хозяйствования и влияния на экономические интересы хозяйствующих субъектов через налоговую систему.

Процесс сбора налогов должен происходить по определенным правилам, то есть должны соблюдаться принципы налогообложения.

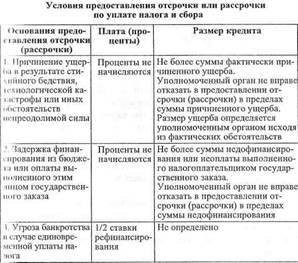

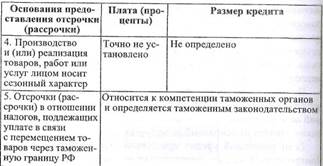

Плата за отсрочку (рассрочку) уплаты обязательств в бюджет устанавливается дифференцированно, в зависимости от основании се предоставления, сумма отсрочки или рассрочки по налогу также зависит от оснований ее получения (табл. 7.4).

Если налоговый кредит предоставляется в связи с угрозой банкротства этого лица в случае единовременной уплаты налога, то проценты устанавливаются в размере ставки рефинансирования ЦБ, действовавшей за период договора о налоговом кредите. Уполномоченный орган может потребовать предоставления документов об имуществе, которое может быть предметом залога либо поручительства.

В договоре о предоставлении налогового кредита указывается сумма налогового кредита и виды федеральных налогов и сборов, по которым он представляется, а также проценты. Суммы налогового кредита подлежат возврату равными долями по каждому сроку уплаты или единовременно, с уплатой процентов путем перечисления средств в доход федерального бюджета.

Предоставление отсрочек, рассрочек по налогам и сборам, а также налоговых кредитов позволяет предприятиям сохранить свои оборотные средства, хотя и обязывает в ряде случаев уплачивать проценты.

|

|