Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Рекомендации по совершенствованию оценки финансового состояния ООО «МВТ» с использованием математических методов

|

|

Для совершенствования оценки финансового состояния, в первую очередь необходимо составлять пояснительную записку к бухгалтерскому балансу.

В целях совершенствования оценки финансового состояния рекомендуется использовать методику интегральной оценки финансового состояния.

1. Среди основных направлений оценки выделяется платежеспособность и финансовая независимость.

2. Для оценки платежеспособности используются следующие показатели: коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент абсолютной ликвидности. Для оценки финансовой независимости используются показатели: коэффициент автономии, коэффициент финансовой устойчивости, коэффициент маневренности собственного капитала.

3. Определение для каждого из коэффициентов критического (нормативного) значения.

4. Определение весомости отдельных коэффициентов

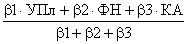

5. Формирование обобщающих показателей: уровень платежеспособности, уровень финансовой независимости (см. формулы 24, 25):

J =  (24)

(24)

где, J – интегральный показатель,

УП – уровень платежеспособности,

ФН – уровень финансовой независимости,

КА – уровень качества активов,

β 1, β 2, β З – коэффициенты значимости соответствующих показателей.

J =  (25)

(25)

6. Формирование интегрального показателя финансового состояния предприятия с учетом всех аналитических направлений.

В таблице 22 приведены значения коэффициентов платежеспособности и финансовой независимости, соотношение фактического и критического значения и коэффициент весомости.

Таблица 22. Интегральная оценка финансового состояния предприятия

| Оценочное направление, показатель | Фактическое значение 2007 г. | Фактическое значение 2008 г. | Фактическое значение 2009 г. | Норма | Соотношение фактического и критического 2007 г. | Соотношение фактического и критического 2008 г. | Соотношение фактического и критического 2009 г. | Коэффициент весомости |

| Уровень платежеспособности | 0, 6 | |||||||

| Коэффициент текущей ликвидности | 0, 88 | 0, 71 | 0, 5 | 0, 44 | 0, 355 | 0, 5 | ||

| Коэффициент быстрой ликвидности | 0, 74 | 0, 59 | 0, 26 | 0, 74 | 0, 59 | 0, 26 | 0, 3 | |

| Коэффициент абсолютной ликвидности | 0, 12 | 0, 2 | 0, 6 | 0, 2 | ||||

| Уровень финансовой независимости | 0, 4 | |||||||

| Коэффициент автономии | 0, 01 | 0, 08 | 0, 03 | 0, 5 | 0, 02 | 0, 16 | 0, 06 | 0, 4 |

| Коэффициент финансовой устойчивости | 0, 34 | 0, 09 | 0, 04 | 0, 70 | 0, 48 | 0, 12 | 0, 05 | 0, 3 |

| Коэффициент маневренности собственного капитала | 0, 68 | -1, 29 | -7, 91 | 0, 50 | 1, 36 | -2, 58 | -15, 82 | 0, 3 |

Рассчитаем интегральный показатель оценки финансового состояния для каждого года (см. табл. 23).

Таблица 23. Расчет интегрального показателя

| Показатель | 2007 г. | 2008 г. | 2009 г. |

| Уровень платежеспособности фактический | 0, 5*0, 5+0, 74*0, 3+0, 6*0, 2=0, 59 | 0, 44*0, 5+0, 59*0, 3+0*0, 2=0, 397 | 0, 355*0, 5+0, 26*0, 3+0*0, 2=0, 25 |

| Уровень финансовой независимости фактический | 0, 02*0, 4+0, 48*0, 3+1, 36*0, 3=0, 56 | 0, 16*0, 4+0, 12*0, 3+(-2, 58)*0, 3= -0, 674 | 0, 06*0, 4+0, 05*0, 3+(-15, 82)*0, 3= -4, 71 |

| Уровень финансовой независимости критический | 0, 02*0, 4+0, 48*0, 3+1*0, 3=0, 452 | ||

| Интегральный показатель фактический | 0, 59*0, 6+0, 56*0, 4=0, 578 | 0, 397*0, 6+(-0, 674)*0, 4=-0, 03 | 0, 25*0, 6+(-4, 71)*0, 4=-1, 734 |

| Интегральный показатель нормативный | 0, 59*0, 6+0, 452*0, 4=0, 53 |

Как видно из таблицы 23, рассчитанные уровни платежеспособности, финансовой независимости и интегральный показатель значительно меньшие за единицу, которые свидетельствуют о неудовлетворительном финансовом состоянии ООО «МВТ», причем присутствует отрицательная динамика, к концу 2009 г. положение значительно ухудшилось. Поскольку все коэффициенты, которые характеризуют уровень платежеспособности, не достигают критического значения, показатель уровня платежеспособности был рассчитан только в фактическом виде.

Анализ коэффициентов, которые характеризуют уровень финансовой независимости, свидетельствует о том, что коэффициент маневренности собственного капитала превышает критический уровень. Поэтому для этого оценочного направления были рассчитанные оба вида обобщающего показателя – фактический и нормативный. Соответственно рассчитано и оба вида интегрального показателя.

К преимуществам метода следует отнести возможность дополнения любого количества аналитических направлений и коэффициентов оценки финансового состояния предприятия в случае потребности в их включении в интегральный показатель. Разработанная методика может использоваться для оценки выполнения плана.

При этом в приведенных формулах фактические значения показателей (числитель) сравниваются с плановыми (знаменатель).

Рассмотрим другие методики оценки финансового состояния:

1. Интегральная балльная оценка финансовой устойчивости предприятия (методика Л.В. Донцова и Н.А. Никифорова). Сущность этой методики – определение степени риска, исходя из фактического уровня показателей финансовой устойчивости и рейтинга этих показателей в баллах. В таблице 24 представлены результаты расчета.

Таблица 24. Интегральная балльная оценка финансовой устойчивости в 2009 г. предприятия (методика Л.В. Донцова и Н.А. Никифорова)

| Показатель | На начало года | На конец года | ||

| Фактический уровень показателя | Количество баллов | Фактический уровень показателя | Количество баллов | |

| Коэффициент абсолютной ликвидности | 0, 00 | 8, 0 | 0, 00 | 4, 0 |

| Коэффициент критической оценки | 0, 59 | 3, 0 | 0, 26 | 3, 0 |

| Коэффициент текущей ликвидности | 0, 88 | 1, 5 | 0, 71 | 3, 0 |

| Коэффициент финансовой независимости | 0, 08 | 1, 0 | 0, 03 | 1, 0 |

| Коэффициент обеспеченности собственными источниками финансирования | -0, 15 | -0, 40 | 3, 0 | |

| Коэффициент финансовой независимости в части формирования запасов и затрат | -0, 45 | 1, 0 | -0, 64 | 1, 0 |

В таблице 25 представлены таблицы классов согласно критериям.

Таблица 25

| Показатель | Границы классов согласно критериям | ||||

| I | II | III | IV | V | |

| Коэффициент абсолютной ликвидности | 0, 5 и выше = 20 баллов | 0, 4 = 16 баллов | 0, 3 = 12 баллов | 0, 2 = 8 баллов | 0, 1 = 4 балла |

| Коэффициент критической оценки | 1, 5 и выше = 18 баллов | 1, 4 = 15 баллов | 1, 3 = 12 баллов | 1, 2–1, 1 = 9–6 баллов | 1, 0 = 3 балла |

| Коэффициент текущей ликвидности | 2 и выше = 16, 5 балла | 1, 9–1, 7 = 15–12 баллов | 1, 6–1, 4 = 10, 5–7, 5 балла | 1, 3–1, 1 = 6–3 балла | 1 = 1, 5 балла |

| Коэффициент финансовой независимости | 0, 6 и выше = 17 баллов | 0, 59–0, 54 = 16, 2–12, 2 балла | 0, 53–0, 43 = 11, 4–7, 4 балла | 0, 47–0, 41 = 6, 6–1, 8 балла | 0, 4 = 1 балл |

| Коэффициент обеспеченности собственными источниками финансирования | 0, 5 и выше = 15 баллов | 0, 4 = 12 баллов | 0, 3 = 9 баллов | 0, 2 = 6 баллов | 0, 1 = 3 балла |

| Коэффициент финансовой независимости в части формирования запасов и затрат | 1 и выше = 13, 5 балла | 0, 9 = 11 баллов | 0, 8 = 8, 5 баллов | 0, 7–0, 6 = 6, 0–3, 5 балла | 0, 5 = 1 балл |

| Минимальное значение границы | 85, 2 – 66 | 63, 4 – 56, 5 | 41, 6 – 28, 3 |

Устанавливаются 5 категорий по степени риска:

1 класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

2 класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные;

3 класс – проблемные предприятия. Здесь вряд ли существует риск потери средств, но полное получение процентов представляется сомнительным.

4 класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению;

5 класс – предприятия высочайшего риска, практически несостоятельные.

Как видно из таблицы 25, ООО «МВТ» относится к 5 классу – несостоятельное предприятие.

2. Интегральная балльная оценка финансового состояния предприятия (методика Г.В. Савицкой) (см. табл. 26).

Таблица 26. Интегральная балльная оценка финансового состояния предприятия (методика Г.В. Савицкой)

| Показатель | Фактический уровень показателя | Значение показателей | |||

| На начало 2009 года | На конец 2009 года | Нормальное | Проблемное | Кризисное | |

| Коэффициент абсолютной ликвидности | 0, 00 | 0, 00 | Больше 0, 4 | От 0, 4 до 0, 2 | Меньше 0, 2 |

| Коэффициент текущей ликвидности | 0, 88 | 0, 71 | Больше 2 | От 2 до 1 | Меньше 1 |

| Показатель обеспеченности обязательств должника его активами | 0, 88 | 0, 71 | Больше 1, 5 | От 1, 5 до 1 | Меньше 1 |

| Степень платежеспособности по текущим обязательствам | 4, 90 | 3, 41 | Меньше 3 мес. | От 3 до 12 мес. | Больше 12 мес. |

| Коэффициент автономии (финансовой независимости) | 0, 08 | 0, 03 | Больше 0, 5 | От 0, 5 до 0, 3 | Меньше 0, 3 |

| Коэффициент обеспеченности собственными оборотными средствами | 0, 36 | 0, 2 | Больше 0, 3 | От 0, 3 до 0 | Меньше 0 |

| Доля просроченной кредиторской задолженности в пассивах | 0, 00 | 0, 00 | От 0 до 0, 2 | Свыше 0, 2 | |

| Отношение дебиторской задолженности к совокупным активам | 0, 54 | 0, 25 | От 0 до 0, 1 | Свыше 0, 1 | |

| Рентабельность активов | 0, 11 | 0, 17 | Больше 0, 1 | От 0, 1 до (-0, 1) | Меньше (-0, 1) |

| Норма чистой прибыли | 0, 04 | 0, 04 | Больше 0, 08 | 0, 08 | Меньше 0, 08 |

Группировка предприятий на классы по уровню платежеспособности представлена в таблице 27.

Таблица 27. Группировка предприятий на классы по уровню платежеспособности

| Показатель | Границы классов согласно критериям | ||||

| I класс | II класс | III класс | IV класс | V класс | |

| Рентабельность совокупного капитала, % | 30 и выше (50 баллов) | 29, 9–20 (49, 9–35 баллов) | 19, 9–10 (34, 9–20 баллов) | 9, 9–1 (19, 9–5 баллов) | менее 1 (0 баллов) |

| Коэффициент текущей ликвидности | 2, 0 и выше (30 баллов) | 1, 99 -1, 7 (29, 9–20 баллов) | 1, 69–1, 4 (19, 9 -10 баллов) | 1, 39: 1, 1 (9, 9 – баллов) | 1 и ниже (0 баллов) |

| Коэффициент финансовой независимости | 0, 7 и выше (20 баллов) | 0, 69–0, 45 (19, 9 – 10 баллов) | 0, 44–0, 30 (9, 9–5 баллов) | 0, 29 -0, 20 (5–1 баллов) | менее 0, 2 (0 баллов) |

| Границы классов | 100 баллов | 99–65 баллов | 64–35 баллов | 34–6 баллов | 0 баллов |

Определим к какому классу финансовой устойчивости относится ООО «МВТ» (см. табл. 28).

Таблица 28. Оценка класса предприятия по уровню платежеспособности

| Показатель | На начало периода | На конец периода | ||

| значение | баллы | значение | баллы | |

| Рентабельность совокупного капитала, % | 0, 08 | 0, 0 | 0, 12 | 0, 0 |

| Коэффициент текущей ликвидности | 0, 88 | 0, 0 | 0, 71 | 0, 0 |

| Коэффициент финансовой независимости (автономии) | 0, 08 | 0, 0 | 0, 03 | 0, 0 |

| Итого | х | 0, 0 | х | 0, 0 |

| Класс финансовой устойчивости | х | 5 класс | х | 5 класс |

I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматривающиеся как рискованные;

III класс – проблемные предприятия;

IV класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс – предприятия высочайшего риска, практически несостоятельные.

Согласно методике Г.В. Савицкой ООО «МВТ» относится к предприятию с высоким риском банкротства.

3. Спектр – балльный метод (методика А.Н. Салова, В.Г. Маслова).

Результаты расчетов представлены в таблице 29.

Таблица 29

| Показатель | Фактический уровень показателя | Динамика | Границы классов согласно критериям | ||||

| На начало периода | На конец периода | Зона риска | Зона опасности | Зона стабильности | Зона благополучия | ||

| Показатели финансовой устойчивости | 0, 0 | 1, 0 | 1, 0 | ||||

| Коэффициент независимости или автономности | 0, 08 | 0, 03 | -0, 05 | ниже 0, 5 | 0, 5–0, 65 | 0, 65–0, 8 | выше 0, 8 |

| Балл | 0, 0 | 0, 0 | |||||

| Коэффициент соотношения привлеченных и собственных средств | 10, 78 | 27, 62 | 16, 84 | выше 0, 8 | 0, 8–0, 5 | 0, 5–0, 2 | ниже 0, 2 |

| Балл | 0, 0 | 0, 0 | |||||

| Коэффициент дебиторской задолженности | 0, 24 | 0, 07 | -0, 17 | выше 0, 15 | 0, 15–1, 0 | 0, 1–0, 05 | ниже 0, 05 |

| Балл | 0, 0 | 3, 0 | |||||

| Показатели платежеспособности | 0, 0 | 0, 3 | 0, 3 | ||||

| Коэффициент абсолютной ликвидности | 0, 00 | 0, 00 | -0, 00 | ниже 0, 2 | 0, 2–0, 3 | 0, 3–0, 4 | выше 0, 4 |

| Балл | 0, 0 | 0, 0 | |||||

| Промежуточный коэффициент покрытия | 0, 59 | 0, 26 | -0, 33 | ниже 0, 7 | 0, 7–0, 85 | 0, 85–1, 0 | выше 1, 0 |

| Балл | 0, 0 | 0, 0 | |||||

| Коэффициент обеспеченности запасами краткосрочных обязательств | 0, 29 | 0, 45 | 0, 16 | ниже 0, 4 | 0, 4–0, 6 | 0, 6–0, 8 | выше 0, 8 |

| Балл | 0, 0 | 1, 0 | |||||

| Показатели деловой активности | 5, 0 | 5, 0 | 0, 0 | ||||

| Общий коэффициент оборачиваемости | 2, 22 | 3, 40 | 1, 18 | ниже 0, 4 | 0, 4–0, 6 | 0, 6–0, 8 | выше 0, 8 |

| Балл | 5, 0 | 5, 0 | |||||

| Коэффициент оборачиваемости запасов | 7, 02 | 6, 45 | -0, 56 | ниже 2, 0 | 2, 0–3, 0 | 3, 0–4, 0 | выше 4, 0 |

| Балл | 5, 0 | 5, 0 | |||||

| Коэффициент оборачиваемости собственных средств | 26, 17 | 97, 21 | 71, 04 | ниже 0, 8 | 0, 8–0, 9 | 0, 9–1, 0 | выше 1, 0 |

| Балл | 5, 0 | 5, 0 |

Сводные показатели представлены в таблице 30.

Таблица 30. Сводные показатели

| Показатель | Фактический уровень показателя | |

| На начало периода | На конец периода | |

| Показатели финансовой устойчивости | кризисное | неустойчивое |

| Показатели платежеспособности | кризисное | кризисное |

| Показатели деловой активности | совершенно устойчивое | совершенно устойчивое |

| Показатели оценки структуры баланса | неустойчивое | неустойчивое |

| Показатели рентабельности | неустойчивое | неустойчивое |

По показателям оборачиваемости ООО «МВТ» относится к предприятию с устойчивым финансовым состоянием.

По остальным показателям ООО «МВТ» находится в кризисном, неустойчивом финансовом положении.

Спектр – балльный метод является наиболее надежным методом финансово-экономического анализа. Его суть заключается в проведении анализа финансовых коэффициентов путем сравнения полученных значений с нормативными величинами, используется при этом система разнесения этих значений по зонам удаляемости от оптимального уровня. Значение показателей сводится в типовую таблицу. Анализ финансовых коэффициентов производится путем сравнения полученных значений с рекомендуемыми нормативными величинами, играющими рол пороговых нормативов. Чем удаленнее значения коэффициентов от нормативного уровня, тем ниже степень финансового благополучия предприятия и выше риск попадания в категорию несостоятельных предприятий. Отбор финансовых коэффициентов осуществляется с ориентацией на следующие категории:

1) доступность исходной информации и простота расчета оценочных показателей;

2) устранение дублирующих коэффициентов, то есть коэффициентов, связанных очевидной линейной зависимостью.

В результате отбираются 16 наиболее значимых коэффициентов, дающих емкое и полное представление о финансово-экономическом положении предприятия. Производится расчет показателей, их распределение по зонам риска дает первичное представление о финансовом положении предприятия.

Анализ с помощью данного метода легко провести в среде MS Excel. Достаточно ввести данные из бухгалтерского баланса и отчета о прибылях и убытках, рассчитываются финансовые коэффициенты. По сводным показателям можно сделать вывод об уровне финансового состояния.

3.2 Мероприятия по улучшению финансового состояния ООО «МВТ»

Проведенный анализ ООО «МВТ» показал, что предприятие находится в неустойчивом финансовом положении, причинами которого являются:

1) снижение выручки от реализации продукции, вследствие этого увеличение силы воздействия операционного рычага;

2) отсутствие собственных оборотных средств;

3) увеличение периода оборачиваемости активов;

4) снижение показателей рентабельности;

5) высокая зависимость от заемного капитала.

Таким образом, исследуемому предприятию необходимо всерьез работать над улучшением состава и структуры источников средств: стремиться увеличить собственный капитал, ограничить рост кредиторской задолженности, улучшать ее качество, учиться использовать выгоду кредитов и займов.

На рассматриваемые даты предприятие оказалось полностью неплатежеспособным, баланс назвать ликвидным нельзя. И восстановить утраченную платежеспособность почти невозможно, о чем свидетельствуют приведенные расчеты и динамика показателей.

На предприятии в большинстве случаев не используется система предоплаты, денежные средства поступают, в лучшем случае после отгрузки товара, в худшем случае возникает дебиторская задолженность, в том числе и просроченная.

Имеется также задолженность по оплате труда и платежам в бюджет, из-за чего возникают прочие расходы: штрафы, пени, неустойки, судебные издержки.

Основными «слабыми» местами в финансовом положении предприятия являются:

– низкая рентабельность продаж (или высокий уровень расходов),

– неудовлетворительный показатель абсолютной ликвидности активов.

Для улучшения финансового состояния необходимо провести следующие мероприятия:

1. Увеличить прибыль от реализации. В этой связи предприятию необходимо наращивать объемы производства и реализации за счет привлечения новых клиентов, предоставления системы скидок.

2. Чтобы обеспечить бесперебойный производственный процесс и реализации продукции производственные запасы должны быть оптимальными.

Управление запасами – сложный комплекс мероприятий, в котором задачи финансового менеджера переплетаются с задачами производственного менеджмента и маркетинга.

Принципиальная формула, по которой определяется необходимый объем финансовых средств, авансируемых на формирование запасов товарно-материальных ценностей, имеет вид (см. формулу 20):

ФСз = СР × Нз – КЗ, (26)

где ФСз – объем финансовых средств, авансируемых в запасы,

СР – среднедневной объем расходов в сумме,

Нз – норматив хранения запасов, в днях (при отсутствии разработанных нормативов может быть использован показатель средней продолжительности оборота запасов в днях),

КЗ – средняя сумма кредиторской задолженности по расчетам за приобретенные товарно-материальные ценности (этот элемент включает в расчет, как правило, только по производственным запасам, при реализации готовой продукции он включает лишь при установившейся практике предоплаты за нее).

Расчет ведется по каждому из видов запасов. Суммирование результатов расчетов позволяет получить общую потребность в финансовых ресурсах, авансируемых на формирование запасов, т.е. определить размер оборотных активов, обслуживающих эту стадию производственно-коммерческого цикла.

Минимизация текущих затрат по обслуживанию запасов представляет собой оптимизационную задачу, решаемую в процессе их нормирования.

Расчет оптимального размера партии поставки, при котором минимизируются совокупные текущие затраты по обслуживанию запасов осуществляется по формуле 21:

, (27)

, (27)

где ОРпл – оптимальный размер партии поставки,

Зг – необходимый объем закупки товаров (сырья и материалов) в год (квартал),

ТЗ1 – размер текущих затрат по размещению заказа, доставке товаров и их приемке в расчете на одну поставляемую партию,

ТЗ2 – размер текущих затрат по хранению единицы запасов.

Расчет оптимального размера заказа представлен в таблице 31.

Таблица 31. Расчет оптимального размера заказа

| Показатель | Значение |

| Материалы, необходимые для реализации в квартал | |

| Стоимость каждого заказа, тыс. руб. | |

| Стоимость хранения единицы товара, тыс. руб. | |

| Оптимальный размер партии | |

| Количество заказов в квартал |

Основная цель этих мероприятий – высвобождение части финансовых средств, «затянувших» в сверхнормативных запасах.

Размер высвобождаемых финансовых средств в этом случае определяется по формуле 19:

ФСв = Зн – Зф = (ЗДн – ЗДф) × СР, (28)

где ФСв – сумма высвобождаемых финансовых средств в процессе нормализации запасов,

Зн – норматив запасов в сумме,

Зф – фактические запасы в сумме,

ЗДн – норматив запасов в днях,

ЗДф – фактические запасы в днях,

СР – среднедневной объем расходования запасов в сумме.

Таким образом, в год нам необходимы запасы в размере: 4× 832× 4 = 13312 т.р.

Фактически же за данный период запасы составили 17697 тыс. руб.

Следовательно, при оптимизации партии заказов мы получим высвобождение средств в размере 4385 тыс. руб., что говорит об увеличении расходов на их хранение и использование. Поэтому целесообразно сократить запасы на 4385 тыс. руб. путем их продажи по рыночной стоимости (4300 тыс. руб.).

Продолжительность оборота запасов в 2009 г.: Пз=360/(76211/17697)=84 дн.

Если сократить запасы на 4385 тыс. руб., то продолжительность оборота составит: Пз=360/(76211/13312)=63 дн.

Следовательно, продолжительность оборачиваемости запасов сократиться на 21 дней и в результате: ±Э=76211/360× (-21)= -10, 08 тыс. руб.

3. Для взыскания задолженности с целью ускорения оборачиваемости денежных средств необходимо:

– создать стимулы клиентам предприятия быстрее платить по счетам путем предоставления специальных скидок;

– создать систему оценки клиента, которая бы суммировала все риски, связанные с ним. Общая зависимость от такого партнера будет включать его дебиторскую задолженность, товары на складе, подготовленные к отгрузке, продукцию в производстве, предназначаемую этому клиенту. Установить формальные лимиты кредита каждому клиенту, которые будут определяться общими отношениями с этим клиентом, потребностью в денежных средствах и оценкой финансового положения конкретного клиента.

4. Для увеличения притока денежных средств и сокращения дебиторской задолженности использовать систему предоплаты.

5. Произвести взаимозачет дебиторской и кредиторской задолженности. Это приведет к уменьшению величины оборотных активов, что в свою очередь повлечет увеличение значения коэффициента обеспеченности собственными оборотными средствами.

6. Учитывать возможные риски в процессе производства и реализации продукции. Для этого необходимо определять вероятные потери, например снижение объемов реализации, снижение цены реализации продукции, повышение закупочной цены, потери товара в процессе обращения.

7. Проводить мероприятия, направленные на сокращение излишних остатков сырья и материалов, которые позволят предприятию увеличить наличность и сократить кредиторскую задолженность перед поставщиками.

Одновременно должна вестись работа по повышению конкурентоспособности выпускаемой продукции, прежде всего за счет повышения ее качества, уменьшения количества браков и снижения затрат на производство и реализацию продукции.

Важнейшей проблемой ухудшения финансового состояния ООО «МВТ» является большая дебиторская задолженность.

Для того чтобы снизить риски несвоевременного возврата денежных средств и возникновения убытков предлагается заключить договор страхования дебиторской задолженности. В связи с просрочкой платежа, продавец теряет часть денег в результате инфляции, поэтому при определении выигрыша продавца необходимо учитывать сумму потерь от инфляции.

Если установленная договором сумма к получению составляет S, а динамика цен характеризуется индексом Iц, то реальная сумма денег с учетом их покупательной способности в момент оплаты составит S: I. По данным Министерства экономического развития и торговли Российской Федерации за 2009 г. инфляции на потребительском рынке составила 8, 8%.

Цены за 2009 г. выросли на 8, 8%, тогда Iц = 1, 088. Соответственно выплата 1000 руб. в этот момент равнозначна уплате 919 руб. в реальном измерении. Следовательно, реальная потеря выручки в связи с инфляцией составит 81 руб. Определим сумму потерь от инфляции (см. табл. 32).

Таблица 32. Дебиторская задолженность

| № счета | Сумма просроченных к оплате долгов, руб. | Отсрочено в днях | Сумма потерь от инфляции, руб. (гр. 2× 0, 11/360× гр. 3) |

| 62.1 | |||

| 62.1 | |||

| 62.1 | |||

| 62.1 | |||

| 62.1 | |||

| 62.1 | |||

| 62.1 | |||

| Итого | - |

Как видно из приведенной таблицы 32, сумма дебиторской задолженности неблагонадежных клиентов составила 8993722 руб., а сумма потерь от инфляции 1066804 руб.

Страхование дебиторской задолженности предполагает страхование риска убытков от несвоевременного возврата денежных средств покупателем или его банкротства.

Для того чтобы застраховать свою дебиторскую задолженность, предприятие должно застраховать всех покупателей, приобретающих продукцию на условиях отсрочки платежа. Но это не означает, что все они будут застрахованы.

Страховая компания, прежде чем предложить конкретные условия страхования (размер страховой премии, франшизы), проанализирует кредитные риски контрагентов компании, выберет тех, с которыми допустимо работать на условиях отсрочки платежа, и установит для каждого из них кредитный лимит.

После выплаты страхового возмещения у предприятия остается право требования по обязательствам (дебиторской задолженности) покупателя в размере установленной в договоре франшизы.

Примем, что в договоре страхования франшиза установлена в размере 15%, страховая премия составляет 9% застрахованного объема продаж и произведем расчеты в таблице 33.

Таблица 33. Расчет страхового возмещения и франшизы по страхованию дебиторской задолженности

| № счета | Сумма просроченных к оплате долгов, руб. | Оплата страховой компании (гр. 2 × 9/100), руб. | Размер выплачиваемого страхового возмещения (гр. 2 × 85/100), руб. | Размер франшизы (гр. 2 × 15/100), руб. |

| 62.1 | ||||

| 62.1 | ||||

| 62.1 | ||||

| 62.1 | ||||

| 62.1 | ||||

| 62.1 | ||||

| 62.1 | ||||

| Итого |

Как видно из таблицы 33, заказчикам «МВТ» была отгружена продукция на сумму 8993722 руб. Обязательства покупателей не были погашены. По завершении периода ожидания страховая компания выплатила бы 7644661 руб. страхового возмещения. Задолженность в размере 1349060 руб. осталась бы непогашенной, и предприятие вправе требовать эти деньги от покупателя.

Расчет выигрыша предприятия от страхования дебиторской задолженности приведен в таблице 34.

Таблица 34. Выигрыш предприятия от страхования дебиторской задолженности

| № счета | Сумма просроченных к оплате долгов, руб. | Размер выплачиваемого страхового возмещения, руб. | Сумма потерь от инфляции, руб. | Оплата страховой компании, руб. | Размер франшизы, руб. | Выигрыш предприятия, руб. (гр. 3 + гр. 4 – гр. 5 – гр. 6), руб. |

| 60.2 | ||||||

| 60.2 | ||||||

| 60.2 | ||||||

| 62.1 | ||||||

| 62.1 | ||||||

| 62.1 | ||||||

| 62.1 | ||||||

| Итого |

Как видно из приведенной таблицы 34, выигрыш предприятия в случае страхования дебиторской задолженности неблагонадежных дебиторов составит 6552974 руб.

Использование страхования дебиторской задолженности повысит финансовую независимость ООО «МВТ», предприятию будет значительно проще получить более выгодные условия по банковским кредитам. При этом застрахованная дебиторская задолженность может служить предметом залога для банка.

Основным недостатком страхования дебиторской задолженности является достаточно высокая стоимость этой услуги по сравнению с аналогичными предложениями на зарубежных рынках. Страховая премия может составлять от 0, 9 до 9% застрахованного объема продаж с рассрочкой платежа. Это связано с тем, что российские страховые компании, определяя размер премии, учитывают в стоимости страхования страновой риск России.

8. Необходимо разработать такой план продаж, который бы имел максимальную доходность за прогнозный год.

В качестве целевой функции используем маржинальную прибыль, которая имеет первостепенное значение, т.е. чем быстрее оборачиваемость, тем больше значение имеет маржинальная прибыль, что максимизирует прибыль от продаж. То есть максимизация оборота позволяет максимизировать прибыль.

Целевая функция:

ООО «МВТ» производит следующую продукцию:

– бетон;

– раствор;

– фундаментные блоки.

Расход ресурсов на производство товарной продукции каждого вида представлена в таблице 35.

Целевая функция – это математическая запись критерия оптимальности, т.е. выражение, которое необходимо максимизировать.

Таблица 35. Расход ресурсов на производство товарной продукции

| Группа | Обозначение | Цена | Цемент | Гравий | ПГС | Песок | Добавка |

| Бетон М 100 | Х1.1 | 0, 260 | 1, 950 | - | 0, 00708 | ||

| Бетон М 150 | Х1.2 | 0, 265 | 0, 500 | 1, 300 | - | 0, 00504 | |

| Бетон М 200 | Х1.3 | 0, 310 | 0, 500 | 1, 300 | - | 0, 00490 | |

| Бетон М 250 | Х1.4 | 0, 340 | 0, 550 | 1, 350 | - | 0, 00612 | |

| Бетон М 300 | Х1.5 | 0, 400 | 0, 550 | 1, 300 | - | 0, 00770 | |

| Бетон М 350 | Х1.6 | 0, 420 | 0, 550 | 1, 300 | - | 0, 008 | |

| Бетон М 400 | Х1.7 | 0, 480 | 0, 550 | 1, 200 | - | 0, 00337 | |

| Раствор М 75 | Х2.1 | 0, 270 | - | - | 1, 450 | 0, 00422 | |

| Раствор М 100 | Х2.2 | 0, 340 | - | - | 1, 400 | 0, 00506 | |

| Раствор М 150 | Х2.3 | 0, 380 | - | - | 1, 400 | 0, 00590 | |

| Раствор М 200 | Х2.4 | 0, 440 | - | - | 1, 350 | - | |

| ФБС 24–3–6 | Х3.1 | 0, 0934 | 0, 162 | 0, 650 | - | - | |

| ФБС 24–4–6 | Х3.2 | 0, 125 | 0, 217 | 0, 869 | - | - | |

| ФБС 24–5–6 | Х3.3 | 0, 156 | 0, 272 | 1, 086 | - | - | |

| ФБС 24–6–6 | Х3.4 | 0, 187 | 0, 326 | 1, 304 | - | - |

Целевая функция имеет вид:

F(х)=1500Х1.1+1650Х1.2+1890Х1.3+2080Х1.4+2250Х1.5+2380Х1.6+2700Х1.7+1700Х2.1+1950Х2.2+2360Х2.3+2400Х2.4+930Х3.1+1390Х3.2+1820Х3.3+2350Х3.4→ maх.

Система ограничений:

1) по цементу

0, 26Х1.1+0, 265Х1.2+0, 31Х1.3+0, 34Х1.4+0, 4Х1.5+0, 42Х1.6+0, 48Х1.7+0.27Х2.1+0, 34Х2.2+0, 38Х2.3+0, 44Х2.4+0, 0934Х3.1+0, 125Х3.2+0, 156Х3.3+0, 175Х3.4< =17000;

2) по гравию

0, 5Х1.2+0, 5Х1.3+0, 55Х1.4+0, 55Х1.5+0, 55Х1.6+0, 55Х1.7+0, 162Х3.1+0, 217Х3.2+0, 2716Х3.3+0, 326Х3.4< =13000;

3) по ПГС

1, 95Х1.1+1, 3Х1.2+1, 3Х1.3+1, 35Х1.4+1, 3Х1.5+1, 3Х1.6+1, 2Х1.7+0, 65Х3.1+0, 869Х3.2+1, 086Х3.3+1, 304Х3.4< =35000;

4) по песку

1, 45Х2.1+1, 4Х2.2+1, 4Х2.3+1, 35Х2.4< =15000

5) по пластификаторам

0, 00708Х1.1+0, 00504Х1.2+0, 0049Х1.3+0, 00612Х1.4+0, 0077Х1.5+0, 00879Х1.6+0, 008Х1.7+0, 00337Х2.1+0, 00422Х2.2+0, 00506Х2.3+0, 0059Х2.4< =192

Данная задача линейного программирования решается с помощью поиска решений. Поиск решений – это надстройка Excel, которая позволяет решать оптимизационные задачи.

Для решения задачи производится следующее решение:

1) вводятся исходные данные задачи в созданную форму – таблицу в MS Excel;

2) вводится зависимость

F(х)=1500Х1.1+1650Х1.2+1890Х1.3+2080Х1.4+2250Х1.5+2380Х1.6+2700Х1.7+1700Х2.1+1950Х2.2+2360Х2.3+2400Х2.4+930Х3.1+1390Х3.2+1820Х3.3+2350Х3.4→ maх;

3) вводятся зависимости для ограничений;

4) вводятся ограничения по ресурсам (см. рис. 2);

5) вводятся параметры для решения задачи линейного программирования.

Введение условий для решения задачи

Через непродолжительное время появится диалоговое окно Результаты поиска решения и исходная таблица с заполненными ячейками B3: P3 и ячейка Q4 с максимальным значение целевой функции (см. рис. 3).

Результат поиска решения

Полученное решение означает, что за счет выпуска бетона М 400 в количестве 15805, 6 м3, раствора М 200 в количестве 11111, 1 м3, ФБС 12295 шт., можно получить дополнительную прибыль в размере 98236 тыс. руб., при этом ПГС, песок и пластификаторы будут использованы полностью, а из 17000 т цемента будет использовано 14781 т, а из 13000 т гравия будет использовано 12701 т. На основании представленной калькуляции составим прогнозную смету продаж, на основании, которого будет выведении прибыль (убыток) от предлагаемых мероприятий и целесообразность в его проведении.

Таблица 36. Состояние основных экономических показателей по оптимизации ассортимента, тыс. руб.

| Показатель | До мероприятий | После мероприятий | Абсолют. изменение | Темп роста, % |

| Выручка от реализации | 76 211 | 128, 9 | ||

| Себестоимость | 69 232 | |||

| Прибыль от реализации | 10621, 55 | |||

| Рентабельность продаж, % | 0, 19 | 15, 36 | +15, 17 | 8084, 21 |

В результате проведенных расчетов видно, что предложенные мероприятия по оптимизации ассортимента имеют практическую значимость, так как темпы роста по результативным показателям, такие как прибыль, выручка находятся выше 100%.

|

|