Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Портфель роста и дохода.

|

|

Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая — доход. Потеря одной части может компенсироваться возрастанием другой. Охарактеризуем виды данного типа портфеля.

Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идет о ценных бумагах инвестиционных фондов двойного назначения.

Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые — прирост капитала. Инвестиционные характеристики портфеля определяются значительным содержанием данных бумаг в портфеле.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг.

В состав портфеля могут включаться и высокорискованные ценные бумаги. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации. В зависимости от конъюнктуры рынка в те или иные фондовые инструменты, включенные в данный портфель, вкладывается большая часть средств.

На этапе формирования портфеля вкладчик оценивает приемлемое для себя сочетание риска и дохода портфеля и соответственно определяет удельный вес портфеля ценных бумаг с различными уровнями риска и дохода.

Эта задача вытекает из общего принципа, который действует на фондовом рынке: чем более высокий потенциальный риск несет ценная бумага, тем более высокий потенциальный доход она должна иметь, и наоборот, чем вернее доход, тем ниже ставка дохода. Данная задача решается на основе анализа обращения ценных бумаг на фондовом рынке. В основном приобретаются ценные бумаги известных акционерных обществ, имеющих хорошие финансовые показатели, в частности, большой размер уставного капитала.

Если рассматривать типы портфелей в зависимости от степени риска, который приемлет инвестор, то необходимо учитывать классификацию самих инвесторов, например, на консервативных, умеренно-агрессивных, агрессивных и нерациональных. Каждому типу инвестора будет соответствовать и свой тип портфеля ценных бумаг:

высоконадежный, но низкодоходный;

диверсифицированный; рискованный, но высокодоходный;

бессистемный (табл. 1.2).

Агрессивные инвесторы — инвесторы, склонные к высокой степени риска. В своей инвестиционной деятельности они делают акцент на приобретение акций.

Такие инвесторы нацелены на получение максимальной курсовой разницы от каждой сделки, где постоянно присутствует высокий риск и период инвестирования ограничен.

Консервативные инвесторы — инвесторы, склонные к меньшей степени риска. Они приобретают в основном облигации и краткосрочные ценные бумаги. Консервативные инвесторы заинтересованы в получении стабильного дохода в течение длительного периода времени.

Они предпочитают непрерывный поток платежей в виде дивидендных и процентных выплат.

Существуют и другие подходы к классификации инвесторов. Например, они подразделяются на спекулянтов, рантье, собственников и вкладчиков.

Спекулянты. Инвесторы, располагающие средствами, достаточными, чтобы доходы от операций с ними покрывали их текущие расходы и позволяли увеличивать капитал. Имеют значительный опыт работы с ценными бумагами. В большинстве случаев это бывшие сотрудники финансовых структур, которые имеют опыт профессиональной работы на фондовом и (или) финансовом рынке. Они часто управляют не только собственным портфелем ценных бумаг, но и портфелями других инвесторов. Придерживаются достаточно агрессивной спекулятивной стратегии, предпочитая “скальпировать” рынок путем проведения краткосрочных и среднесрочных операций и затрачивать на операции с собственным портфелем значительную часть своего рабочего времени.

С психологической точки зрения, помимо основной цели (получение максимальной прибыли) они удовлетворяют и свой интерес к “игре”. Относятся к операциям на фондовом рынке как к искусству использовать особенности его поведения.

Рантье. Не используют операции на фондовом рынке как основной источник текущего дохода, а применяют их преимущественно для увеличения капитала. Как правило, большинство составляют люди, имеющие опыт работы на финансовых рынках, но в настоящее время либо не связаны с ними напрямую, либо не имеют возможности (или желания) уделить своему собственному портфелю достаточно времени для активной спекулятивной игры. Рантье обычно не имеют возможности или времени, чтобы отслеживать все колебания рынка в краткосрочной перспективе. Поэтому они проводят среднесрочные операции, хотя в некоторых случаях также способны делать внутринедельные и даже внутридневные арбитражи. Однако главной и единственной целью таких инвесторов является получение высокого дохода, превышающего доход от любого другого альтернативного вложения средств и не требующего слишком большого времени и усилий. Как правило, по роду своей настоящей деятельности они часто принимают стратегические решения (типа купить- продать), но техническую работу и подробный анализ ситуации они предпочитают возложить на плечи профессионалов. Таким образом, в основе стратегии рантье лежит предположение о том, что операции должны обеспечить больший по сравнению с другими операциями доход, но их проведение не должно требовать слишком много времени. Поэтому операции рантье не бывают слишком частыми. Инвесторы-собственники. Располагают значительными ресурсами. Приобретают значительные пакеты ценных бумаг, которые могут обеспечить им извлечение дополнительных выгод (значительные дивиденды, участие в управлении, кредитование и т. п.).

Эта группа малочисленна, но зато аккумулирует большие средства. В основе их поведения на фондовом рынке лежат средне- и долгосрочная стратегии, средства инвестируются на значительные сроки, а основным результатом является получение высокой, но при этом обязательно гарантированной доходности. Представители этой группы инвесторов более других заинтересованы в равновесии на рынке и готовы для этого поступиться частью спекулятивных доходов.

Вкладчики. Неорганизованная часть рынка, которая, руководствуясь почерпнутой, например из СМИ или рекламы, ин- формацией, решила поучаствовать в бизнесе на фондовом рынке. Наиболее активные и предприимчивые затем становятся спекулянтами, рантье или собственниками. В большинстве случаев операции вкладчиков с ценными бумагами мало чем отличаются от их операций с депозитами. Средства вкладываются в ценные бумаги на какой-то срок или до достижения какой-то определенной доходности от вложений, а затем выводятся. Основной целью вкладчика является получение “сверхприбыли”, которую он, как правило, не знает, как заработать, но слышал, что можно получить при операциях с ценными бумагами.

Вкладчики имеют большую потенциальную ценность для операторов фондового рынка. При совокупно больших средствах они наиболее внушаемы посредством рекламы. Вкладчики наименее профессиональны и несут дополнительные риски. Получив убытки, достаточно быстро покидают рынок, чтобы больше никогда не иметь дела с ценными бумагами.

При покупке акций и облигаций одного акционерного общества инвестору следует исходить из принципа финансового левериджа, который предполагает выполнение определенных соотношений между объемами облигаций и привилегированных акций, с одной стороны, и обыкновенных акций — с другой.

Финансовый леверидж является показателем финансовой устойчивости акционерного общества, что отражается и на доходности портфельных инвестиций. Высокий уровень левериджа — явление опасное, так как ведет к финансовой неустойчивости.

Например, акционерное общество выпустило 10%-ные облигации на сумму 10 млн руб., привилегированные акции — на 2 млн руб. с фиксированным дивидендом 40% и обыкновенные акции — на 20 млн руб., т. е. акции общества имеют высокий уровень левериджа:

Fl = 0, 6 = (10+2): 20.

Прибыль общества составляет 2, 2 млн руб. и распределяется следующим образом. На уплату процентов по облигациям — 1 млн руб., на дивиденды по привилегированным акциям — 0, 8 млн руб., на дивиденды по обыкновенным акциям — 0, 4 млн руб. Если прибыль снизится до 1, 1 млн руб., то акционерное общество не только “съест” то, что предназначалось на выплату дивидендов по обыкновенным акциям, но и не сможет за счет прибыли выплатить дивиденды по привилегированным акциям.

Дальнейшее снижение прибыли приведет к нехватке средств для выплаты процентов по облигациям. В этом заключается опасность акций с высоким уровнем левериджа и проявляется основная слабость тех обществ, у которых имеется большая сумма долга в виде облигаций и привилегированных акций. Осторожные инвесторы обычно избегают покупки таких ценных бумаг.

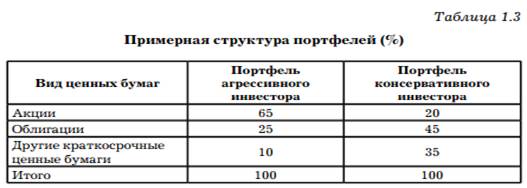

В табл. 1.3 приведена в качестве примера возможная структура портфелей разных инвесторов. При дальнейшей классификации портфеля структурообразующими признаками могут выступать те инвестиционные качества, которые приобретет совокупность ценных бумаг, помещенная в данный портфель. При всем их многообразии из них можно выделить некоторые основные: ликвидность или освобождение от налогов, отраслевая региональная принадлежность.

Такое инвестиционное качество портфеля, как ликвидность, как известно, означает возможность быстрого превращения портфеля в денежную наличность без потери его стоимости. Лучше всего данную задачу позволяют решить портфели денежного рынка.

|

|