Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Нерасположенность к риску

|

|

Выше нами утверждалось, что функции ожидаемой полезности присущ ряд свойств, очень удобных для анализа выбора в условиях неопределенности. В настоящем параграфе мы приведем конкретный пример, подтверждающий сказанное.

Применим анализ с позиций ожидаемой полезности к решению простой задачи выбора. Допустим, что в данный момент у потребителя имеется богатства на 10 долл. и что он размышляет, стоит ли сыграть в игру, которая с вероятностью в 50 процентов принесет ему выигрыш в 5 долл. и с вероятностью в 50 процентов - проигрыш в 5 долл. Богатство его, следовательно, становится случайной величиной: имеется вероятность в 50 процентов, что он останется с 5 долларами, и вероятность в 50 процентов. что у него, в итоге, будет 15 долларов. Ожидаемое значение его богатства равно 10 долл., а ожидаемая полезность есть

.

.

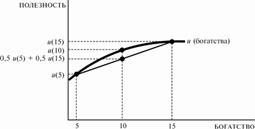

Это изображено на рис.12.2. Ожидаемая полезность богатства есть средняя двух чисел u(15$) и u(5$), обозначенных на графике 0, 5u(5) и 0, 5u(15). Мы изобразили также полезность ожидаемого значения богатства, которую обозначили u(10$). Обратите внимание на то, что на данном графике ожидаемая полезность богатства меньше полезности ожидаемого значения богатства. То есть,

.

.

Рис.12.2 Нерасположенность к риску. У потребителя, не любящего риск, полезность ожидаемого значения богатства, u(10), больше ожидаемой полезности богатства, 0, 5u(5)+0, 5u(15).

В этом случае мы говорим, что потребитель не расположен к риску, поскольку предпочитает иметь ожидаемое значение своего богатства, нежели вступить в игру. Конечно, предпочтения потребителя могли бы оказаться такими, что он предпочел бы случайное распределение богатства его ожидаемому значению, и в таком случае мы говорим. что потребитель расположен к риску. Пример такого рода приведен на рис.12.3.

Обратите нимание на различие между рис. 12.2 и 12.3. Потребитель, не расположенный к риску, имеет вогнутую функцию полезности - ее наклон, по мере возрастания богатства, уменьшается. У потребителя, расположенного к риску, функция полезности выпуклая - ее наклон, по мере возрастания богатства, становится больше. Следовательно, кривизна функции полезности измеряет отношение потребителя к риску. Как правило, чем более вогнутой является функция полезности, тем в большей степени потребитель не расположен к риску, а чем более она выпукла, тем в большей степени потребитель расположен к риску.

Промежуточным является случай линейной функции полезности. Здесь потребитель нейтрален к риску: ожидаемая полезность богатства есть полезность его ожидаемого значения. В этом случае потребителя совершенно не заботит степень рискованности получения его богатства - его интересует лишь ожидаемое значение последнего.

ПРИМЕР: Спрос на страхование

Применим функцию ожидаемой полезности к спросу на страхование, рассматривавшемуся нами ранее. Вспомним, что в примере, о котором идет речь, индивид имел богатство стоимостью 35 000 долл. и мог понести убытки в размере 10 000 долл. Вероятность убытков составляла 1 процент, и покупка страхового полиса на сумму K долларов обходилась ему в rK долларов. Исследуя эту задачу выбора с помощью кривых безразличия, мы увидели, что оптимальный выбор суммы страхования определяется условием равенства MRS потребления при одном исходе потреблением при другом исходе - в случае убытков или в случае отсутствия убытков - отношению  . Обозначим через

. Обозначим через  вероятность того, что убытки будут иметь место, и через (

вероятность того, что убытки будут иметь место, и через (  ) вероятность того, что ее не будет.

) вероятность того, что ее не будет.

Рис.12.3 Потребитель, расположенный к риску. Для потребителя, расположенного к риску, ожидаемая полезность богатства, 0, 5u(5)+0, 5u(15), больше полезности ожидаемого значения богатства, u(10).

Пусть состояние 1 - это ситуация. в которой убытков нет, так что богатство потребителя в этом состоянии есть

,

,

и пусть состояние 2 - это ситуация несения убытков, которой соответствует богатство

.

.

Тогда оптимальный выбор суммы страхования потребителем определяется условием равенства MRS его потребления при одном исходе потреблением при другом исходе отношению цен:

(12.1) (12.1)

|

Теперь посмотрим на страховой контракт с точки зрения страховой компании. С вероятностью  ей придется выплатить K и с вероятностью

ей придется выплатить K и с вероятностью  - ничего. Независимо от исхода, она получит премию

- ничего. Независимо от исхода, она получит премию  . Тогда ожидаемая прибыль страховой компании, P, есть

. Тогда ожидаемая прибыль страховой компании, P, есть

.

.

Предположим, что в среднем контракт является для страховой компании безубыточным. Иными словами, она предлагает страхование по " справедливой" ставке страховой премии, где " справедливая" означает то, что ожидаемое значение суммы страхования как раз равно издержкам на него. Тогда мы получаем

,

,

что подразумевает  .

.

Подставив это выражение в уравнение (12.), получаем

.

.

Взаимно уничтожив  , получаем, что оптимальная сумма страховки должна удовлетворять условию

, получаем, что оптимальная сумма страховки должна удовлетворять условию

(12.2) (12.2)

|

В этом уравнении говорится, что предельная полезность дополнительного доллара дохода в случае потери должна равняться предельной полезности дополнительного доллара дохода в случае отсутствия потери.

Предположим, что потребитель не расположен к риску, так что по мере увеличения имеющейся у него суммы денег предельная полезность денег для него снижается. Тогда, если  , предельная полезность при

, предельная полезность при  будет меньше, чем предельная полезность при

будет меньше, чем предельная полезность при  , и наоборот. Более того, если предельные полезности дохода при

, и наоборот. Более того, если предельные полезности дохода при  и

и  равны, как в уравнении (12.2), то должно соблюдаться

равны, как в уравнении (12.2), то должно соблюдаться  . Применив формулы для

. Применив формулы для  и

и  , мы находим

, мы находим

,

,

что подразумевает K=10 000$. Это означает, что, имея шанс заплатить за страховой полис " справедливую" премию, потребитель, не расположенный к риску, всегда предпочтет застраховаться полностью.

Это происходит потому, что полезность богатства в каждом состоянии зависит только от общей величины богатства, имеющейся у потребителя в этом состоянии, - а не от того, что он мог бы иметь в каком-то другом состоянии - так что, если общие величины богатства, имеющиеся у потребителя в каждом состоянии, равны, то предельные полезности богатства также должны быть равны.

Подытожим сказанное: если потребителю, который не расположен к риску и максимизирует ожидаемую полезность, предлагается сделка справедливого страхования от убытков, он предпочтет в оптимуме застраховаться полностью.

|

|