Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Мета вивчення дисципліни

|

|

МІНІСТЕРСТВО ОСВІТИ І НАУКИ КРИМСЬКОЇ АВТОНОМНОЇ РЕСПУБЛІКИ

КРИМСЬКИЙ ГУМАНІТАРНИЙ УНІВЕРСИТЕТ

| Затверджую Завідуючий кафедрою фінансів і кредиту К.А. Малишенко „__” 2009року |

РОБОЧА ПРОГРАМА ДИСЦИПЛІНИ:

(денна форма навчання)

РИНОК ФІНАНСОВИХ ПОСЛУГ

для студентів СПЕЦІАЛЬНОСТЕЙ 7.050104

" ФІНАНСИ" ТА 7.050105 " БАНКІВСЬКА СПРАВА"

Напрямок підготовки 0501

ЕКОНОМІКА ТА ПІДПРИЄМНИЦТВО

| Підготував: | к.е.н., доцент Малишенко В.А. |

| Розглянуто і рекомендовано на засіданні кафедри фінансів і банківської справи від, протокол № |

Ялта 2009 р.

Програма вивчення нормативної дисципліни " Ринок фінансових послуг" складено відповідно до місця та значення дисципліни за структурно-логічною схемою, передбаченою освітньо-професійною програмою підготовки магістрів з напряму підготовки 0501 " Економіка і підприємництво" і охоплює всі змістовні модулі, визначені програмою цієї дисципліні, розробленої НМК з напряму „Фінанси” та “Банківська справа”, та навчальним планом для мінімальної кількості годин, передбачених СВО КГУ.

Програма передбачає набуття студентами теоретичних та практичних навичок щодо аналітичних методів управління організаціями різних форм власності та різної правової форми з урахуванням специфіки їх функціонування в умовах ринкових відносин.

Предметом вивчення дисципліни є система та процес надання фінансових послуг на фінансових ринка в умовах ринкової економіки.

Міждисциплінарні зв'язки: програма упорядкована відповідно до анотації освітньо-професійної програми підготовки спеціалістів, базується на вивченні таких нормативних дисциплін, як “Фінанси”, “Економічна теорія”, “Макроекономіка”, «Страхування", “Страхові послуги”, " Фінансовий облік".

Програма нормативної навчальної дисципліни " Ринок фінансових послуг" пов'язана з усіма дисциплінами, які характеризують об’єкт управління або окремі його функції - економічні, фінансові, облікові.

Програма складається з таких розділів:

1. Мета та завдання дисципліни.

2. Структура та зміст курсу по модулям.

3. Розподіл балів по модулям.

4. Критерії оцінювання знань і умінь.

5. Склад лекцій по курсу.

6. Плані семінарських (практичних) занять.

7. Список рекомендованої літератури.

МЕТА ТА ЗАВДАННЯ ДИСЦИПЛІНИ

" РИНОК ФІНАНСОВИХ ПОСЛУГ"

Мета вивчення дисципліни

Метою вивчення курсу " Ринок фінансових послуг" є оволодіння теоретичними знаннями з питань функціонування фінансових ринків в умовах ринкової економіці, інструментарієм, і методикою розроблення систем аналітичної роботи при наданні фінансових послуг, та набуття практичних вмінь і навичок щодо використання методик аналізу діяльності учасників фінансового ринку.

1.2. Завдання вивчення дисципліни " Ринок фінансових послуг" є теоретична підготовка спеціалістів з питань:

- сутності, основних понять і категорій фінансового ринку;

- розвитку теорії і практики фінансового ринку;

- змісту процесів та технології фінансових ринків;

- принципів та функції існування фінансових ринків у ринкової економіці;

- процесу фінансової статистиці;

- наукового обґрунтування вибору методів фінансової статистиці;

а також практична підготовка та уміння з питань:

- розробки прикладних методів і підходів аналізу і управління підприємницькою діяльністю при роботі на фінансових ринках;

- оцінки зовнішнього та внутрішнього середовища фінансового ринку;

- організації практичних служб при роботі на фінансових ринках;

- визначення тактичних роботи на фінансових ринках;

- розробки процедури операцій з інструментами фондового ринку;

- формування аналітичного плану інвестицій при їх проведенні за участю фінансових ринків.

2. СТРУКТУРА ТА ЗМІСТ КУРСУ ПО МОДУЛЯМ:

| № п/п | Тематика курсу: | Всього годин | Кількість годин з них | |||

| Лекції | Практ. занят. | ККР | СРС | |||

| МОДУЛЬ 1.: Теоретичні основи функціонування фондових ринків | ||||||

| Тема 1. Ринок фінансових послуг: сутність, функції і роль в економіці | ||||||

| Тема 2. Законодавче регулювання фінансового ринку | ||||||

| Тема 3. Інфраструктура фінансового ринку | ||||||

| Тема 4. Ризик і ціна капіталу | ||||||

| ККР | ||||||

| Разом: | ||||||

| МОДУЛЬ 2.: Фінансові послуги у різних сферах фінансового ринку | ||||||

| Тема 5. Фондовий ринок. Ринок похідних цінних паперів | ||||||

| Тема 6. Послуги на валютному ринку | ||||||

| Тема 7. Грошовий ринок і ринок банківських позичок | ||||||

| ККР | ||||||

| Разом: | ||||||

| ВСЬОГО: |

Тема 1. Финансовый рынок: сущность, функции и роль в экономике

1. Возникновение рынка финансовых услуг.

2. Движение финансовых потоков.

3. Спрос и предложение финансовых фондов.

4. Роль и функции финансового рынка.

1.1. Возникновение рынка финансовых услуг

Коренная перестройка экономического бизнеса в Украине, а также присущих рыночной экономике форм и методов управления, послужили объективной основой для бесперебойного формирования финансовых ресурсов всех субъектов экономических отношений, их наиболее эффективному инвестированию целевому направленному использованию. Составной частью этой рыночной экономики является финансовый рынок, где происходит обмен финансовыми ресурсами, предоставление кредита и мобилизация капитала. Объективной основе функционирования финансового рынка является несовпадение потребности финансовых ресурсах у того или иного субъекта с наличием источников удовлетворения этой потребности. В условиях перехода к рыночным отношениям предполагается совершенно иная, чем прежде, схема распределения и использовании денежных средств. Такая схема основана на свободном принятии решения всем инвесторами (физическими и юридическими лицами), по вложению своих временно свободных денежных средств в затраты. Реализация таких решений обеспечивается посредством обращения на финансовом рынке ценных бумаг, ссудных капиталов; хеджирования рисков и т.п.

Финансовая деятельность предприятии неразрывно связана с функционированием финансового рынка, развитием его видов и сегментов, состоянием конъюнктуры.

Известно, что деньги любят счет, а тем более большие деньги. В условиях профессиональной работы на финансовом рынке это прежде всего означает умение оценивать все возможные варианты инвестиций.

Финансовый рынок - это рынок, где товаром являются сами деньги и ценные (денежные) бумаги. Прежде чем трактовать смысл этих понятий, определим роль финансового рынка в общей системе рыночной экономики.

1.2. Движение финансовых потоков

Наряду с розничной торговлей и сферой обслуживания существенную роль в аккумуляции денежных сумм играют страховые компании, осуществляющие страхование жизни и имущества в различных формах. Государственную систему социального страхования во многих странах существенно дополняют специальные пенсионные фонды, куда собираются взносы, представляющие собой часть зарплаты, откладываемую работниками для формирования добавочных пенсий.

Иначе говоря, доход может быть получен лишь через некоторое время после затрат. Поэтому предприятие нуждается в авансировании денежных средств, которые после реализации продукции вернутся на предприятие в большем объеме, но через некоторое время. Предприятие может иметь собственный оборотный капитал, но, как правило, ему необходимы средства в виде займа. Естественно, что этот заем дается под процент. Иначе говоря, доход может быть получен лишь через некоторое время после затрат. Поэтому предприятие нуждается в авансировании денежных средств, которые после реализации продукции вернутся на предприятие в большем объеме, но через некоторое время. Предприятие может иметь собственный оборотный капитал, но, как правило, ему приходится обращаться за финансовой поддержкой в банк, который передает ему необходимые средства в виде займа. Естественно, что этот заем дается под процент. Иначе говоря, предприятие вынуждено делиться частью прибыли с банком, что является еще одним источником пополнения банковских средств.

Особенно большие затраты связаны не с текущей деятельностью, а с организацией нового производства с существенным расширением или перенасыщением старого. В этом случае предприниматель особенно нуждается в предоставлении ему банковских кредитов.

В свою очередь, коммерческие банки, конечно, заинтересованы в получении доходов от кредитования и затрачивают на это большие суммы - причем не столько из собственного капитала, сколько из сумм, которые им временно переданы для сбережения и которые могут быть затребованы вкладчиком в любой момент. Поэтому возможна ситуация, когда требования вкладчика не удается удовлетворить - в этом случае коммерческие банки сами вынуждены брать деньги в долг у других банков и в первую очередь у государственных банков, являющихся прежде всего банками для банкиров и составляющих так называемую государственную резервную систему.

Следует упомянуть, что в государственных банках аккумулируются средства, поступающие от населения и предприятий в виде различного рода налогов. С другой стороны, через государственные (или муниципальные) банки осуществляется выплата социальных пособий, средств служащим государственных учреждений, в частности вооруженным силам, полиции, разведке и т. п. Поскольку. размер этих выплат определяется не только и не столько экономическими сколько политическими соображениями, это, как правило, не превышает сумму налоговых поступлений. Для покрытия разницы государство использует две схемы.

Первая - дополнительная эмиссия денежных знаков, вызывающая снижение реальной ценности, инфляцию и в конечном счете перераспределение государственного дефицита на все население.

Вторая схема состоит в выпуске государственных займов среди населения. При этом государство как бы перекладывает свой долг на плечи покупателей облигаций, но берет на себя обязательство.

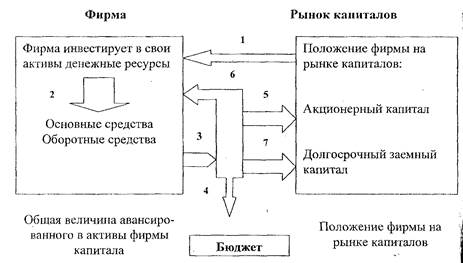

На рынке капиталов (capital market) aккумулируются и обращаются долгосрочные капиталы и долговые обязательства. Он является основным видом финансового рынка в условиях рыночной экономики, с помощью которого компании изыскивают источники финансирования своей деятельности, (рис. 1.1.1.)

Рис. 1.1.1. Денежные потоки, связывающие фирму и рынок капиталов.

Логика приведенных на рис. 1.1.1. денежных потоков фирмы заключается в следующем:

1 - начало работы, размещение на рынке ценных бумаг и получение среди инвесторов;

2-инвестирование полученных финансовых ресурсов в основные средства и текущие активы;

3-генерирование денежного потока как результата успешной деятельности;

4-уплата предусмотренных законом налогов;

5-выплата инвесторам и кредиторам части оставшейся прибыли;

6-реинвестирование в активы фирмы части прибыли.

7- направление на рынок капиталов части прибыли в виде финансовых инвестиций.

Приведенная схема относится к акционерным обществам, предприятия других форм собственности также могут взаимодействовать с рынками капиталов, выступая на них в роли инвесторов.

1.3. Спрос и предложение финансовых фондов

Нормальное развитие финансового рынка требует установления правильного соотношения между спросом и предложением финансовых активов, их сб. лансированное. Соотношение спроса и предложения является основной порцией рынка,

Спрос и предложение финансовых активов должно находиться в динамическом равновесии, которое обеспечивает беспрепятственную реализацию всех предлагаемых на рынке активов при одновременном полном удовлетворения спроса на них.

Условия реализации финансовых активов включают в себя конкретно экономическую ситуацию, сложившуюся на финансовом рынке в данный момент, состояние и материально-техническую оснащенность пунктов по купле продаже финансовых активов, различные юридические, экономические и организационные формы регулирования торговли финансовыми активами.

Следует иметь в виду, что финансовые активы по сравнению с товарами народного потребления и услугами обладают большей ликвидностью. Это coздает хорошие условия для игры на финансовом рынке, т.е. может выступать одновременно в роли покупателя и в роли продавца финансовых активов.

Финансовый рынок представляет собой систему отдельных самостоятельных рынков, в каждом из которых выделяют рынки конкретных видов финансовых активов. Принято разделять финансовый рынок на денежный рынок капитала, а рынок капитала - на кредитный и фондовый рынки. Основным объектом рассмотрения является фондовый рынок или по-английски, security market, слово security эквивалентно русскому " ценные бумаги", однако оно имеет еще один смысл -" обеспеченность", " безопасность", ибо любая ценная бумага должна быть обеспечена тем или иным имуществом.

1.4. Роль и функции финансового рынка

Финансовый рынок представляет собой чрезвычайную систему, в которой деньги и другие финансовые активы предприятий и других его участников обращаются самостоятельно, независимо от характера обращения реальных товаров.

Финансовый рынок как система является:

Сферой проявления экономических и отношений при распределении создания стоимости и ее реализации путем обмена денег на финансовые активы.)

Под финансовыми активами понимаются денежные ресурсы и инвестиционные ценности. Инвестиционные ценности есть инструменты образования финансовых ресурсов (ценные бумаги, валютные ценности, золото и др.).

- Совокупностью инвесторов - покупателей и инвесторов-продавцов, взаимодействие которых приводит в конечном результате к возможности обмена между ними;

- Инструментом согласования интересов продавцов и покупателей финансовых активов;

- Сферой проявления экономических отношений между продавцами и покупателями финансовых активов. На финансовом рынке сталкиваются спрос в лице покупателя финансовых активов и предложение в лице продавца этих активов. Каждый из них имеет свои интересы, которые могут совпадать или не совпадать. При совпадении интересов происходит акт купли-продажи финансовых активов. А это означает реализацию стоимости и потребительской стоимости, заключенных в данных активах;

Тема 2: Законодательное регулирование финансового рынка

1. Основные задачи государственного регулирования рынка финансовых услуг.

2. Понятие ликвидности рынка и платежеспособност финансовых посредников.

3. Защита прав потребителей финансовых услуг.

4. Органы государственного регулирования рынка финансовых услуг в Украине.

2.1. Основные задачи государственного регулирования рынка финансовых услуг

Развитие законодательного регулирования финансового рынка в странах с развитой рыночной экономикой (на примере США и Великобритани). Международные стандарты регулирования финансового рынка. Рекомендации Группы С относительно введения единых международных стандартов финансовых рынков. Международное сотрудничество из регулирования финансовых рынков. Резолюции Международной организации комиссий по ценным бумагам (ІОSСО). Регулирование фондового рынка в странах — участницах Европейского Союза.

Международные нормы банковского регулирования и надзора. Директивы Базельского комитета по банковскому надзору. Директивы Совета ЕС из регулирования банковской деятельности и надзора.

Основы правового регулирования финансового рынка в Украине. Правовые нормы регулирования финансового рынка и развития его инфраструктуры.

Правовое регулирование фондового рынка в Украине. Стратегия развития фондового рынка. Правовые нормы защиты имущественных прав инвесторов. Права и обязанности институционных инвесторов. Обеспечение открытости, прозрачности информации про эмитента. Защита прав эмитента.

2.2. Понятие ликвидности рынка и платежеспособност финансовых посредников

В Украине соответственно ст. 8 Конституции действует принцип верховенства права. Все законы и нормативно-правовые акты, которые касаются регулирования и надзора за финансовым рынком, должны отвечать определенным разделам и статьям Конституции. Соответственно ст. 92 исключительно законами Украины устанавливаются основы создания и функционирование финансовых, денежного, кредитного и инвестиционного рынков, порядок создания и погашение государственного внутреннего и внешнего долга, порядок выпуска и оборота государственных ценных бумаг. Необходимо также знать основные положения законов Украины, постановлений Верховной Рады и Указов Президента Украины, которые непосредственно относятся к финансовому рынку:

1. Закон Украины «О ценных бумагах и фондовой бирже».

2. Закон Украины «О государственном регулировании рынка ценных бумаг в Украине».

3. Закон Украины «Про Национальную депозитарную систему и особенности электронного оборота ценных бумаг в Украине».

4. Постановление ВР Украины «О Концепции функционирования и развития фондового рынка Украины».

5. Указ Президента Украины «Об инвестиционных фондах и инвестиционных компаниях».

2.3. Защита прав потребителей финансовых услуг

Соответственно Указу Президента Украины «Об основных направлениях развития фондового рынка в Украине в 2000 году» основными проблемами определен:

- развитие инфраструктуры фондового рынка;

- внедрение системы мониторинга фондового рынка;

- стабилизацию рынка облигаций внутренних государственных займов;

- усовершенствование системы защиты прав инвестора;

- развитие нормативно-правовой базы;

- информирование и повышение осведомленности население относительно вопросов функционирования фондового рынка.

Относительно денежного рынка и рынка банковских ссуд, то следует отметить такие положения.

Во-первых, специфичность денежного рынка как сферы финансового рынка в действующих законах не отображенная.

Во-вторых, денежный рынок и рынок банковских ссуд требуют норм, которые обеспечивают прежде всего повышение ликвидности инструментов.

В-третьих, защита прав инвесторов, эмитентов и профессиональных участников финансового рынка, а также поддержка ликвидности на денежном рынке применяется к каждому инструменту соответственно нормам права. Следует отметить, что в Украине до этого времени нет закона, на котором бы базировалась вся система норм относительно одного из важнейших инструментов — векселя.

В-четвертых, рынок банковских ссуд традиционно регулированный - высоко-регулированный. Осуществляется пруденційний банковский надзор, направленный на защиту прав вкладчиков и акционеров банка, поддержку ликвидности банковской системы.

2.4. Органы государственного регулирования рынка финансовых услуг в Украине

Финансовые отношения между участниками рынка должны быть оформлены юридическими документами — соглашениями или договорами, каждый из которых имеет соответствующие обязательные реквизиты. Споры, которые возникают при невыполнении обязательств по соглашению одной из сторон, решаются в арбитражном суде. Представленная на рис. 1 схема регулирования финансового рынка поможет студенту понять и запомнить логику субординации юридических документов.

Далее следует детальнее разобраться в правовом регулировании и надзоре за тремя сферами финансового рынка: фондовым рынком, денежным рынком, рынком банковских ссуд.

Действующее законодательство содержит основные положения, которые защищают права инвестора и накладывают на эмитента обязанности относительно раскрытия информации. Введенная обязательная регистрация выпуска ценных бумаг в ДКЦПФР, информации про их выпуск, оповещение публичной регулярной информации о следствиях хозяйственной деятельности эмитента. Установленные правила и стандарты относительно проведения операций на фондовом рынке.

Рис. 1. Схема правового регулирования финансового рынка

Тема 3: Инфраструктура финансового рынка

3.1. Превращение сбережений в инвестиции.

3.2. Состав субъектов рынка финансовых услуг.

3.3. Классификация субъектов рынка финансовых услуг (по функциям: эмитенты, инвесторы, институциональные инвесторы и финансовые посредники, институты инфраструктуры рынка).

3.4. Потребители финансовых услуг.

3.5. Система взаимодействия субъектов рынка финансовых услуг.

3.6. Общая структура рынка финансовых услуг.

3.1. Превращение сбережений в инвестиции

Нужно выяснить значения посредничества на финансовом рынке.

Во-первых, посредники консолидируют риски, принимают на себя многие из них, прежде всего риск невозвращения выданных ссуд и выплаты процентов в срок (дефолт).

Во-вторых, обеспечение деноминации сбережений. Мелкие ссуды у посредника накопляются постепенно. Со временем на их основе укладываются соглашения с ценными бумагами на большие суммы.

В-третьих, из второго положения вытекает так называемый «эффект масштаба» соглашения: чем на большую сумму заключено соглашение, тем низшими обнаруживаются административные, консультационные, юридические и прочие подобные затраты.

Посредник имеет лучший доступ и возможности приобрести информацию по широкому кругу вопросов, которые касаются оборота ценных бумаг.

Посредничеством между эмитентами и инвесторами занимается довольно значительное количество финансовых институтов, много из которых имеют собственные функциональные обязанности. Так, коммерческие банки обслуживают свою клиентуру, привлекают денежные средства на счета, предоставляют ссуды на разнообразные сроки. Но, кроме этого, они на заказ клиентов покупают и продают ценные бумаги, выплачивают по них дивиденды и проценты. Или, например, пенсионные фонды по своему назначению должны накапливать средства членов фонда для следующих выплат пенсий (по заключенному договору между администрацией фонда и его членами). Нагроможденные денежные вклады участников вкладываются в ценные бумаги, и фонд получает определенные доходы. За своей сутью операции фонда с ценными бумагами представляют собой общее инвестирование членов фонда.

3.2. Состав субъектов рынка финансовых услуг

Развитие финансового рынка невозможный без наличия развитой инфраструктуры. Под инфраструктурой следует понимать систему институтов, которые функционируют на финансовом рынке.

• Состав инфраструктуры:

профессиональные участники — торговцы ценными бумагами;

организаторы торговли — фондовые биржи и внебиржевые фондовые торговые системы;

посредники в торговых соглашениях — брокеры и дилеры;

посреднические финансовые институты — коммерческие банки, небанковские депозитные учреждения, кредитные ассоциации, союза, сберегательные институты, страховые компании, пенсионные фонды, фонды денежного рынка, инвестиционные компании, инвестиционные фонды.

регистраторы ценных бумаг;

депозитарии, клиринговые депозитарии;

расчетно-клиринговые банки;

Саморегулируемые организации рынка ценных бумаг;

информационно-аналитические институты.

В Украине постепенно создается инфраструктура рынка: функционируют шесть фондовых бирж, Внебиржевая фондовая торговая система (ПФТС), создана широкая сеть посреднических институтов, регистраторов и хранителей ценных бумаг, действуют депозитарий НБУ для государственных ценных бумаг, Национальный депозитарий и Межрегиональный фондовый союз (МФС) — для корпоративных ценных бумаг.

• Студент должен понять, в чем состоит деятельность профессиональных участников торговли, знать и понимать эти виды деятельности. С этой целью следует ознакомиться с Законом Украины «О государственном регулировании рынка ценных бумаг в Украине» (ст. 4 «Профессиональная деятельность на рынке ценных бумаг»). Такая деятельность довольно разнообразная, начиная из организации торговли, то есть осуществление гражданско-правовых отношений из ценных бумаг, к деятельности из ведения реестров собственников именных ценных бумаг.

3.3. Классификация субъектов рынка финансовых услуг (по функциям: эмитенты, инвесторы, институциональные инвесторы и финансовые посредники, институты инфраструктуры рынка)

Нужно выяснить значения посредничества на финансовом рынке.

Во-первых, посредники консолидируют риски, принимают на себя многие из них, прежде всего риск невозвращения выданных ссуд и выплаты процентов в срок (дефолт).

Во-вторых, обеспечение деноминации сбережений. Мелкие ссуды у посредника накопляются постепенно. Со временем на их основе укладываются соглашения с ценными бумагами на большие суммы.

В-третьих, из второго положения вытекает так называемый «эффект масштаба» соглашения: чем на большую сумму заключено соглашение, тем низшими обнаруживаются административные, консультационные, юридические и прочие подобные затраты.

Посредник имеет лучший доступ и возможности приобрести информацию по широкому кругу вопросов, которые касаются оборота ценных бумаг.

Посредничеством между эмитентами и инвесторами занимается довольно значительное количество финансовых институтов, много из которых имеют собственные функциональные обязанности. Так, коммерческие банки обслуживают свою клиентуру, привлекают денежные средства на счета, предоставляют ссуды на разнообразные сроки. Но, кроме этого, они на заказ клиентов покупают и продают ценные бумаги, выплачивают по них дивиденды и проценты. Или, например, пенсионные фонды по своему назначению должны накапливать средства членов фонда для следующих выплат пенсий (по заключенному договору между администрацией фонда и его членами). Нагроможденные денежные вклады участников вкладываются в ценные бумаги, и фонд получает определенные доходы. За своей сутью операции фонда с ценными бумагами представляют собой общее инвестирование членов фонда.

Кроме посредников, большую роль на финансовом рынке сыграют организаторы торговли — фондовые биржи, а с возрастанием масштабов операций — внебиржевые фондовые торговые системы. В Украине организаторами торговли есть также центры сертификатных аукционов. Нужно знать, что рынок ценных бумаг делится на организованный и неорганизованный. Организованный рынок ценных бумаг — это функционирующие на нем фондовые биржи и внебиржевые торговые системы. Неорганизованный рынок — заключение соглашений из ценных бумаг вне биржи, наиболее частое по телефону. В Украине только 5 % оборота ценных бумаг приходится на организованный рынок.

При изучении темы следует особое внимание свернуть на проблемы, связанные с созданием Национальной депозитарной системы. В Украине сегодня на переднем плане две задачи — создать систему учета движения ценных бумаг и обеспечить ликвидность фондового рынка. Эти проблемы практически объединены с созданием централизованной депозитарной системы и бездокументарної системы оборота ценных бумаг. Соответственно Закону Украины «Про Национальную депозитарную систему и особенности электронного оборота ценных бумаг в Украине» от 10.12.97 структура Национальной депозитарной системы состоит из двух уровней: нижнего — хранителей, которые ведут счета собственников именных ценных бумаг и регистраторы собственников именных ценных бумаг, верхнего — Национальный депозитарий Украины и депозитарии, которые ведут счета для хранителей и осуществляют клиринг и расчеты из ценных бумаг.

Необходимо знать основные положения упомянутого законодательного акта.

Во-первых, особенности передачи и реализации права собственности на ценные бумаги в Национальной депозитарной системе.

Во-вторых, виды депозитарной деятельности: сохранение и обслуживание оборота ценных бумаг на счетах в ценных бумагах, учет операций клиента, которые касаются ценных бумаг; ведение реестров собственников именных ценных бумаг.

В-третьих, особенности электронного оборота ценных бумаг.

Следует помнить, что для осуществления каждого вида депозитарной деятельности нужна лицензия ДКЦПФР.

Необходимо также выяснить такие категории, как хранители ценных бумаг, регистраторы ценных бумаг, клиринговый депозитарий и расчетный банк.

Значение информации повышается во всех сферах экономики, в том числе и на финансовом рынке. Создаются информационно-аналитические институты, которые выдают разнообразные обзоры, аналитические записки, публикуют статистические данные о ценах, составляют фондовые индексы и рейтинги. Последние рассчитываются также инвестиционными компаниями и фондовыми биржами. Самым распространенным в Украине фондовым индексом есть индекс ПФТС. Следует ознакомиться с методикой его вычисления.

3.4. Потребители финансовых услуг

Посредник - лицо или организация, при участии которого ведутся переговоры между сторонами.

Посредничество — содействие соглашению, сделке между сторонами.

Почему существуют посредники? Сколько их должно быть? Общее правило, основанное на опыте и результатах исследования гласит, что с посредником можно работать боле эффективно, а в передаче функций можно руководствоваться экономической целесообразностью.

В пользу привлечения посредников свидетельствуют многие факты развития рынка и экономики в целом. Продавцы все чаще предпочитают иметь дело с крупными посредниками, располагающими значительной покупательной способностью; высоким уровнем менеджмента и управления издержками. Автоматизация процессов складирования, транспортировки, учета и обработки заказов легче осуществима и быстрее окупается у крупных посредников. Более эффективно внедряются новые методы хранения, обработки и продажи товаров, кроме того, малый объем продажи товаров, как правило, не покрывает расходов по

Каждый канал можно оценить по двум основным параметрам: протяженности и ширине.

Протяженность канала связана с передачей ряда функций посреднику. Продавцу не следует стремиться увеличивать звенность товародвижения, если к этому его не подталкивает экономическая необходимость (отсутствие складских помещений, послепродажное обслуживание и т.д.). Ширина канала предполагает оазличные варианты охвата рынка: исключительный (эксклюзивный), избирательный, интенсивный.

При исключительном распределении продавец поручает сбыт своей продукции одной фирме-посреднику в каждом регионе. Это позволяет сосредоточить усилия на продаже определенной продукции, но одновременно затрудняет для покупателя поиск точки, в которой имеется данный товар.

3.5. Система взаимодействия субъектов рынка финансовых услуг

Финансовые посредники - инвестиционно-кредитные институты, аккумулирующие денежные средства индивидуальных инвесторов и использующие их для инвестирования и кредитования.

Финансовые посредники подразделяются на три институциональные группы:

1) инвестиционные; 2) банковские; 3) страховые.

В каждом государстве с рыночной экономикой существует разветвленная сеть (финансовых, инвестиционных и кредитных институтов, которые являются субъектами инвестиционной деятельности. На рис. 2.1.2 приведена примерная схема финансово-кредитной системы государства с рыночной экономикой.

|

Рис. 2.1.2. Схема финансово-кредитной системы

Некоторые из них, например, коммерческие банки, осуществляют этот вид деятельности наряду с другими операциями и услугами, другие (инвестиционные компании и фонды) - производят только инвестиционные операции. Отдельные из них выполняют функцию инвестора или участника инвестиционной деятельности периодически.

3.6. Общая структура рынка финансовых услуг

С развитием рыночных отношении в Украине одной из важнейших государственных задач инвестиционной политики следует считать укрепление связей кредитной системы с конечными результатами расширенного строительного и промышленного производства. В этих условиях существенно расширяются роль и функции субъектов кредитной системы в повышении эффективности инвестиций, сокращении сроков их окупаемости, росте прибыли на вводимых объектах, оборачиваемости инвестиционного капитала и реинвестировании.

Банковские учреждения в инвестиционной сфере наряду с традиционными функциями кредитно-расчетного и кассового обслуживания, депозитными операциями должны выполнять и новые. Функции банков значительно расширяются через обслуживание предпринимательской деятельности. Взаимодействие банков с другими участниками инвестиционного процесса заключается в постоянном и скрупулезном анализе инвестиционного рынка и оказании субъектам инвестиционной деятельности информационных и консультационных услуг по вопросам эффективного вложения их капиталов. Это позволит банкам более эффективно использовать ресурсы своих клиентов, повысить их доходность.

Наряду с финансированием инвестиций своих клиентов, банки могут самостоятельно или на принципах долевого участия осуществлять инвестиционную деятельность, финансируя различные производственные или социальные объекты, и получать в дальнейшем прибыль от их эксплуатации.

Широкое поле для деятельности банков открывается в области страхования инвестиций. Здесь, наряду со страховыми компаниями, а также совместно с ними, банки могут оказывать услуги своим клиентам по страхованию и перестрахованию инвестиций. Они обязаны обеспечить страховкой свои депозитные счета, участвовать в состраховании крупных государственных проектов.

|

|