Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Аналіз стану дебіторської заборгованості ТОВ

|

|

РОЗДІЛ 2

«ТІНЕС УКРАЇНА»

2.1 Загальна характеристика фінансово-господарської діяльності ТОВ «ТІНЕС» Україна

Для нашого дослідження ми вибрали Товариство з обмеженою відповідальністю «Тінес Україна», яке входить в міжнародний холдинг «Тіnes Capital Group».

ТОВ «Тінес Україна» являється структурним підрозділом і безпосередньо підпорядковується публічному акціонерному товариству по газопостачанню і газозабезпеченню «Тines S.A».

Головною метою підприємства є безперебійне та безаварійне постачання природним та скрапленим газом населення, підприємств та організацій Приморського та Бердянського районів.

Головними завданнями даного підприємства являються:

− забезпечення безперебійного газопостачання і безаварійної експлуатації систем газопостачання природним та зрідженим газом і споруд на них міст, селиш, міського типу і сільських населених пунктів, об’єктів газопостачання, які знаходяться на балансі та обслуговуються згідно договорів;

− забезпечення якісного своєчасного обслуговування населення, ремонту газового і технологічного обладнання, виготовлення запасних частин;

− транспортування газового обладнання та зрідженого газу до споживачів газу;

− виконання робіт по будівництву розподільних вуличних газопроводів і вводів та технічного переозброєння систем газопостачання природним і зрідженим газом і споруд на них, у тому числі на ГНС, ГНП, АГЗС;

− розробка проектно-кошторисної документації на газифікацію комунально-побутових об’єктів, будинків, включаючи приватну, розподільні та дворові газопроводи, ГГНС, ГНП, а також розробку проектів на установку, заміну та перестановку газових приладів і обладнання;

− підвищення технічного рівня газового господарства та його рентабельності на основі прискорення науково-технічного прогресу, використання нових досягнень в області науки і техніки;

− виконання робіт по обслуговуванню та заправці автотранспорту, по перевірці газових лічильників;

− виконання робіт по ремонту газового обладнання, газифікації будинків усіх видів власності, установки, заміни та перестановки газових приладів і обладнань, пускові роботи і т.п.

Керівництво ТОВ «Тінес Україна» здійснюється одноособово начальником управління. Начальник управління призначається на цю посаду головою правління «Tines» S.A. по договору терміном на п’ять років. Начальник управління без доручення діє від імені управління, представляє його інтереси у всіх органах, розпоряджується згідно з дійсним Положенням закріпленим за ним майном, укладає угоди, видає накази та надає вказівки обов’язкові для усіх робітників управління, приймає на роботу та звільняє з роботи усіх робітників управління (за винятком - головного інженера, головного бухгалтера, головного економіста), затверджує штатний розклад управління.

Майно підприємства складають основні фонди та оборотні кошти, інші цінності, вартість яких відображаються в балансі та закріплене за ним. Джерелами формування майна підприємства являються: доходи, отримані від господарчої діяльності; доходи від цінних паперів, кредити банків; інші доходи.

Аналіз фінансового стану підприємства є необхідним етапом для розробки планів і прогнозів як загального фінансового оздоровлення підприємств, так і в процесі вибору методів і моделей управління дебіторською заборгованістю підприємств окремо. Необхідно систематично та детально аналізувати фінанси підприємства в динаміці, оскільки від поліпшення фінансового стану підприємства залежить його економічна перспектива.

Аналіз та оцінка фінансового стану підприємства здійснюється за допомогою системи економічних категорій, якими він визначається, а саме: фінансовою стійкістю, рентабельністю, платоспроможністю і ліквідністю та діловою активністю. Дані показники є самостійними і водночас тісно взаємопов'язаними, що доповнюють один одного і можуть використовуватись як комплексно, так і кожен зокрема зовнішніми і внутрішніми інвесторами, кредиторами, діловими партнерами, управлінцями тощо. Основними джерелами інформації для фінансового аналізу ТОВ «ТІНЕС УКРАЇНА» є фінансова звітність підприємства за 2010-2014 рр. (додаток Б).

Оцінка основних показників фінансово-господарської діяльності підприємства за період 2010-2014 рр. наведена у таблиці 2.1.

Таблиця 2.1 – Основні фінансово-економічні показники діяльності ТОВ «ТІНЕС УКРАЇНА» за період 2010-2014рр.

| Показник | Рік | Відхилення (+/-) | |||||

| абс., тис. грн. | % | ||||||

| Дохід (виручка) від реалізації продукції (товарів, робіт, послуг), тис. грн. | 37, 97 | ||||||

| Валовий прибуток (збиток), тис. грн. | 29, 54 | ||||||

| Чистий прибуток, тис. грн. | -206 | -25, 44 | |||||

| Середньорічна вартість основних засобів | 10354, 4 | 11725, 1 | 12001, 3 | 12451, 15 | 12851, 8 | 850, 5 | 7, 09 |

| Фондовіддача | 3, 25 | 3, 78 | 3, 51 | 4, 66 | 4, 53 | 1, 01 | 28, 84 |

| Рентабельність діяльності підприємства, % | 2, 1 | 2, 3 | 2, 4 | 1, 5 | 1, 3 | -1, 1 | -45, 83 |

Згідно даних, представлених у таблиці, можна зробити висновок, що підприємство має позитивну динаміку доходу від реалізації продукції. Аналіз доходів ТОВ «ТІНЕС УКРАЇНА» показав, що порівняно з 2010 роком у 2014 році виручка від реалізації зросла на 38 %, порівняно з попереднім роком виручка збільшилася на 16012 тис. грн.

Валовий прибуток ТОВ «ТІНЕС УКРАЇНА» у 2010 році становив 7261 тис. грн., а в 2013 році збільшився до 10010 тис. грн., але на початок 2014 року даний показник мав тенденцію до зменшення і підприємство отримало валовий прибуток у звітному періоді в розмірі 9665 тис. грн. Це є наслідком тенденції до зростання собівартості одиниці продукції, що викликана девальвацією та інфляцією в країні.

Аналіз показав, що за п’ять років на підприємстві чистий збиток був відсутній. Прибуток щорічно зменшувався (-25, 44 % за період) досягнувши рівня 589 тис. грн. на кінець 2014 року. На нашу думку, це є свідченням невдалої роботи підприємства адже ціна по контрактам, що була вказана на початку 2014 року була фіксованою, і керівництво підприємства не зробило похибку на валютні ризики, що в свою чергу збільшили собівартість продукції та зменшили чистий прибуток не зважаючи на те, що дохід від реалізації зростав. Основним негативним фактором зменшення прибутку можна вважати зростання дебіторської заборгованості за послуги, що призвело до зниження чистого прибутку на 25 %.

Дослідження фінансово-господарської діяльності неможливе без об’єктивної інформації про активи підприємства. Майновий стан ТОВ «ТІНЕС УКРАЇНА» щорічно покращувався. Середньорічна вартість основних засобів поступово зростала: у 2012 році вона становила 10354, 4 тис. грн., у 2013 році –12451, 15 тис. грн., що на 450 тис. грн. більше попереднього року, у 2014 році – 12851, 8 тис. грн., що на 7, 1 % більше базового періоду. Це свідчить про збільшення основних фондів, їх додаткову закупівлю.

За проаналізований період фондовіддача мала тенденцію до збільшення. В 2010 році вона знаходилася на рівні 3, 25, а у 2014 році збільшилась до 4, 53 що є свідченням того, що покращилась ефективність використання основних засобів і на одиницю основних засобів вироблялося 4, 53 одиниці продукції, що на 1, 01 одиницю або на 29% більше за показники 2010 року.

Розрахунок показав, що рентабельність діяльності підприємства мала додатне значення, але рівень прибутковості з кожним роком непомітно зменшувався: з 2, 1 % у 2010 році до 1, 3 % у 2014 році.

Показники, що дають змогу прослідкувати за виконанням підприємством «золотого правила економіки» наведені в таблиці 2.2.

Таблиця 2.2 – Аналіз виконання «золотого правила економіки» за період 2010-2014 рр.

| Показник | Рік | |||

| 2011/2010 | 2012/2011 | 2013/2012 | 2014/2013 | |

| Темп зростання валюти балансу, % | 1, 07 | 1, 15 | 3, 82 | 0, 90 |

| Темп зростання доходу від реалізації продукції (товарів, робіт, послуг), % | -0, 11 | 0, 12 | 37, 48 | 0, 35 |

| Темп зростання чистого прибутку, % | -1, 13 | 0, 51 | -9, 75 | -17, 39 |

Оцінюючи динаміку темпу зростання валюти балансу, виручки від реалізації продукції та прибутку і зіставивши темпи їхньої зміни, бачимо, що не утримується оптимальне співвідношення між показниками. Чистий прибуток зменшується на фоні збільшення доходу від реалізації продукції і рентабельність діяльності підприємства зменшується. Це є наслідком збільшення витрат виробництва і обігу, збільшення в обігових коштах частки дебіторської заборгованості. Обсяг продажів зростав більш високими темпами, ніж активи (капітал) підприємства тільки протягом 2013 року, тобто ресурси підприємства використовуються більш ефективно тільки в 2013 р., а в 2014 р. цей показник значно впав, що спричинено фундаментальними макроекономічними факторами, такі як економічна криза, політична нестабільність та війна в країні. І зіставлення показників зростання чистого прибутку і валюти балансу свідчать про спадання економічного потенціалу підприємства в порівнянні з попереднім періодом.

Аналіз основних фінансово-економічних показників підприємства свідчить про позитивну динаміку доходу від реалізації продукції, але спостерігається тенденція до зменшення валового прибутку. Також, за три роки на підприємстві збиток був відсутній, але прибуток щорічно зменшувався (-25, 44 % за період) досягнувши рівня 589 тис. грн. на кінець 2013 року. Дану ситуацію можна пояснити нестабільною ситуацією в країні та наслідками фінансової кризи, впливом другої хвилі світової кризи, податковою політикою держави, девальвацією та інфляцією протягом досліджуваного періоду. Майновий стан підприємства щорічно покращувався, що підтверджується зростанням середньорічної вартості основних засобів, і як наслідок – відбувалось постійне підвищення показника фондовіддачі (за період збільшилась на 29 %).

Показники стану та ефективності використання основних азасобів наведені в таблиці 2.3

Таблиця 2.3 – Показники майнового стану ТОВ «ТІНЕС УКРАЇНА» за 2010-2014 рр.

| Показник | Нормативне значення | Рік | Відхилення (+/-) | |||||

| абс. | % | |||||||

| Коефіцієнт зносу основних засобів | зменшення | 0, 34 | 0, 35 | 0, 35 | 0, 38 | 0, 40 | 0, 06 | 14, 29 |

| Коефіцієнт оновлення основних засобів | збільшення | 0, 13 | 0, 14 | 0, 14 | 0, 09 | 0, 12 | -0, 01 | -14, 29 |

| Коефіцієнт вибуття основних засобів | повинен бути менше, ніж коефіцієнт оновлення | 0, 03 | 0, 02 | 0, 04 | 0, 02 | 0, 01 | -0, 02 | -75, 00 |

Аналіз даних таблиці 2.3 показав, що коефіцієнт зносу основних фондів відповідав нормативу (менше 0, 5). Але протягом аналізованих років ситуація погіршувалася і на кінець 2014 року зношування основних фондів зросло на 14, 29 %. Таким чином, частина основних фондів, яка є придатною для експлуатації в динаміці з 2010 по 2014 роки поступово зменшується. Так, зокрема, у 2014 році лише близько 60 % основних засобів підприємства були придатними для користування.

Аналіз коефіцієнту оновлення основних засобів свідчить, що лише 13-12 % відповідно за роками відбувалося оновлення виробничих потужностей. Провівши оцінку коефіцієнта вибуття основних засобів, приходимо до висновку, що його величина є значно меншою – 4-1 %. Перевищення оновлення над вибуттям основних фондів спостерігалося на 10-11 %, що досить позитивно на фоні зростаючого зносу засобів виробництва.

Для того, щоб отримати достовірну інформацію про стан справ на підприємстві, проведемо аналіз ліквідності та платоспроможності. Відносні показники ліквідності ТОВ «ТІНЕС УКРАЇНА» за 2010 - 2014 роки наведені в табл. 2.4.

Таблиця 2.4 – Аналіз ліквідності ТОВ «ТІНЕС УКРАЇНА» за 2010-2014 рр.

| Показник | Нормативне значення | Рік | Відхилення (+/-) | |||||

| абс. | % | |||||||

| Коефіцієнт покриття | > 1 | 1, 07 | 1, 06 | 1, 07 | 0, 90 | 0, 91 | -0, 16 | -14, 95 |

| Коефіцієнт швидкої ліквідності | 0, 6 – 0, 8 | 0, 98 | 0, 99 | 0, 99 | 0, 85 | 0, 82 | -0, 16 | -17, 17 |

| Коефіцієнт абсолютної ліквідності | > 0, збільшення | 0, 057 | 0, 058 | 0, 059 | 0, 029 | 0, 022 | -0, 035 | -62, 63 |

| Чистий оборотний капітал | > 0, збільшення | 210, 5 | 214, 9 | 215, 8 | -228, 6 | -334, 8 | -545, 3 | -255, 1 |

Так як коефіцієнт покриття у 2010-2012 рр. перевищував критичне значення, яке становить 1, то підприємство спроможне було розрахуватися по своїх боргах за рахунок оборотних активів, але за період в цілому даний показник зменшився до 0, 91. Зниження даного показника на 14, 95 % свідчить про зменшення суми ліквідних коштів на одиницю короткострокових зобов’язань. Тобто, в 2014 році на 1 гривню поточних зобов’язань підприємства припадала 91 копійка оборотних активів, що можуть бути використані для погашення даного виду заборгованості. Аналіз коефіцієнту швидкої ліквідності як і коефіцієнт покриття знизився і на кінець 2014 року майже досяг свого нормативного значення (0, 6-0, 8).

Загалом даний показник має тенденцію до зменшення, що свідчить про відносне збільшення строковості погашення короткострокових зобов'язань. Значення показника абсолютної ліквідності, який до того ж у динаміці зменшується, свідчить про спроможність підприємства негайно розрахуватися по своїм зобов‘язанням. Для визначення ліквідності балансу слід порівняти підсумки по групам активів та пасивів. У таблицях 2.5 та 2.6 наведені дані, необхідні для аналізу ліквідності балансу.

Таблиця 2.5 – Класифікація активів ТОВ «ТІНЕС УКРАЇНА» за рівнем ліквідності, тис. грн.

| Активи | Рік | Відхилення (+, -) | |||||

| абс. | % | ||||||

| Абсолютно ліквідні активи | 2, 0 | 3, 2 | 2, 1 | 7, 5 | 18, 6 | 16, 6 | |

| Активи, що швидко реалізуються | 1615, 3 | 1624, 7 | 1665, 5 | 1616, 4 | 1, 1 | 0, 068 | |

| Активи, що повільно реалізуються | 1667, 7 | 1641, 5 | 1674, 2 | -62, 7 | -3, 73 | ||

| Активи, що важко реалізуються | 12809, 6 | 13007, 8 | 13197, 3 | 13748, 2 | 13998, 6 | 9, 28 |

Згрупувавши активи ТОВ «ТІНЕС УКРАЇНА» за рівнем ліквідності, їх необхідно порівняти з пасивами підприємства, попередньо згрупувавши їх за рівнем терміновості погашень.

Таблиця 2.6 – Класифікація пасивів ТОВ «ТІНЕС УКРАЇНА» за рівнем терміновості погашень, тис. грн.

| Пасиви | Рік | Відхилення (+, -) | |||||

| од. | % | ||||||

| Найбільш термінові зобов’язання | 2687, 0 | 2869, 0 | 3052, 5 | 3575, 8 | 3585, 2 | 898, 2 | 33, 42 |

| Короткострокові пасиви | 26, 0 | 23, 0 | 22, 5 | 42, 2 | 21, 0 | -5, 0 | -19, 2 |

| Довгострокові пасиви | - | ||||||

| Постійні пасиви | 13418, 1 | 13409, 1 | 13413, 1 | 13519, 6 | 13663, 8 | 245, 7 | 1, 83 |

Таким чином, можна зробити висновок про те, що ліквідність балансу підприємства не є абсолютною, оскільки не виконується перша умова.

Невиконання першої умови ліквідності свідчить про те, що підприємство не може погасити зобов’язання по поточним та короткостроковим пасивам, реалізувавши активи А1. Тобто, у підприємства найбільш ліквідні активи (грошові кошти) не спрямовані для погашення найбільш строкових зобов’язань. Це зумовлено специфікою діяльності підприємства.

Виконання останньої умови (А4 ≥ П4) свідчить про достатність у підприємства власних коштів (власного капіталу) лише в період 2012-2014 рр.

Визначивши тип фінансової стійкості за кожним роком аналізованого періоду (додаток В), ми визначили, що ситуація із забезпеченості фінансовими ресурсами свідчить про нестійкій фінансовий стан за останні три роки. У даному випадку необхідно підвищувати забезпеченість підприємства власними оборотними засобами та новими джерелами формування запасів, які мають тенденцію до зниження.

Більш детально рівень платоспроможності у довгостроковому періоді можна дослідити за допомогою показників фінансової стійкості, що наведені в таблиці 2.7.

Таблиця 2.7 – Аналіз фінансової стійкості ТОВ «ТІНЕС УКРАЇНА» за 2010- 2014 рр.

| Показник | Нормативне значення | Рік | Відхилення (+/-) | |||||

| абс. | % | |||||||

| Коефіцієнт автономії | > 0, 5 | 0, 81 | 0, 82 | 0, 81 | 0, 79 | 0, 80 | -0, 01 | -1, 2 |

| Коефіцієнт фінансування | < 1 | 0, 25 | 0, 24 | 0, 23 | 0, 26 | 0, 26 | 0, 01 | 13, 04 |

| Коефіцієнт забезпеченості власними оборотними засобами | > 0, 1 | 0, 06 | 0, 06 | 0, 07 | -0, 07 | -0, 10 | -0, 16 | -243, 86 |

| Коефіцієнт маневреності власного капіталу | > 0, 1 | 0, 01 | 0, 01 | 0, 02 | -0, 02 | -0, 03 | -0, 04 | -250 |

Значення коефіцієнту автономії на рівні 0, 80 та його незначні коливання свідчить про те, що підприємство незалежне від зовнішніх джерел фінансування (кредитів банку), причому ця незалежність знаходиться в стабільному стані, таким чином, підприємство не є схильним до підвищення ризику фінансових труднощів у майбутньому.

Проаналізувавши коефіцієнт фінансування, можна зробити висновок, що залежність підприємства від кредиторів та інвесторів мізерна, показник знаходиться нижче нормативного значення (1) та становить 0, 26 в 2014 році. Нижчим за нормативне значення є коефіцієнт забезпечення ВОК, який означає низьку забезпеченість власними оборотними засобами, що було спричинено зменшенням частки оборотних активів та зростанням поточних зобов‘язань.

Коефіцієнт маневрування власного капіталу показав, що на кінець 2014 року лише 2 % власного капіталу використовувалося для фінансування поточної діяльності підприємства і значно нижче нормативного значення (10%). Також в динаміці спостерігалось стрімке падіння даного показника.

Проведемо аналіз ділової активності ТОВ «ТІНЕС УКРАЇНА» за 2010 – 2014 роки, побудувавши таблицю 2.8.

Таблиця 2.8 – Аналіз ділової активності ТОВ «ТІНЕС УКРАЇНА» за 2010- 2014 рр.

| Показник | Нормативне значення | Рік | Відхилення (+/-) | |||||

| абс. | % | |||||||

| Коефіцієнт оборотності активів, оборотів за період | збільшення | 2, 06 | 2, 07 | 2, 08 | 2, 78 | 2, 67 | 0, 61 | 28, 36 |

| Коефіцієнт оборотності кредиторської заборгованості, оборотів за період | збільшення | 8, 22 | 9, 26 | 9, 27 | 11, 30 | 10, 09 | 1, 87 | 8, 85 |

| Коефіцієнт оборотності дебіторської заборгованості | збільшення | 19, 98 | 20, 17 | 21, 02 | 28, 11 | 27, 92 | 6, 9 | 32, 83 |

| Строк погашення кредиторської заборгованості, днів | зменшення | -4 | -7, 69 | |||||

| Строк погашення дебіторської заборгованості, днів | зменшення | -4 | -23, 53 | |||||

| Коефіцієнт оборотності основних засобів, оборотів за період | збільшення | 1, 89 | 1, 96 | 1, 97 | 2, 55 | 2, 34 | 0, 45 | 18, 78 |

| Коефіцієнт оборотності власного капіталу, оборотів за період | збільшення | 2, 01 | 2, 45 | 2, 51 | 3, 48 | 3, 37 | 1, 36 | 34, 07 |

Показники ділової активності досить стабільні. Дані свідчать, що за аналізований період обертання активів збільшилось на 28, 36% і в той же час відбулось зростання оборотності дебіторської заборгованості на 32, 83 %, що дало позитивний ефект у зменшенні періоду обертання дебіторської заборгованості на 4 дні.

Проаналізувавши коефіцієнт оборотності дебіторської заборгованості можна стверджувати, що в середньому за період він складав 25, що також задовольняє нормативне значення, тобто близько 25 разів в середньому протягом періоду дебіторська заборгованість перетворювалась на грошові засоби, погашалась. Для повернення фінансових ресурсів, узятих дебіторами, у 2010 році було необхідно 19 днів, про що свідчить період оборотності дебіторської заборгованості, у 2013 році цей показник зменшився на 4 дні і залишився незмінним в 2014 році.

Коефіцієнт оборотності кредиторської заборгованості дає змогу стверджувати, що в 2010 році 8, 22 цикли виплат наявної кредиторської заборгованості, у 2013 році даний показник збільшився до 11, 30, а в звітному періоді – непомітно зменшився і склав 10, 09. Для погашення кредиту, отриманого від постачальників, знадобилось 40 днів у базовому році, 32 дні – у 2013 році, та 36 днів – у 2014 році.

Аналізувати коефіцієнт оборотності запасів немає сенсу, оскільки він характеризує швидкість реалізації товарно-матеріальних запасів, а основним видом діяльності нашого підприємства є надання послуг з транспортування газу, тому частка запасів мізерна і їх вплив на розмір собівартості послуг незначна.

Слід зазначити, що підприємство ефективно використовує свої наявні основні засоби, оскільки коефіцієнт фондовіддачі (оборотності основних засобів) збільшився в період 2010-2014 рр. майже на 19 %.

Коефіцієнт оборотності власного капіталу збільшився у 2014 році, порівняно з 2010 на 34 % і досяг рівня до показника 3, 37 оборотів в основному за рахунок зростання чистого доходу підприємства.

Для визначення прибутковості та ефективності окремих фінансових операцій розглянемо показники рентабельності ТОВ «ТІНЕС УКРАЇНА» за 2010 – 2014 роки. Розрахункові значення наведемо в таблиці 2.9.

Таблиця 2.9 – Показники рентабельності ТОВ «ТІНЕС УКРАЇНА» за 2010- 2014 рр.

| Показник | Нормативне значення | Рік | Відхилення | |||||

| +/- | % | |||||||

| Коефіцієнт рентабельності активів | > 0, збільшення | 0, 07 | 0, 06 | 0, 05 | 0, 04 | 0, 03 | -0, 04 | -40, 0 |

| Коефіцієнт рентабельності власного капіталу | > 0, збільшення | 0, 08 | 0, 07 | 0, 06 | 0, 05 | 0, 04 | -0, 04 | -27, 0 |

| Коефіцієнт рентабельності діяльності | > 0, збільшення | 0, 039 | 0, 020 | 0, 024 | 0, 015 | 0, 013 | -0, 026 | -45, 58 |

За аналізований період всі розраховані показники рентабельності відповідають нормативним значенням, тобто набувають додатного значення і характеризують рівень прибутковості підприємства за основними параметрами. Досить невтішною виявилися тенденція до спадання даних груп показників. Дане явище спричинене ростом собівартості реалізованих послуг та впливом безнадійної дебіторської заборгованості, причиною якої є банкрутство юридичних осіб (дебіторів), що обслуговувались даним ТОВ «ТІНЕС УКРАЇНА».

Отже, можемо з упевненістю стверджувати, що фінансовий стан аналізованого підприємства є досить стабільним, але за деякими показниками погіршився у 2014 роках порівняно із 2010 роком. Аналізуючи показники ліквідності, присутні проблеми з наявністю чистого оборотного капіталу. В той же час на підприємстві спостерігається тенденція до росту зносу основних засобів, коефіцієнт оновлення також знижується, що не є позитивним. Слід зазначити, що власний капітал підприємства займає значну частку у загальній сумі засобів, авансованих у його діяльність, питома вага якого становить 80 %. Тому підприємство характеризується як фінансово-незалежне. Дана ситуація зумовлена приватизаційними процесами та зміною форми власності, що і призвело до наявності значної суми в розрізі іншого додаткового капіталу. Що стосується показників ділової активності, то вони не досить оптимістичні, але в той же час позитивним є факт скорочення оборотності дебіторської заборгованості та збільшення строків погашення кредиторської заборгованості. Негативною залишається для підприємства тенденція до зменшення рівня прибутковості.

2.3 Аналіз складу та структури дебіторської заборгованості ТОВ «ТІНЕС УКРАЇНА»

Визначивши основні фінансово-господарські тенденції на підприємстві, перейдемо безпосередньо до аналізу стану дебіторської заборгованості. Аналіз структури представимо в таблиці 2.10.

Таблиця 2.10 – Структура поточної дебіторської заборгованості ТОВ «ТІНЕС УКРАЇНА» за 2010-2014 рр.

| Показник | Рік | Абсолютне відхилення | ||||

| Дебіторська заборгованість за товари, роботи, послуги, % | 86, 04 | 85, 12 | 84, 59 | 82, 22 | 81, 81 | -4, 23 |

| Дебіторська заборгованість за розрахунками з бюджетом, % | 0, 48 | 0, 51 | 0, 56 | 8, 62 | 9, 35 | +8, 87 |

| Інша поточна дебіторська заборгованість, % | 13, 48 | 14, 63 | 12, 85 | 8, 16 | 7, 85 | -6, 1 |

Таким чином, структура поточної дебіторської заборгованості підприємства за всіма основними її видами є не досить привабливою. Протягом аналізованого періоду спостерігалося несуттєве зменшення частки товарної заборгованості (на 4, 23 %). За цей час її питома вага зменшилася з 86, 04 % до 81, 81 %, що, безумовно, свідчить про позитивні зрушення на підприємстві з приводу своєчасного отримання коштів за відвантажену продукцію, але вони є не досить вагомими для покращення ситуації на підприємстві.

Окрім цього, спостерігалося суттєве збільшення дебіторської заборгованості за розрахунками з бюджетом – на 141, 3 тис. грн. Дана стаття заборгованості на кінець аналізованого періоду займала близько 9 % всієї дебіторської заборгованості. Також відповідно до аналітичних даних майже у 2 рази зменшилася інша поточна дебіторська заборгованість, зайнявши, таким чином, близько 9 % всієї дебіторської заборгованості.

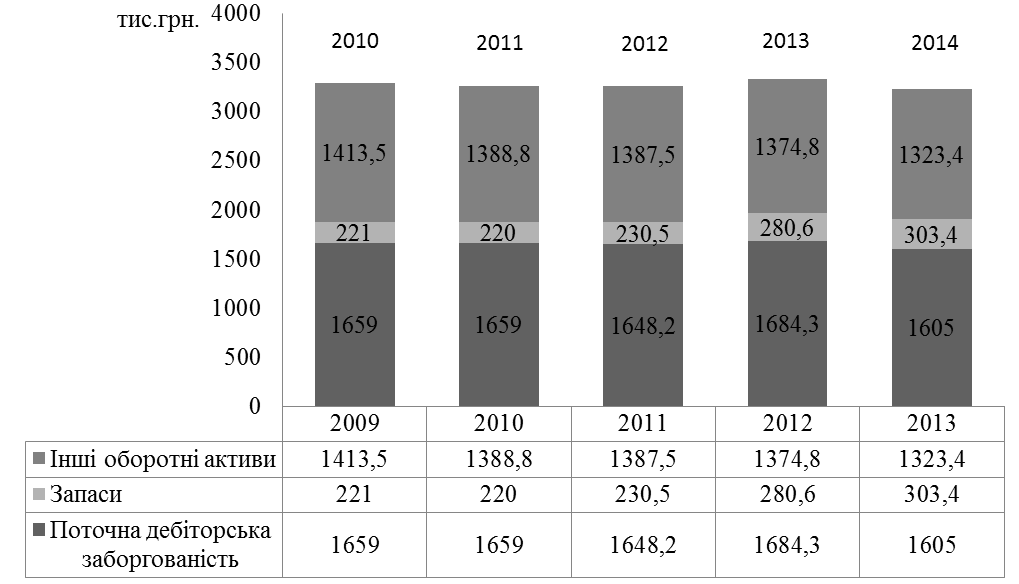

Слід зазначити, що поточна дебіторська заборгованість займає значну питому вагу у структурі оборотних активів, яка зображена на рисунку 2.1.

Рисунок 2.1 – Структура оборотних активів ТОВ «ТІНЕС УКРАЇНА» за 2010 – 2014 рр.

Таким чином, обсяги поточної дебіторської заборгованості мають значний вплив на діяльність підприємства, оскільки значна частка їх оборотних коштів зосереджена саме в розрахунках з фізичними особами та підприємствами-покупцями з приводу надання послуг з газопостачання та сервісного обслуговування (вже було зазначено, що майже 82 % поточної дебіторської заборгованості – це дебіторська заборгованість за товари, роботи, послуги). Так, на 2014 рік поточна дебіторська заборгованість займає близько 50 % оборотних активів підприємства.

З метою більш детального розгляду структури дебіторської заборгованості проаналізуємо строки її утворення. Аналіз дебіторської заборгованості за термінами її виникнення дозволяє оцінити ефективність і збалансованість політики товарного кредиту і надання знижок покупцям; визначає сфери, в яких необхідно докласти додаткових зусиль для повернення боргів; дає базу для створення резерву сумнівних боргів; дозволяє спрогнозувати поступлення коштів. Для цього скористаємося примітками з фінансової звітності (додаток Г). Результати наведемо в таблиці 2.11.

Таблиця 2.11 – Структура дебіторської заборгованості за строками її утворення ТОВ «ТІНЕС УКРАЇНА» за 2013-2014 рр.

| Період | Відхилення (+/-) | |||||

| Сума, тис. грн. | Питома вага, % | Сума, тис. грн. | Питома вага, % | абс. | % | |

| Усього на кінець року | 1639, 0 | 100, 00 | 1539, 1 | 100, 00 | -99, 9 | -6, 1 |

| В т.ч. | ||||||

| Від 1 до 90 днів | 845, 9 | 54, 61 | 843, 3 | 54, 79 | 2, 6 | 0, 3 |

| Від 91 до 180 днів | 438, 7 | 26, 77 | 443, 5 | 28, 82 | -4, 8 | -1, 1 |

| Від 181 до 360 днів | 354, 4 | 18, 62 | 252, 3 | 16, 39 | 102, 1 | 28, 8 |

Аналіз даних таблиці показав, що найбільша частка дебіторської заборгованості погашається протягом 90 днів, причому особливо вдалим у цьому плані виявився 2014 рік, коли майже 54, 79 % заборгованості за товари, роботи, послуги погашалося в межах перших 3-ох місяців. У порівнянні з 2013 роком строки розрахунків скоротилися, адже за цей же термін погашалося тоді на 2, 6 тис. грн. або на 0, 3 % менше дебіторської заборгованості.

Отже, з 26, 77 % у 2013 році до 28, 82 % дебіторської заборгованості у 2014 році погашалося протягом 6-ти місяців. Даний процес відбувався перш за все за рахунок збільшення до 16, 39 % частки розрахунків у межах 6-го та 12-го місяців, що свідчить про збільшення уваги керівництва підприємством до дебіторів та збільшенням майже в два рази розрахунків протягом перших 3-х місяців.

У загальній структурі дебіторської заборгованості відбулося несуттєве пониження товарної та іншої поточної дебіторської заборгованості, а також зниження дебіторської заборгованості за розрахунками з бюджетом та із внутрішніх розрахунків. У структурі дебіторської заборгованості за строками її утворення найбільшу питому вагу займає заборгованість, яка погашається протягом 90 днів.

Достовірна оцінка змін стану дебіторської заборгованості здійснюється за відповідною системою показників, розрахунок яких представлений в таблиці 2.12.

Таблиця 2.12 – Показники стану дебіторської заборгованості на ТОВ «ТІНЕС УКРАЇНА» за 2010-2014 рр.

| Показник | Рік | Відхилення (+/-) | |||||

| абс. | % | ||||||

| Коефіцієнт відволікання оборотних активів у дебіторську заборгованість | 0, 51 | 0, 50 | 0, 50 | 0, 50 | 0, 49 | -0, 02 | -2, 18 |

| Коефіцієнт оборотності дебіторської заборгованості | 18, 56 | 20, 13 | 21, 02 | 28, 11 | 27, 92 | 9, 36 | 34, 83 |

| Строк погашення дебіторської заборгованості, днів | 19, 50 | 18, 30 | 17, 00 | 13, 00 | 13, 00 | -6, 50 | -23, 53 |

| Коефіцієнт сумнівності дебіторської заборгованості | 0, 053 | 0, 052 | 0, 051 | 0, 050 | 0, 052 | -0, 001 | -2, 692 |

| Середній період інкасації дебіторської заборгованості, днів | 19, 00 | 18, 05 | 17, 75 | 12, 95 | 12, 62 | -6, 38 | -31, 93 |

Проаналізувавши дані показники, слід зазначити, що коефіцієнт відволікання оборотних активів у дебіторську заборгованість за досліджуваний період зменшився на 0, 02 пункт, а саме на 2, 18 %, що є позитивним в роботі підприємства – його зменшення свідчить про вивільнення оборотних коштів підприємства.

Здійснивши аналіз показника обертання дебіторської заборгованості (коефіцієнт оборотності), слід зазначити, що відповідний показник характеризує швидкість обороту інвестованих у дебіторську заборгованість коштів, яка збільшилась протягом даного періоду на 34, 83 %. Тобто виручка перевищує середню дебіторську заборгованість у 18, 56 рази у 2010 р., а в 2014 р. – у 27, 92 рази.

Дослідження періоду погашення дебіторської заборгованості свідчить про його зменшення на 23, 53 %, що є позитивною тенденцією, оскільки за рахунок даного зменшення на підприємстві вибудовується ефективна система розрахунків, швидкий цикл банківського документообігу та якісний стан дебіторської заборгованості.

Оскільки не вся дебіторська заборгованість буде погашена, то необхідно розрахувати коефіцієнт сумнівності дебіторської заборгованості, який зріс за досліджуваний період на 2, 7 % і є негативним аспектом стану дебіторської заборгованості на підприємстві. Негативною рисою складу дебіторської заборгованості є відсутність резерву сумнівних боргів, що унеможливлює компенсацію коштів, втрачених внаслідок виникнення сумнівної та безнадійної дебіторської заборгованості на підприємстві.

Розрахунок середнього періоду інкасації дебіторської заборгованості свідчить про його зменшення на 31, 93 % за досліджуваний період, тобто знижується роль дебіторської заборгованості у фактичній тривалості фінансового та загального операційного циклу підприємства, що є позитивним для підприємства.

Вагомий вплив на фінансовий стан підприємства, крім зміни обсягів та складу дебіторської заборгованості здійснює зміна ефективності її використання. На основі даних таблиці 2.11 розрахуємо середній термін повернення заборгованості протягом року за відповідною формулою:

(2.1)

(2.1)

де n – відсоток сплати за відповідний період;

i – рік, за який ведеться розрахунок.

Таким чином,  днів. Аналогічно,

днів. Аналогічно,  днів.

днів.

Період погашення дебіторської заборгованості характеризує середній період інкасації дебіторської заборгованості, тобто період її погашення; позитивною тенденцією є зменшення показника.

Отже, досить несподіваним виявилося те, що найкраща ситуація спостерігалася в 2014 році, коли середній термін погашення дебіторської заборгованості становив 108 днів, що на 3 дні менше попереднього показника. На нашу думку, основною причиною такої ситуації стало несуттєве зростання частки дебіторської заборгованості, що погашалася в межах 90 днів.

Для більш повного аналізу стану дебіторської заборгованості ТОВ «ТІНЕС УКРАЇНА» порівняємо її з відповідним рівнем кредиторської заборгованості даного підприємства. Відповідні розрахунки представимо в таблиці 2.12.

З таблиці видно, що в розрахунках підприємства за 2011-2014 роки превалювало пасивне сальдо. Причому, якщо у 2011 році дебіторська заборгованість була меншою на 1715, 5 тис. грн., то вже в 2014 році кредиторська заборгованість піднялася до рівня 3447, 2 тис. грн. і перевищувала дебіторську на 1842, 2 тис. грн., що не є позитивним для підприємства.

Таблиця 2.12 – Порівняння величини дебіторської та кредиторської заборгованості на ТОВ «ТІНЕС УКРАЇНА» за 2011 – 2014 рр.

| Розрахунки | Дебіторська заборгованість | Кредиторська заборгованість | Перевищення заборгованості | |||||

| Дебіторської | Кредиторської | Дебіторської | Кредиторської | |||||

| За товари, роботи і послуги | 1384, 9 | 42, 2 | 1342, 7 | - | - | |||

| По авансах | - | - | 1956, 2 | - | 1956, 2 | - | ||

| З бюджетом | 145, 2 | 35, 2 | - | - | ||||

| Із внутрішніх розрахунків | - | - | 1256, 4 | 1256, 4 | - | 1256, 4 | - | 1256, 4 |

| Інші | 154, 2 | 109, 8 | 109, 8 | 44, 4 | - | 32, 2 | - | |

| Усього | 1684, 3 | 3399, 8 | 3447, 2 | 1497, 1 | 3212, 6 | 1430, 2 | 3272, 4 |

Таким чином, у розрахунках підприємства за 2011-2014 рр. ТОВ «ТІНЕС УКРАЇНА» не активно використовувало кредитні ресурси, оскільки це пов’язано з кредитною політикою підприємства та політикою головного управління і значними обсягами власного капіталу.

Дані свідчать, що помітні зміни відбулися за розрахунками за товари, роботи, послуги, адже якщо в 2011 році підприємство майже на 1385 тис. грн. прокредитувало своїх дебіторів, то вже в 2014 році на 1313 тис. грн.. На нашу думку, це свідчить про не досить успішне управління розрахунками з покупцями, так як підприємство більшою мірою в достатньому обсязі користується «чужими» коштам.

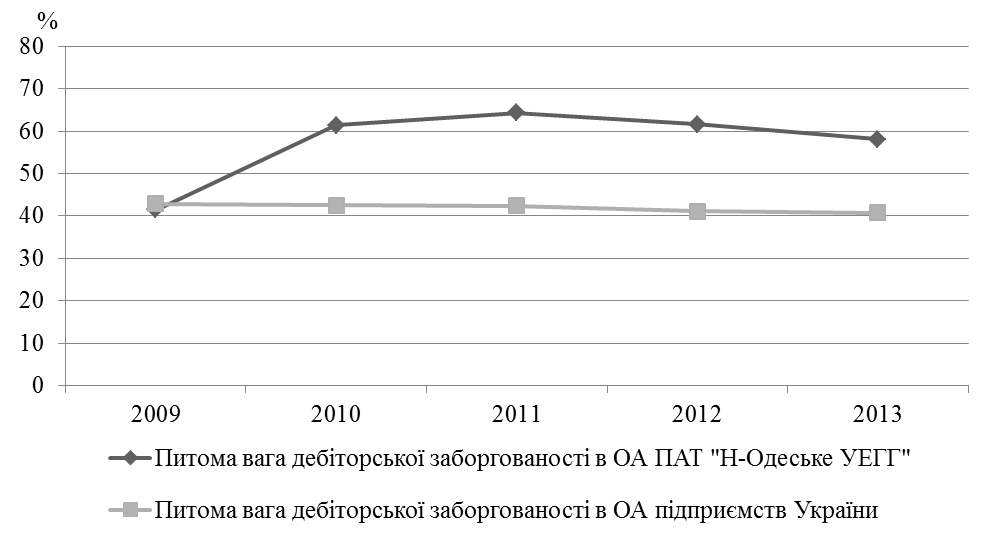

Для більш детального аналізу вважаємо за потрібне розглянути стан дебіторської заборгованості через призму дебіторської заборгованості по підприємствах України (рисунок 2.2). На основі даних, відображених на рисунку 2.2 можемо відзначити наступні особливості. В першу чергу слід зауважити, що питома вага дебіторської заборгованості в структурі оборотних активів на ТОВ «ТІНЕС УКРАЇНА» за аналізований період була нижчою, ніж в сукупності по підприємствах України. Виключенням є лише 2010 рік, в якому частка дебіторської заборгованості в структурі оборотних активів підприємства була вищою, ніж в сукупності по підприємствах України.

| 2014 |

| 2010 |

| 2011 |

| 2013 |

| 2012 |

Рисунок 2.2 – Порівняння часток дебіторської заборгованості в структурі оборотних активів ТОВ «ТІНЕС УКРАЇНА» Та підприємств України в цілому

Така ситуація може свідчити про необґрунтоване вилучення коштів з обороту, оскільки майже 86 % даної заборгованості складає дебіторська заборгованість за товари, роботи та послуги. А нарощення суми дебіторської заборгованості в таких обсягах може негативно вплинути на фінансовий стан підприємства, що ми і спостерігали. Зауважимо, що така ситуація була покращена вже у наступному році.

Згідно даних Державного комітету статистики на 1 січня 2014 року дебіторська заборгованість між підприємствами в країні становила 1499971, 5 млн. грн., з неї майже десята частина являється безнадійною.

Для отримання більш детального уявлення про стан справ із дебіторською заборгованістю в країні спробуємо дослідити дану проблему в динаміці, порівнявши з ростом оборотних активів підприємств країни. Для цього побудуємо таблицю 2.13.

Таблиця 2.13 – Динаміка зміни обсягу дебіторської заборгованості та оборотних активів підприємств України за період з 1 січня 2010 р. по 1 січня 2014 р.

| Рік | Дебіторська заборгованість | Оборотні активи | Частка ДЗ в оборотних активах, % | ||

| Сума, млн. грн. | Темп приросту, % | Сума, млн. грн. | Темп приросту, % | ||

| - | 1226964, 1 | - | 41, 51 | ||

| 1023035, 2 | 100, 85 | 1665319, 5 | 35, 73 | 61, 43 | |

| 1217895, 8 | 19, 05 | 1893929, 3 | 13, 73 | 64, 31 | |

| 1374810, 4 | 12, 88 | 2229892, 3 | 17, 74 | 61, 65 | |

| 1499971, 5 | 9, 10 | 2584162, 5 | 15, 89 | 58, 04 |

Порівнявши зміни в розмірах дебіторської заборгованості та оборотних активах підприємств, ми можемо стверджувати, що за перші 3 роки аналізованого періоду, частка коштів, яка відволікається з оборотних активів підприємств на фінансування дебіторської заборгованості зростала. І лише починаючи з 2014 року тенденція змінилась на протилежну, оскільки частка дебіторської заборгованості в оборотних активах із 61, 65 % в 2013 році скоротилася до 58, 04 % в 2014 році. Відзначимо, що темп приросту дебіторської заборгованості в 2011 році перевищував 100 %, що свідчить про виникнення певних труднощів у розрахунках між контрагентами. Така ситуація була викликана в першу чергу зовнішніми факторами економічного середовища, оскільки ми говоримо про кризовий період в економіці України. Але протягом 2011-2014 рр. темпи приросту дебіторської заборгованості та оборотних активів знаходилися майже на одному рівні з незначним перевищенням останніх. Тому зростання дебіторської заборгованості за аналізований період визначалося в першу чергу загальною тенденцією зростання оборотних активів, а вже потім необхідністю її використання.

Окремо варто відзначити, що на певний момент аналізованого періоду питома вага дебіторської заборгованості в структурі оборотних активів ТОВ «ТІНЕС УКРАЇНА» перевищувала аналогічні показники по підприємствах України. Виникнення таких ситуацій має проблемний характер, адже може свідчити про не досить ефективне управління дебіторською заборгованістю. Таким чином нами рекомендується першочергово переглянути політику з управління дебіторською заборгованістю, оскільки виникнення проблем з надмірним відволіканням коштів в неї може спричинити значне погіршення фінансового стану підприємства.

На нашу думку, фінансовому відділу ПАТ «Новоодеського управління з експлуатації газового господарства» потрібно звернути увагу на управління дебіторською заборгованістю та в подальшому створювати оптимальні умови для нарощення швидкості обертання запасів та дебіторської заборгованості.

Отримавши загальну інформацію про фінансово-господарський стан підприємства, нами було здійснено аналіз дебіторської заборгованості. В ході дослідження нами було зроблено наступні висновки. Отже, в першу чергу наведемо інформацію по структурі дебіторської заборгованості. Насамперед зауважимо, що досить значну частку в її структурі протягом аналізованого періоду займала товарна дебіторська заборгованість, питома вага якої коливалася від 42 % в 2010 році до 40 % в 2014 році. Така тенденція не може не викликати занепокоєння, адже настільки високі показники даної заборгованості можуть викликати проблеми для підприємства в ситуації, коли контрагенти не матимуть змоги розраховуватися по своїх зобов’язаннях. Тобто значний обсяг оборотних коштів, що відволікаються в дебіторську заборгованість та вилучаються з обігу можуть бути втрачені безповоротно. Аналогічна ситуація виникає і з дебіторською заборгованістю за розрахунками, а якщо конкретизувати, то з дебіторською заборгованістю за розрахунками з бюджетом. Знову ж таки мова піде про відволікання коштів з обороту, що є негативним, враховуючи ситуацію, що обсяг прибутку підприємства має тенденцію до спадання. Особливо дана проблемна ситуація була характерною для 2014 року.

Таким чином, здійснивши аналіз складу та структури дебіторської заборгованості ТОВ «ТІНЕС УКРАЇНА» можна сказати, що поточна дебіторська заборгованість займає значну питому вагу у структурі оборотних активів, а також найбільша частка дебіторської заборгованості погашається протягом 90 днів, причому особливо вдалим у цьому плані виявився 2013 рік, коли середній термін повернення заборгованості становив 108 днів. Також, присутня тенденція до перевищення обсягів кредиторської заборгованості над дебіторською.

РОЗДІЛ 3

УПРАВЛІННЯ ДЕБІТОРСЬКОЮ ЗАБОРГОВАНІСТЮ ТА ЗАХОДИ ЩОДО ЇЇ ОПТИМІЗАЦІЇ

3.1 Розробка механізму удосконалення управління дебіторською заборгованістю підприємства

Сучасний стан економіки України призводить до постійного зростання дебіторської заборгованості і неприпустимо високого її рівня. Фінансовий стан сучасних підприємств характеризується зростанням дебіторської заборгованості в структурі їх активів, що призводить до вповільнення платіжного обігу. При цьому дебіторська заборгованість інколи виступає засобом стимулювання попиту. Існування певного обсягу дебіторської заборгованості на підприємствах в ринковій економіці вважається об’єктивним явищем в господарському процесі, якщо контрагенти підприємства-кредитора виконують свої фінансові зобов’язання згідно з умовами, визначеними договірними відносинами. Але якщо з боку дебіторів починається уникання виконання своїх фінансових зобов’язань в повному обсязі та у встановлені терміни, це призводить до порушення розрахунково-платіжної дисципліни, сприяє уповільненню кругообігу грошових коштів, погіршенню фінансового стану підприємства-кредитора та неспроможності останнього відповідати за своїми фінансовими зобов’язаннями [32].

Для визначення напрямків вирішення проблеми зростання дебіторської заборгованості підприємств України необхідно виокремити фактори, які призвели до незадовільного стану у цій сфері.

Фактори, що впливають на дебіторську заборгованість підприємства, поділяються на три великі групи за такими критеріями:

− зовнішні, або загальноекономічні фактори (стан економіки в країні, загальний стан розрахунків, рівень інфляції);

− галузеві фактори (місткість ринку галузі, ступінь його насиченості);

− внутрішні, або фактори, що керовані адміністрацією підприємства (можливі терміни надання кредиту, кредитна політика підприємства).

Ріст дебіторської заборгованості погіршує фінансовий стан підприємств, а іноді призводить навіть до банкрутства [37]. Зростання дебіторської заборгованості можливе внаслідок нераціональної кредитної політики, збільшення обсягу продажу, неплатоспроможності покупців тощо. При цьому більшість підприємств стикається із досить типовими проблемами:

а) немає достовірної інформації про терміни погашення зобов’язань компаніями-дебіторами;

б) не регламентована робота із простроченою дебіторською заборгованістю;

в) відсутні дані про зростання витрат, пов’язаних зі збільшенням розміру дебіторської заборгованості і часу її оборотності;

г) не проводиться оцінка кредитоспроможності покупців та ефективності комерційного кредитування;

д) функції збору грошових коштів, аналізу дебіторської заборгованості й ухвалення рішення про надання кредиту розподілені між різними підрозділами [39].

Особливу увагу в процесі ефективного управління дебіторською заборгованістю слід приділяти попереджувальним діям, що спрямовані на недопущення виникнення невиправданої заборгованості, яка загрожувала б фінансовому стану суб’єкта господарювання, і має здійснюватися цим суб’єктом власними силами. Зокрема, до таких дій належать:

а) ефективно розроблена кредитна політика підприємства;

б) попередній аналіз платоспроможності потенційних контрагентів;

в) своєчасний контроль за виникненням дебіторської заборгованості.

Зарубіжні економісти-аналітики пропонують низку ефективних методів управління заборгованістю дебіторів, що допоможуть інкасувати грошові суми з боржників та надають практичний механізм дій при виникненні такого виду заборгованості:

− визначати термін прострочених залишків на рахунках дебіторів і порівнювати цей термін із нормами в галузі, показниками конкурентів та даними минулих років;

− періодично переглядати граничну суму реалізації продукції, виходячи із фінансового стану клієнтів;

− якщо виникають проблеми з одержанням грошей, вимагати заставу на суму, не меншу ніж сума на рахунку дебітора;

− використовувати установи, які стягують борги;

− продати рахунки дебіторів факторинговій компанії, якщо при цьому можна отримати економію [61].

Проблема стягнення дебіторської заборгованості вже стала звичною у соціальній та юридичній сфері, і, судячи з нестабільного економічного стану в економіці, питання стягнення боргів з плином часу буде тільки збільшуватися і ставати все більш актуальним [61]. Тому в умовах, що склалися, зростає необхідність теоретичної розробки ефективних процедур стягнення дебіторської заборгованості та майбутнє застосування їх на практиці.

Сучасна практика пропонує два основні способи управління дебіторською заборгованістю на підприємстві: самостійне управління заборгованістю, тобто процедура стягнення заборгованості починається підприємством-кредитором самостійно, власними силами і методами, і передання управління заборгованістю на аутсорсинг. При самостійному управлінні заборгованістю використовуються виключно ресурси підприємства (трудові, фінансові, технічні). Для цього в організації можуть створюватися спеціалізовані служби: кредитні контролери, служби безпеки тощо.

Аутсорсинг (зовнішнє управління) дозволяє доручити роботу із заборгованістю спеціалізованій організації. Переваги аутсорсингу полягають у тому, що він дає можливість підприємству ефективно вирішувати ті завдання, якими самостійно займатися або дорого, або неможливо через нестачу ресурсів. Саме із цією метою на ринку з’являються спеціалізовані компанії, які пропонують послуги зі стягнення дебіторської заборгованості різноманітними методами впливу: юридичними, економічними, психологічними [61]. Головним завдання таких компаній є мінімізація строку повернення найбільшої частки боргів. Винагородою за такі послуги є або фіксована плата, або відсоток від загальної суми дебіторської заборгованості.

Крім того, останнім часом набувають поширення непрямі методи вирішення проблем із дебіторською заборгованістю. Серед таких методів – PR-супровід діяльності зі збору боргів, PR-супровід юридичної діяльності із захисту прав обдурених кредиторів. Або освітлення в ЗМІ обставин розгляду в суді справи про стягнення боргу. Подібні публічні заходи, на яких оповістять конкретні факти несумлінної поведінки в бізнесі, зі вказівкою імен підприємців, назв фірм, привертають велику увагу ЗМІ і громадськості.

Усе це, безумовно, має фатальне значення для ділової репутації несумлінного бізнесмена. Часто, боячись розголосу негативної інформації, боржник погоджується на погашення боргу, сторони погоджують терміни і порядок платежу.

Процедура інкасації дебіторської заборгованості із контрагентів-боржників містить у собі низку заходів, які мають передувати процедурі стягнення боргів у судовому порядку. До таких дій, зокрема, відносять:

− телефонний дзвінок у бухгалтерію покупця з метою нагадати про суму заборгованості та період її прострочення, а також поцікавитися причиною затримки платежу та взнати можливий строк оплати рахунка;

− направлення боржнику акта звіряння разом із листом, який містить прохання погасити наявну заборгованість;

− направлення боржнику вимоги про сплату боргу протягом певного строку;

− направлення боржнику листа, підписаного юристом підприємства, про наміри звернутися до суду з метою стягнення боргу;

− звернення до суду (при значних сумах заборгованості).

Загальноприйнятими і більш загальними є такі етапи стягнення дебіторської заборгованості:

а) досудове врегулювання і повернення заборгованості;

б) направлення справи до суду [69].

Методи досудового врегулювання, якими найчастіше користуються сучасні підприємства-кредитори, можна класифікувати таким чином:

− психологічні. До них відносять постійне нагадування по телефону, факсу, пошті, боржник повинен знати, що затримка платежу непокоїть кредитора. Більш складним, а значить, і дієвим є поширення інформації про затримку оплати серед суміжних постачальників та інших зацікавлених осіб. Психологічний вплив виявляється ефективним, якщо використовується для роботи з добросовісними дебіторами;

− економічні. До економічних методів варто віднести фінансові санкції та заставні відносини. Застава слугує найбільш ефективним важелем впливу на боржника, оскільки може бути реалізована за заниженою ціною;

− юридичні. Застосування методів юридичного впливу передбачає звернення до правоохоронних органів і проведення досудової перевірки боржника, яка може стимулювати останнього якнайскоріше погасити заборгованість [60].

Зі зростанням розміру дебіторської заборгованості виникає потреба управління дебіторською заборгованістю. У сучасних умовах господарювання розробка ефективного управління дебіторською заборгованістю є однією із ключових проблем у вирішенні завдань підприємства з позиції забезпечення належного рівня фінансової безпеки та досягнення позитивних результатів. Уміле керування й управління дебіторською заборгованістю дасть змогу раціонально використовувати наявні фінансові ресурси та зміцнити економічну безпеку підприємства.

3.2 Методика аналізу та побудова ефективної системи управління дебіторською заборгованістю на підприємстві

Виходячи зі стратегічно важливого значення стану дебіторської заборгованості на підприємстві для забезпечення нормальної фінансово-господарської діяльності, кожне підприємство має систематично проводити заходи щодо оптимізації процесу управління дебіторською заборгованістю. Для цього можуть застосовуватися різні методи, спрямовані на зниження ризиків і підвищення поточної ліквідності боргів [39].

Нами запропонована методика побудови системи управління дебіторською заборгованістю на ТОВ «ТІНЕС УКРАЇНА» на основі проведення статистичного аналізу ефективності фактичного рівня управління і використання кадрового потенціалу підприємства без створення спеціалізованої організаційної структури.

На основі даних дебіторської заборгованості підприємства по основним дебіторам (неповному списку) можна оцінити ефективність управління з використанням методів варіаційного статистичного дослідження. Насамперед, це такі показники: зважена середня арифметична, мода, медіана, показники концентрації та нерівномірності розподілу ознаки (дебіторської заборгованості). В останньому випадку йдеться про правомірність застосування коефіцієнтів Джині, Герфіндаля, варіації, а також графічної ілюстрації нерівномірності розподілу дебіторів за допомогою кривої Лоренца.

Отримання аналітичної статистичної таблиці, що дозволяє визначити характеристики варіаційного ряду дебіторської заборгованості підприємства, передбачає проведення розрахункових дій.

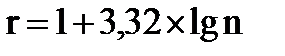

1. Визначення оптимального числа груп для сукупності дебіторів. На даному етапі доцільне застосування формули Стерджеса, яка має вигляд:

(3.1)

(3.1)

| де | n | – | число одиниць сукупності (підприємств-дебіторів). |

За даними ТОВ «ТІНЕС УКРАЇНА» кількість основних підприємств дебіторів складає 62, таким чином маємо наступне:

Число груп можна прийняти рівним 7, тобто r = 7.

2. Наступним етапом є встановлення інтервального варіаційного ряду дебіторів. Доцільним є встановлення інтервалів з урахуванням концентрації розмірів дебіторської заборгованості. В додатку Д наведені статистичні показники інтервального варіаційного ряду з розшифровкою розрахункових процедур і застосуванням відповідних формул.

3. На основі розрахованих даних визначаємо показники інтервального варіаційного ряду: середню зважену арифметичну, моду і медіану.

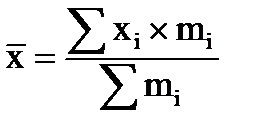

(3.2)

(3.2)

| де |

| –– – | середня зважена арифметична; середина інтервалу; кількість дебіторів. |

Таким чином середня зважена дорівнює 17, 48 тис. грн.

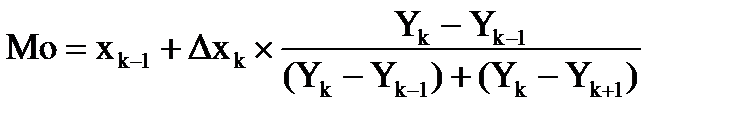

Модальне значення ознаки (Мо) для ряду з нерівними інтервалами визначається із застосуванням показника щільності розподілу (Yk). Найбільша щільність розподілу в групі 4: Yk =  = 10, 22. Модальне значення розраховується за формулою 3.3, що наведена нижче:

= 10, 22. Модальне значення розраховується за формулою 3.3, що наведена нижче:

(3.3)

(3.3)

| де |

| – – | значення інтервалу; щільність розподілу. |

Використавши дані з додатку Д маємо наступне:

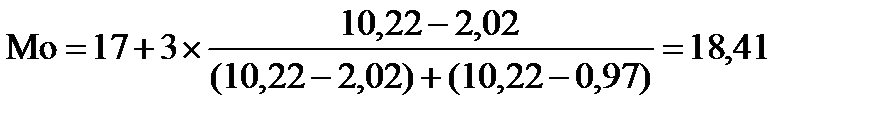

(тис.грн.

(тис.грн.

|

|