Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Вопрос 23. Денежная масса. Денежная база.

|

|

Денежная база - это совокупность обязательств центрального банка, которые могут быть использованы для создания денежной массы.

Денежная база не является ни одним из агрегатов денежной массы, но включает в себя денежный агрегат М0 (наличная национальная валюта в обращении за пределами кредитных организаций). Помимо М0 денежная база всегда включает в себя наличную национальную валюту в кассах кредитных организаций и счета кредитных организаций в центральном банке, которые могут выступать в качестве обязательных резервов по привлеченным депозитам и средства проведения расчетов.

Денежная масса - весь объём выпущенных в обращение бумажных денежных знаков и металлических монет, денежные средства на текущих счетах в банках. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Особое место в структуре денежной массы занимают так называемые " квазиденьги" (от латинского " quasi" - как будто, почти), т. е. денежные средства на срочных счетах, сберегательных вкладах, депозитивных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства.

Совокупность наличных денег (металлические деньги и банкноты) и денег для безналичных расчетов в центральном банке (бессрочные вклады) составляет деньги центрального банка. Их называют также монетарной или денежной базой, так как они определяют суммарную денежную массу в народном хозяйстве.

Денежная масса, которой располагает народное хозяйство для осуществления операций обмена и платежа, зависит от предложения денег банковского сектора и от спроса на деньги, т. е. стремления учреждений небанковского сектора иметь у себя определенную денежную сумму в виде наличных денег или вкладов до востребования.

Для характеристики денежного предложения применяются различные обобщающие показатели, так называемые «денежные агрегаты» М0, М1, М2, М3. К ним обычно относятся следующие:

М0 – наличные деньги или бумажные деньги и монеты;

М1= М0 плюс наиболее близкие к ним платёжные средства – счета до востребования; чековые депозиты и дорожные чеки (ими можно в любой момент оплатить покупку);

М2 = М1 плюс срочные вклады небольших разметов и др. легко переводимые в наличность (например, сберегательные вклады и др.);

М3 = М2 плюс срочные вклады крупных размеров, отдельные виды ценных бумаг с определённой степенью ликвидности, государственные облигации и др. Аналогичные ценные бумаги.

Наиболее полные агрегаты денежного предложения - L и D. L наряду с М3 включает прочие ликвидные (легко реализуемые) активы, такие, как краткосрочные государственные ценные бумаги. Они называются ликвидными, так как без особых трудностей могут быть превращены в наличность. Агрегат D включает как все ликвидные средства, так и закладные, облигации и другие аналогичные кредитные инструменты.

Под денежным обращением понимается движение денежной массы внутри страны в наличной и безналичной формах. Основной задачей регулирования денежного обращения является поддержание должного соотношения между доходами населения в денежной форме и стоимостью товаров и платных услуг, предлагаемых на внутреннем рынке. Правовой основой денежного обращения являются: - нормы Конституции РФ; - Федеральные законы «О Центральном банке РФ»

Денежное обращение подразделяется на два вида: наличное и безналичное. В процентном соотношении налично-денежный оборот меньше, чем безналичный, и обслуживает в основном получение и расходование денежных доходов населения, а также часть платежей предприятий и организаций.

Наличный денежный оборот - непрерывный процесс движения наличных денег в форме банкнот (банковских билетов), казначейских билетов, металлических монет. Наличный денежный оборот организуется в России ЦБ РФ, его территориальными учреждениями, системой расчетно-кассовых центров (РКЦ). Наличный оборот начинается с указания ЦБ о переводе наличных денег, которое передается РКЦ, из резервных фондов в оборотные кассы, из которых наличные деньги направляются в операционные кассы кредитных организаций (банков). Частично деньги направляются на обслуживание межбанковских расчетов, но в основном они выдаются юридическим и физическим лицам. Структура НДО:

между системой ЦБ и системой коммерческих банков — фиксирует монополию ЦБ на выпуск наличных денег в обращение, связывая НДО с процессами снабжения банков денежной наличностью со стороны ЦБ и ее инкассации (получения) в ЦБ

между коммерческими банками и их клиентами — охватывает сферу инкассации денежной наличности от клиентов коммерческих банков и снабжения этих клиентов необходимой денежной наличностью. Данный денежный поток регулирует ЦБ с помощью установленных им правил. Этот оборот обеспечивает получение и обслуживание расходования денежных доходов населения.Кругооборот наличных денег можно также рассматривать по пунктам (местам нахождения или передвижения.)

1. В центральных или региональных хранилищах ЦБ

в подразделениях ЦБ(в оборотных кассах и резервах ркц)

в операционных кассах коммерческих банков

в кассах организаций

в пути от одних касс в другие

на руках у населения

Налично-денежный оборот (обращение) организуется на основе принципов:

1. Централизация организации и регулирования денежного обращения. Центральный банк Российской Федерации имеет исключительную прерогативу по организации и регулированию движения наличных денег по всем каналам обращения и между всеми субъектами. Такая централизация позволяет достичь устойчивости денежного обращения, осуществлять ее в тесной связи с обеспечением общей устойчивости национальной валюты, ее покупательной способности. 2. Эластичность и экономичность денежного обращения. Наличные и безналичные деньги имеют единое кредитное основание и поэтому находятся в тесной взаимосвязи, легко переходят друг в друга. Такая взаимосвязь позволяет сдвигать границы между наличным и безналичным денежными оборотами, и позволяет достигать экономии за счет замены дорогих наличных денег более дешевыми безналичными. 3. Комплексность организации денежного обращения призвана сделать управление денежным обращением более экономичным и удобным. 4. Регулярность и бесперебойность обеспечения хозяйствующих субъектов и населения наличными деньгами в соответствии с их реальными экономическими потребностями. 5. Регламентация процедур выполнения операций с наличными деньгами. Регламентации подлежат кассовые операции следующих хозяйствующих субъектов: а) банков и иных кредитных организаций; б) российских юридических лиц, в том числе предприятий связи; в) российских юридических лиц, принимающих денежные платежи непосредственно от населения; г) нерезидентов Российской Федерации.

Особенности наличного денежного обращения в России.

· Большой удельный вес наличных денежных средств в объеме денег.

· Значитительный объем расчетов наличными деньгами, что позволяет уходить от налогообложения

· Слабый контроль со стороны кредитных институтов за кассовой дисциплиной организаций

Деньги как всеобщий эквивалент измеряют стоимость всех товаров.Однако не деньги делают товары соизмеримыми, а общественно необходимый труд, затраченный на производство товаров, создает условия их уравнивания. Все товары выступают продуктами общественно необходимого труда, поэтому деньги, обладающие стоимостью, могут стать мерой их стоимости. Деньги при обращении товаров должны присутствовать реально. Товарное обращение включает: продажу товара, т. е. превращение его в деньги, и куплю товара, т. е. превращение денег в товары (товар – деньги – товар). В этом процессе деньги играют роль посредника в процессе обмена. К особенностям денег как средства обращения относят реальное присутствие денег в обращении и мимолетность их участия в обмене. В связи с этим функцию средства обращения могут выполнять неполноценные деньги – бумажные и кредитные. Функция денег как средства платежа возникла в результате кредитных отношений в капиталистическом хозяйстве. В этом случае деньги используются при продаже товаров в кредит, выплате заработной платы рабочим и служащим. Устойчивость современных денег определяется сегодня не золотым запасом, а количеством бумажных денег, необходимых для обращения.

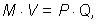

Большинство западных экономистов для определения количества денег, необходимых для обращения, пользуются формулой, предложенной американским экономистом Ирвингом Фишером (известна как “уравнение обмена”):

где М – денежная масса;

V – скорость обращения денег;

P – уровень товарных цен;

Q – количество товаров, представленных на рынке.

В соответствии с данной формулой объем денежной массы можно определить по формуле

Закон денежного обращения гласит: количество денег в обращении прямо пропорционально сумме цен товарной массы и обратно пропорционально скорости обращения денег.

Из этой формулы видно, что чем больше созданный в стране национальный продукт, тем больше денег должно находиться в обращении. С увеличением физического объема количества произведенных товаров приходится наращивать и денежную массу. Методы государственного регулирования денежного оборота для обеспечения макроэкономической стабильности. В специальной и учебной литературе можно выделить две группы методов:

· Стабилизация денежного обращения;

· Денежно-кредитная политика.

Стабилизация денежного обращения призвана устранить или уменьшить негативные последствия снижения устойчивости денежной единицы. Среди методов государственного регулирования денежного обращения можно выделить следующие:

· Деноминация;

· Девальвация;

· Реставрация (ревальвация);

· Нуллификация (денежная реформа).

Деноминация – изменение (уменьшение) номинальной стоимости эмитируемых денег и установление обменного соотношения между наименования новой и прежней денежной единицами. Девальвация – снижение золотого содержания денежной единицы, а после Второй мировой войны – официального валютного курса к доллару США и его золотого содержания (золотовалютных резервов эмиссионного банка). Реставрация – восстановление прежнего золотого содержания денежной единицы, а после Второй мировой войны – официального валютного курса к доллару США и его золотого содержания (золотовалютных резервов эмиссионного банка) Нуллификация (денежная реформа) – объявление об аннулировании сильно обесцененной единицы и введении новой валюты с изыманием из обращения выпущенных ранее денег.

Денежно-кредитная политика - это проводимый государством курс и осуществляемые меры в области денежного обращения и кредита, направленные на обеспечение устойчивого, эффективного функционирования экономики, поддержание в надлежащем состоянии денежной системы.

Теория денег или денежная теория — экономическая теория, изучающая воздействие денег на экономическую систему. Металлическая теория денег (XV—XVII вв.)[править | править вики-текст]

Покупательную способность денежной единицы определяет металл, из которого сделана монета. Соответственно банкноты металлической теорией денег не признаются. Наиболее ценятся монеты из благородных металлов (золото и серебро). Они имеют высокую стоимость благодаря своим природным свойствам, а не развитию отношений обмена.

Номиналистическая теория денег (XVII—XVIII вв.)

Покупательная способность денежной единицы определяется её номиналом, то есть суммой, указанной на монете или банкноте. То есть деньги являются сугубо условными номинальными знаками, стоимость которых не зависит от материального содержания.

Первыми представителями раннего номинализма были англичане Дж. Беркли (1685—1753) и Дж. Стюарт (1712—1780). В основе их теории лежали два следующих положения: деньги создаются государством и стоимость денег определяется их номиналом.

Количественная теория денег (конец XVII — начало XVIII вв.

Теория гласит, что покупательная способность денежной единицы и уровень цен определяются количеством денег в обороте.

, где

, где

C — количество денег, S — сумма цен товаров, V — скорость обращения денег.

Постепенно количественная теория денег трансформировалась в монетаристскую концепцию современной экономической теории.

Монетаризм

Теория, в соответствии с которой находящаяся в обращении денежная масса играет определяющую роль в стабилизации и развитии рыночной экономики. Основоположником монетаризма является М. Фридман. Монетаризм возник в 50-е годы XX века. Вершиной теоретических разработок монетаризма стала концепция стабилизации американской экономики и известная «Рейганомика», реализация которых помогла США ослабить инфляцию и укрепить доллар.

Кейнсианская теория денег

Эта теория о сущности денег и их воздействии на производство была предложена английским экономистом Дж. М. Кейнсом (1883—1946) в конце 1920-х-начале 1930-х гг. Скорость обращения денег в движении доходов рассматривается как переменная величина, изменяющаяся совокупно с изменениями доходов, нормы процента и другими параметрами экономики.

Функциональная теория денег

Функциональная теория денег рассматривает покупательную силу денег как результат их обращения, или функционирования. Функциональная теория денег обосновывает несущественность для денег их металлического содержания вследствие выполнения ими функций в сфере обращения.

Государственная теория денег

Согласно этой теории, государство не только создаёт деньги, но и предписывает им платёжную силу. Трактуя чисто юридическую природу денег, государственная теория денег отрицает всякое значение для платёжной силы денег их металлического содержания, утверждая, что бумажные деньги так же хороши, как металлические. Основной функцией считается функция платёжного средства, и игнорируется функция денег как меры стоимости, сокровища и мировых денег.

|

|