Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Оценка эффективности инновационных проектов

|

|

В основе проектного подхода к инновационной и инвестиционной деятельности предприятия лежит принцип денежных потоков (Сash flow). Особенностью является его прогнозный и долгосрочный характер, поэтому в применяемом подходе к анализу учитываются фактор времени и фактор риска. При этом эффективность определяется на основании Методических рекомендаций по оценке эффективности инновационных проектов и их отбору для финансирования [20]. В качестве основных показателей эффективности инновационного проекта Методические рекомендации устанавливают:

• финансовую (коммерческую) эффективность, учитывающую финансовые последствия для участников проекта;

• бюджетную эффективность, учитывающую финансовые последствия для бюджетов всех уровней;

• народнохозяйственную экономическую эффективность, учитывающую затраты и результаты, выходящие за пределы прямых финансовых интересов участников проекта и допускающие стоимостное выражение.

Безусловно, следует учитывать и затраты, и результаты, не поддающиеся стоимостной оценке (социальные, политические, экологические и пр.).

Методические рекомендации по оценке проектов и их отбору для финансирования, методика ЮНИДО [3] и прочие отечественные и зарубежные работы по оценке эффективности проектов предлагают множество применяемых для этой цели методов. Все методы оценки эффективности проекта подразделяются на две группы, основанные на дисконтированных и учетных оценках. Выбор метода определяется сроками осуществления проекта, размером инвестиций, наличием альтернативных проектов и другими факторами.

В мировой практике наиболее часто для оценки эффективности проектов применяют методы оценки эффективности проекта, основанные на дисконтированных оценках, поскольку они значительно более точны, так как учитывают различные виды инфляции, изменения процентной ставки, нормы доходности и т.д. К этим показателям относят метод чистой текущей стоимости, метод индекса рентабельности, метод внутренней нормы доходности и метод текущей окупаемости.

Чистая текущая (или приведенная) стоимость (NPV - Net Present Value) представляет собой разность результатов и затрат за расчетный период, приведенных к одному, обычно начальному, году, т.е. с учетом дисконтирования. Напомним, что с течением времени под влиянием инфляции и конкуренции изменяется реальная покупательная способность денег: как для инвестора, так и для инноватора «сегодняшние» и «завтрашние» деньги не эквивалентны. Мерой соответствия при этом выступает дисконтный коэффициент at = (1 + г)-1, приводящий финансовые показатели, рассчитываемые для разных периодов времени, к сопоставимым значениям:

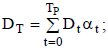

- дисконтированный доход:

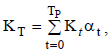

- дисконтированные капитальные затраты:

где Tp - число лет в расчетном периоде; Dt - результат в t-й год; Кt - капитальные вложения (инвестиции) в t-й год; at = (1 + г)-t - коэффициент дисконтирования (дисконтный множитель).

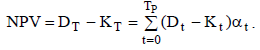

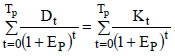

С учетом введенных обозначений чистая текущая стоимость рассчитывается по формуле:

При этом дисконтированный доход Dt и дисконтированные капитальные затраты Кt в каждый t-й расчетный период (год) складываются из всех доходов и расходов соответственно, связанных с реализацией проекта.

Проект эффективен при любом положительном значении NPV. Чем это значение больше, тем эффективнее проект. Чистую текущую стоимость называют также: интегральный эффект, чистый дисконтированный доход, чистый приведенный эффект. Данный метод позволяет проводить ранжирование различных проектов в порядке убывающей рентабельности.

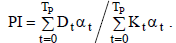

Индекс рентабельности (PI - Prohibit Index) представляет собой отношение дисконтированного дохода (DT) к приведенным инновационным расходам (Кт) - то есть тех же величин, что мы использовали для получения чистой текущей стоимости (NPV):

Другими словами, здесь сравниваются две части потока платежей: доходная и инвестиционная. По сути, индекс рентабельности показывает величину получаемого дохода на каждый рубль инвестиций. Отсюда видим, что проект будет эффективным при значении индекса рентабельности, превышающем 1. Очевидно, что индекс рентабельности тесно связан с интегральным эффектом. Если интегральный эффект положителен, то индекс рентабельности > 1, следовательно, инновационный проект считается экономически целесообразным. И наоборот. Предпочтение должно отдаваться тем инновационным решениям, для которых наиболее высок индекс рентабельности. Индекс рентабельности имеет и другие названия: индекс доходности, индекс прибыльности.

Внутренняя норма доходности (IRR - Internal Rate of Return) представляет собой ту норму дисконта (Е), при которой суммарное значение дисконтированных доходов (Dt) равно суммарному значению дисконтированных капитальных вложений (Kt). Количество лет определяется продолжительностью расчетного этапа инновационного проекта, а приведенные (дисконтированные) доходы и затраты инновационного проекта определяются путем приведения к расчетному моменту с нормой дисконта EP:

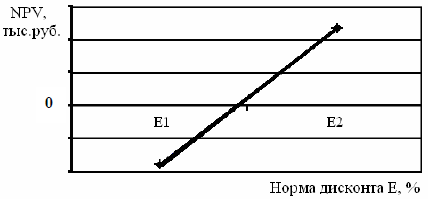

Для нахождения E P необходимо решить это нетривиальное уравнение при заданных значениях Dt, Kt и Tp. Такое решение несложно найти, используя компьютер, позволяющий варьировать параметры проекта. Но проще и удобнее всего значение внутренней нормы доходности (IRR) определять по графику зависимости чистой текущей стоимости (NPV) от величины ставки дисконта (Е). Для этого достаточно рассчитать два значения NPV при двух любых значениях Е и построить такой график, показанный на рис 5.2. Искомое значение IRR получаем в точке пересечения графика с осью абсцисс, т. е. IRR = E при NPV = 0.

Данный показатель характеризует уровень доходности инновационного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость денежного потока от использования инновации приводится к настоящей стоимости инвестиционных средств. Показатель нормы рентабельности имеет другие названия: внутренняя норма доходности, внутренняя норма прибыли, норма возврата инвестиций и служит индикатором оценки финансовой устойчивости проекта к инфляционным процессам. Норма рентабельности определяется как такое пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта, рассчитанного за экономический срок жизни инновации.

Рис. 5.2. Зависимость NPV от ставки дисконтирования

За рубежом расчет нормы рентабельности часто применяют в качестве первого шага количественного анализа инвестиций и для дальнейшего анализа отбирают те инновационные проекты, внутренняя норма доходности которых оценивается величиной не ниже 15-20%. Другими словами, норма рентабельности определяется как такое пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта (NPV), рассчитанного за экономический срок жизни инноваций.

Данный показатель преимущественно используется при необходимости выбора между несколькими альтернативными проектами. Чем выше значение IRR, тем более выгодным считается проект. В любом случае величина IRR должна быть выше банковской ставки, иначе риск инвестирования денег в инновацию не будет оправдан, поскольку проще и без риска деньги можно будет вложить в банк. Отсюда становится понятным, что если инновационный проект полностью финансируется за счет ссуды банка, то значение нормы рентабельности указывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает данный проект экономически неэффективным.

Период окупаемости (РР - Pay back Period) является одним из наиболее распространенных показателей эффективности инвестиций. Он представляет собой временной интервал, за пределами которого чистая текущая стоимость (NPV) становится положительной величиной, т.е. окупаемость достигается в момент времени реализации проекта, когда накопленная положительная текущая стоимость становится равной отрицательной текущей стоимости всех вложений:

Tо = KTo/DTo, (5.9)

где KTo, DTo - дисконтированные инвестиции в инновации и суммарные дисконтированные денежные доходы за период To до того момента времени реализации проекта, когда NPV становится равной нулю.

Этот показатель наиболее актуален для отраслей, в которых высоки темпы научно-технического прогресса и где появление новых технологий или продуктов может быстро обесценить прежние инвестиции. Инвестирование всегда связано с риском, причем этот риск тем больше, чем длиннее срок окупаемости вложений. Данный показатель часто используется в тех случаях, когда нет полной уверенности, что инновационный проект будет реализован в расчетный срок, и инвестор должен быть уверен, что инвестиции окупятся за более ранний срок. Другими словами, период окупаемости - это число лет, необходимых для возмещения вложенных инвестиций.

Инвестирование в условиях рынка сопряжено со значительным риском, и этот риск тем больше, чем более длителен срок окупаемости вложений. Слишком существенно за это время могут измениться и конъюнктура рынка и цены. Этот подход неизменно актуален и для отраслей, в которых наиболее высоки темпы научно-технического прогресса и где появление новых технологий или изделий может быстро обесценить прежние инвестиции.

Ни один из перечисленных методов сам по себе не является достаточным для принятия проекта. Каждый из методов анализа инновационных проектов дает возможность рассмотреть лишь какие-то из характеристик расчетного периода, выяснить важные моменты и подробности. Поэтому для комплексной оценки рассматриваемого проекта необходимо использовать все эти методы в совокупности.

|

|