Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Основы экономического анализа

|

|

- Роль экономического анализа в управлении

Деятельность любого предприятия направлена на получение результатов, однако, одни предприятия достигают определенных целей, другие работают менее успешно.

Результат зависит не только от правильного выбора вида деятельности от наличия достаточного количества ресурсов, но и от грамотного правильного управления ими. В широком смысле управление означает - воздействие на процесс, объект, систему для сохранения устойчивости или перевода из одного состояния в другое.

В соответствии с выбранными и намеченными целями, управление в узком смысле – представляет собой конкретные способы воздействия на объект управления для достижения конкретных целей.

Анализ хозяйственной деятельности является одним из наиболее достойных действенных методов управления. Является основным элементом обоснования управленческих решений.

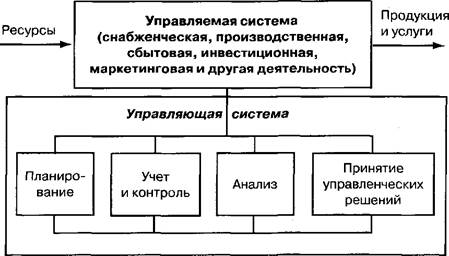

Место экономического анализа в управлении предприятием (анализ как функция управления)

↓

- Субъекты и объекты анализа деятельности предприятия

Субъектами анализа хозяйственной деятельности является управляющая всех уровней предприятия, их собственники, учредители, органы государственного управления, отдельные специалисты и эксперты.

К объектам анализа хозяйственной деятельности относятся:

- кадровый

-технический

- производственный

-финансовый потенциал

- различные виды деятельности предприятия

- их техническое, материальное, финансовое обеспечение и состояние.

Кадровый потенциал предприятия измеряется в определенных категориях трудовых ресурсов и их профессиональными возможностями.

Под техническим потенциалом предприятия понимается общая совокупность различных видов техники, технологий и их технических возможностей и коэффициент полезного действия техники.

Производственный потенциал объединяет различные производственные возможности предприятия по выпуску и реализации продукции, оказание услуг и проведение работ.

Финансовый потенциал включает финансовое обеспечение предприятия с использованием собственных привлеченных и заемных средств.

Собственные средства = уставный капитал + нераспределенная прибыль +резервный капитал + добавочный капитал.

Заёмные средства = заемные средства банка на долгосрочной и краткосрочной основе

Привлеченные средства = кредиторская задолженность + прибыль от выпуска акций и т.д.

-кредиторская задолженность

- Цель и задачи анализа хозяйственной деятельности

Цель анализа хозяйственной деятельности: повышение эффективности работы предприятия на основе систематического изучения всех видов деятельности и обобщение всех результатов.

Задачи анализа хозяйственной деятельности:

1.Идентификация реального состояния анализируемого объекта

2. Исследование состава и свойств объекта, его сравнение с известными базовыми критериями, нормативными значениями.

3. Выявление изменений состояния объекта пространственно- временном разрезе

4. Установление основных факторов в вызывающее изменение в состоянии объекта, и учет их влияния.

5. Прогноз основных тенденций.

Таким образом анализ объединяет в себе:

- анализ прошлого развития объекта

- систематизированное описание настоящего

- определение временного состояния в будущем

- Организация аналитической работы

Природа и сущность аналитической работы предполагает ряд последующих этапов:

1) Определение целей и задач

2) Разработка программы, в которой определяется:

-объект анализа (структура, процесс, технология, операция, процедура)

- субъект анализа

- оформление результатов анализа (оформить в виде пояснительной записки, расчет экономической эффективности значения)

- срок проведения аналитической операции

- результаты анализа

3) Установление последовательности выполнения

4) Выбор и обоснование методов

5) Определение и подбор необходимой информации

6) Проведение анализа

7) Обобщение результатов

8) Подготовка выводов по основным направлениям анализа, их конкретизация.

9) Оформление отчета по итогам анализа.

Последовательность проведения анализа и потенциал предприятия включает в себя ряд процедур:

- аналитическая структуризация анализируемого объекта, цель которой получить предприятие, узнать о его составе, структуре, свойствах и отношениях

- группировка и классификация элементов хозяйственной деятельности предприятия

- изучение количественных и качественных характеристик этих элементов

- изучение видов связи между элементами

- количественная и качественная оценка резервов

- оценка факторов, влияющих на эффективность хозяйственной деятельности предприятия

- обобщение аналитических данных, сравнение показателей, выявление связей, закономерностей и противоречий.

- установление критерий эффективности хозяйственной деятельности предприятия

- оценка результатов анализа (расчета социально- экономической эффективности или описание характеристик основных результатов)

- Информационная база анализа и критерии его оценки

Для анализа предприятия необходимо располагать соответствующей информацией и соответствующими источниками. Наиболее важнейшими из них являются:

- бухгалтерская

- статистическая

- оперативно-технологическая информация

Они содержат разносторонние качественные и количественные характеристики деятельности предприятия за анализируемый период. Так же используются регистры бухгалтерского учета и первичные документы. Источниками информации также служат:

- планово- нормативная документация, которая в свою очередь содержит:

- социально- экономический план

- хозяйственные договоры

- нормы расхода материала, сырья и электроэнергию

- также для анализа могут быть полезны беседы с рабочими и служащими предприятия.

Все источники информации должны подчиняться следующим требованиям:

- значимость

- полнота

- достоверность

- своевременность

- понятность

- избирательность

- сопоставимость

- эффективность

Эффективность означает что затраты по привлечению определенных показателей не должны превышать эффект полученный в результате их использования при подготовке и реализации управленческих решений.

- Влияние на анализ искажающих факторов

Анализируя тенденцию основных показателей необходимо принимать во внимание влияние некоторых искажающих факторов, в частности инфляции, а также бухгалтерский баланс, являясь основной отчетной и аналитической формой, не свободен от некоторых ограничений:

1. Баланс историчен по своей природе, он фиксирует сложившиеся к моменту его составления итоги финансово-хозяйственных операций;

2. Баланс отвечает на вопрос, что представляет собой предприятия на данный момент, согласно используемой учетной политики. Но не отвечает на вопрос в результате чего сложилось данное состояние.

3. По данным отчетности можно рассчитать ряд аналитических показателе. Однако они все будут бесполезны, если их не с чем будет сравнивать. Баланс, рассматриваемый изолированно, не обеспечивает пространственной и временной сопоставимости.

4. Интерпретация балансовых показателей возможна лишь с привлечением данных об оборотах.

5. Баланс есть свод моментных данных на конец отчетного периода и в силу этого не отражает адекватно состояние средств предприятия в течение отчетного периода. Это относится прежде всего к наиболее динамичным статьям баланса. Например - готовая продукция, запасы

6. Финансовое положение предприятия и перспективы его изменения находятся под влиянием не только факторов финансового характера, но и многих факторов, вообще не имеющих стоимостной оценки. Например- расположение предприятия, умение менеджера заключать договора и т. д.

7. Одно из существенных ограничений баланса - заложенные в нем принцип использования цен приобретения. В условиях инфляции, роста цен на используемые на предприятии сырье, оборудование, низкой обновляемости основных средств многие статьи отражают совокупность одинаковых по функциональному назначению, но разных по стоимости учетных объектов.

8. Одна из главных целей функционирования любого предприятия - получение прибыли. Однако именно этот показатель отражен в балансе недостаточно полно.

9. Актульным для анализа является вопрос о допустимой и возможной степени унификации баланса. В малой степени агрегированности приводит к бессистемности и неуправляемости огромными потоками информации. Напротив, слишком большая агрегированность данных, в том числе и отчетных, может привести к резкому сокращению их информативности и аналитичности.

- Направления экономического анализа (Таблица: ЭК-ФА-УА)

Направление экономического анализа.

|

|

Особенности внешнего финансового анализа:

1) множественность субъектов анализа;

2) разнообразие целей и интересов субъектов анализа;

3) наличие типовых методик анализа, стандартов учета и отчетности;

4) ориентация анализа на публичную и внешнюю оценку предприятия;

5) ограниченность задач;

6)максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Особенность управления анализа:

1)ориентация результатов только на свое руководство;

2)использование всех источников информации для анализа;

3)отсутствие регламентации анализа;

4)комплексность анализа, изучение всех сторон предприятия;

5)интеграция планирования учета, анализа и принятия решения;

6)максимальная закрытость резервов анализа, с целью сохранения коммерческой тайны.

Финансовый анализ

1)Анализ финансовых результатов:

-анализ формирования прибыли;

- анализ распределения и использования прибыли;

- анализ распределения и использования прибыли;

2)Анализ финансового состояния предприятия:

- построение сравнительного аналитического анализа НЕТТО;

- анализ ликвидности;

- анализ платежеспособности

- анализ кредитоспособности;

- анализ финансовой устойчивости;

-анализ потенциального банкротство (чтение отчетности).

3) Анализ эффективности финансово-хозяйственной деятельности:

- анализ деловой активности;

- анализ рентабельности.

Управленческий анализ

1) анализ технико-организационного уровня и другие условия;

2) маркетинговый анализ;

3) анализ основных фондов;

4) анализ материальных ресурсов;

5) анализ трудовых ресурсов;

6) анализ себестоимости;

7) анализ производства и реализации;

8) анализ выполнения бизнес планирования;

9) взаимосвязь объемов производства себестоимости и прибыли;

10) инвестиционный анализ.

|

| |||

| |||

|

- Технико-организационный уровень производства

Технико-организационный уровень производства включает в себя:

1) Качество продукции к используемой техники;

2) Прогрессивность технологических проектов;

3) Техническое и энергетическое вооруженность труда;

4) Степень концентрации, кооперации, специализации производства;

5) Длительность производственного цикла;

6) Ритмичность производства;

7) Наличие необходимых материалов и финансовых ресурсов для нормального функционирования предприятия;

8) Уровень маркетинговой деятельности по изучению спроса на продукцию, её конкурентоспособность;

9) Природные условия (важно для сельского хозяйства).

Эффект – это результат того, чего достигает предприятие, абстрактный показатель, в бухгалтерском учете отображается через 2 показателя: выручка и прибыль.

Эффективность – это результативность, относительный показатель.

Находится эффективность (формула) как отношение выручки на финансовые или производственные ресурсы или как отношение прибыли на финансовые или производственные ресурсы.

- Понятие, содержание и задачи финансового анализа

Целью финансового анализа является оценка финансовых результатов, финансового состояния, оценка эффективности финансово-хозяйственной деятельности, оценка будущего потенциала предприятия.

Задачи:

1) На основе изучения производственной, коммерческой и финансово-хозяйственной деятельности дать оценку по выполнению плана, по поступлению финансовых ресурсов, их распределению, использованию позиции изучения финансового предприятия

2) Прогнозирование возможности финансовых резервов экономической рентабельности, разработка моделей финансового состояния при различных вариантах использования ресурсов.

3) Разработка мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Выделяют 3 основных этапа финансового анализа:

I. Определение целей анализа и подходов к нему;

II. Оценка качества эффективности, предоставленной для анализа;

III. Определение методов анализа, проведение самого анализа и обобщение полученных результатов.

По первому этапу существуют следующие этапы к анализу:

1) Сравнение показателей предприятия со средними показателями по другим предприятиям или отраслям;

2) Сравнение показателей отчетного периода с данными предшествующего периода, а также с плановыми показателями.

Каждый из перечисленных видов сравнения имеют свои особенности и подчиняются к определенным требованиям. Показатели конкретного предприятия зависят от особенностей организации производства, технологии, применяемой техники, форм собственности, географического расположения, а также оказывают влияние особенности состояния экономики страны, природно-социальных условных периодов и особенностей бухгалтерского учета фирмы.

На втором этапе проводится оценка качества информации, которая заключается в счетной проверке данных, учетов, способов учета на формирование показателей отчетности.

На третьем этапе существуют следующие методы (стандарты финансового анализа):

1) Анализ абсолютных показателей (чтение отчетности);

2) Горизонтальный анализ (динамический или временной – это сравнение каждой позиции отчетности с предыдущим периодом);

3) Вертикальный (структурный) анализ это определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом (расчет удельного веса)

УД i =  х100

х100

УД i = УД i 1 – УД i0

УД i = УД i 1 – УД i0

Факторный анализ – это анализ влияния отдельных факторов на результативный показатель.

Пространственный анализ – сравнительный анализ сводных показателей отчетности по составляющим их элементам (по цехам, по заводам, по подразделениям).

Анализ относительных показателей (коэффициент) – это расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи между показателями.

- Особенности аналитического процесса и правила финансового анализа

Основополагающей в аналитической работе является способность аналитика логически восстановить хозяйственные операции, суммирование в отчетности, способность повторять работу бухгалтера в обратном порядке.

Последовательность работы бухгалтера:

1) Определение реальности хозяйственной операции

2) Общепринятые способы бухгалтерского учета данных операций

3) Отображение хозяйственной операции в регистрах бухгалтерского учета

4) Накопление операции в регистрах

5) Суммирование и классификация в формате бухгалтерского учета

Последовательность работы аналитика:

Для реконструкции хозяйственной операции необходимо знание бухгалтерского учета, содержание и порядка составления отчетности. Это дает возможность знать какую и где информацию можно найти, как интерпретировать хозяйственные результаты, сделать обусловленные выводы и предположения. Проведение аналитических процедур дает полезные, ощутимые результаты в случае соответственной их систематизации и структуризации. Поэтому проводя анализ, целесообразно придерживаться ряда правил:

1) Последовательность аналитических процедур должна быть структурирована, а сам анализ представляет собой логически завершенную совокупность взаимоувязанных процедур, следование этому правилу достигается формированием системы показателей на основе выделенных направлений анализа.

2) Аналитическая работа всегда должна строиться по принципу от общего к частному.

Если отношение от плана или нормативных значений показателей были благоприятными, но относительно большим необходим достойный факторный анализ, чтобы понять либо эти отклонения обоснованы и являются результатом эффективной работы предприятия, либо были допущены ошибки в процессе планирования и нормирования.

- Методика финансового анализа. Экспресс-анализ

Существуют 2 вида проведения финансового анализа:

1) экспресс-анализ

2) детализированный финансовый анализ

Цель экспресс-анализа - наглядная оценка финансового благополучия и динамики развития хозяйствующего субъекта.

Экспресс-анализ выполняется в 3 этапа:

1) цель первого подготовительного этапа- это принятие решения по целесообразности анализа финансовой отчетности и убедиться к его готовности и чтению. Здесь проводится визуальная и простейшая счетная проверка отчетности по формальным признакам и по существу:

- определяется наличие всех отчетных форм и приложении, реквизитов и подписей проверяется правильность и ясность форм, проверяется валюта баланса и промежуточные итоги.

2) цель второго этапа(предварительный обзор финансовой отчетности)- это ознакомление с пояснительной запиской баланса.Это необходимо для оценки условий работы предприятия в отчетном периоде, в определении тенденции деятельности предприятия, а также качественных изменений имущественных финансовых положений.

3) экономическое чтение и анализ отчетности, его цель- это обобщенная оценка резервов хозяйственной деятельности и финансового состояния предприятия.

Детализированный анализ проводится в той или иной степенью детализации в интересах различных пользователей.

Экспресс-анализ завершается выводом по целесообразности проведения более детального анализа.

Цель детализированного анализа- состоит в подробной характеристики имущественного и финансового вложения хозяйствующего субъекта.

Результатов его деятельности в отчетном периоде, а также возможности его развития на перспективу.

Детализированный анализ конкретизирует, дополняет и реализует отдельные процедуры экспресс-анализа. Степень детализации зависит от аналитика и цели поставленной перед ним.

- Методика детализированного анализа

I. это предварительный обзор экономического и финансового положения предприятия:

I.1 характеристика общей направленности данного хозяйственной деятельности. Анализ начинается с обзора основных показателей в ходе которого дается ответы следующих вопросов:

- каково имущественное положение организации на начало отчетного периода.

- в каких условиях протекала работа предприятия за отчетный период

- каких результатов достигла организация за отчетный период

- каково имущественные положения организации на конец отчетного периода

- каковы перспективы финансово-хозяйственной деятельности предприятия.

Ответы на данные вопросы дает бухгалтерская отчетность и пояснительная записка, причем если годовой отчет хорошо структурировать дополнительные расчеты аналитику не нужны.

I.2 выявление больших статей отчетности по негативным тенденциям в имущественном и финансовом положении предприятия. О них свидетельствуют:

- увеличение непокрытых убыток отчетного года и наличие убытка прошлых лет.

- значимое превышение кредитной задолженности над дебиторской

- отсутствие остатков нераспределенной прибыли в бух. балансе - это означает организация не имеет собственных средств для формирования фондов экономического развития в следующем периоде.

- высокие проценты изношенности ОС (свыше 70 %) -свидетельствует о невозможности исполнения большей части из них в качестве залога.

- просроченные ранее привлеченные кредиты банка, сокращение объемом производства при неизменных или увеличивающих управленческих расходов.

- увеличение сроков погашения дебиторской задолженности.

II. Оценка и анализ экономического потенциала предприятия.

II.1 оценка имущественного положения

II.1.1 построение аналитического баланса нетто

Для построения аналитического баланса нетто в балансе необходимо вести след. корректировки:

а) включить в состав собственного капитала следующие статьи из 5 раздела пассива баланса:

- задолженность участника по выплате доходов

- резервы будущих периодов

- резервы предстоящих расходов

б) Дебиторская задолженность со сроков погашения более 12 месяцев после отчетной даты исключается из состава активов и включается внеоборотных активов

Сравнительный аналитический баланс нетто получится з исходного баланса путем дополнительного его показательной динамики, структуры и структурной динамики.

Сравнительный аналитический баланс нетто сводит и систематизирует расчеты, которые осуществляются аналитиком при первоначальном ознакомлением баланса, составляя структуру изменения в активе и пассиве можно сделать вывод о тот, через какие источники в основном были приток новых средств и в какие активе эти средства были вложены.

Для общей оценки динамики финансового положения предприятия следует сгруппировать статьи баланса в определение специфической нормы:

- активов по степени ликвидности

- пассивов по срочности погашения

II.1.2 горизонтальный анализ баланса

II.1.3 Вертикальный анализ баланса

(горизонтальный и вертикальный взаимодополняют один другого)

II.1.4 Анализ качественных сдвигов имущественных положений.

Выводы об изменения места качественных изменений и прогрессивности делают на основании ряда критерия в качестве которого выступают:

- теория активов части основных средств

- доля быстро реализуемых активов

- коэффициент годности основных средств

- характеристика возрастного состава основных средств, уровень их физического и морального износа.

- коэффициента обновления и выбытия основных средств

- структура основных средств зависит от виды деятельности организации от объема производства, поэтому выше описанной критерий дополняются неформальными, которые устанавливаются исходя из особенности бизнеса организации.

II.2 Оценка финансового положения

- анализ и оценка ликвидности и платежеспособности

- анализ и оценка финансовой отчетности

III. Анализ и оценка результативности финансово-хозяйственной деятельности, которая включает в себя:

III.1 анализ и оценка финансовых результатов деятельности предприятия

III.2 анализ рентабельности

III.3 анализ деловой активности

III.4 оценка положения предприятия на рынок ценных бумаг

- Структура актива и пассива баланса

Актив

I. Внеоборотные активы НМА

I. Внеоборотные активы НМА

Долгосрочный капитал ОС

Долгосрочный капитал ОС

Долгосрочные финансовые вложения

Долгосрочные финансовые вложения

II. Оборотные активы

Текущие активы (мобильные активы) Средства использованные

за пределами предприятия

за пределами предприятия

Запасы

Запасы

Дебиторская задолженность Денежные средства

Краткосрочные финансовое вложение

Пассив

I. Собственный капитал чистые собственные средства

I. Собственный капитал чистые собственные средства

Постоянный капитал (перманентный)

|

II. Заемный капитал Долгосрочные обязательства (4 раздел)

II. Заемный капитал Долгосрочные обязательства (4 раздел)

Краткосрочные обязательства (5 раздел)

Краткосрочные обязательства (5 раздел)

Переменный капитал

Перманентный капитал- использование деятельности организации в длительное время.

- Понятие ликвидности и платежеспособности

Неплатежеспособность может быть случайной и временной также длительной и хронической. Причинами низкой платежеспособности могут быть:

-недостаточная обеспеченность финансовыми ресурсами;

-не выполнение плана реализации продукции;

-не рациональная структура оборотных средств;

-не своевременное поступление по платежам.

Платежеспособной, организация считается если она способна выполнить краткосрочные обязательства используя оборотные активы.

Основные средства не используются в качестве источников погашения обязательств в силу своей роли в производственном процессе, а также в затруднительной, срочной их реализации.

Под ликвидностью какого-либо актива понимается способность его трансформир-ся в денежных средствах, а степень ликвидности определяется продолжительностью временного периода в течение которого эта трансформация может осуществляться.Чем короче период тем выше ликвидность.

Ликвидность организации (баланса)- это наличие оборотных средств в размере теоретический достаточном для погашения краткосрочных обязательств. Хотя бы с нарушением их сроков погашения, предусмотренных контрактами.

Качественная ликвидность характеризуется коэффициентами ликвидности.

-Текущая ликвидность-это соотношение дебиторской задолженности и денежных средств кредиторской задолженности.

-Расчетная ликвидность-это соответствие групп актива и пассива по срокам их оборачиваемости в условиях нормативного функционирования организации.

Платежеспособность - означает наличие у организации денежных средств и их эквивалентов достаточных для расчетов по кредиторской задолженности требующей немедленного погашения.

Т.О. основными признаками платежеспособности явл.:

1)наличие достаточного объема наличных средств на расчетном счете;

2)отсутствие просроченной кредиторской заделженности.

Преимущества использования коэффициентов:

1)получение информации предоставляющей интерес для всех категорий пользований;

2)простота и оперативность;

3)выявление тенденции в изменении финансового положения предприятия;

4)возможность оценить фин. составл-я предпр-я относительно др-х аналогичных предприятий;

5)устранение искажающего влияния инфляции.

Недостатки:

1)нормативы бух учета и отчетности не полностью соответствует требованиям МС(межд.стандартов).

2)крайне скудные статистические данные о финансовых показателях Российских предприятий по отраслям и по размерам;

3)статистичность - показатели рассчитываются на основе балансовых данных характерных имуществ-е полож-е предприятия по его состоянию на определенную дату т.е они являются одномоментными. Отсюда вытекает необходимость анализа показателей динамики за ряд лет.

4)возможность завышения значения показателей (допустим текущей ликвидности в следствие включения в состав оборотных активов не ликвидных запасов ТМЦ дебит-й задач)

5)малая информативность для прогнозирования будущих поступлений и платежей поэтому для повышения объективности анализа ликвидности необходимо проводить предварительную работу по оценке дебиторской задолженности на «качетво».

6) наличие условных обязательств не отражаемых в балансе и не учитываемых при расчете коэффициентов ликвидности могут

приводить к игнорированию перспективных выгод и значительному оттоку денежных средств в будущем.

Т.О обычное механическое сопоставление оборотных активов и краткосрочных обязательств могут привезти к искажению достоверности оценки финансового состояния предприятия.

- Основанные показатели ликвидности и платежеспособности. Абсолютные показатели ликвидности

Анализ ликвидности баланса заключается в сравнении средств по активу сгруппированных по степени убывающей ликвидности с краткосрочными обязательствами по пассиву которые сгруппированы по степени срочности их погашения.

Группировка активов.

А1-Это наиболее ликвидные активы включающие в себя все статьи денежных средств предприятия и краткосрочные финансовые вложения.

А1=строка 1240+1250

А2-это быстро реализуемые активы:

-это дебиторская задолженность -платежи по которой ожидаются в течение 12 месяцев после отчетной даты и прочие оборотные активы.

А2=строка 1230

А3-это медленно реализуемые активы:

-это запасы НДС, дебиторская задолженность, более чем через 12 месяцев после отчетной даты.

А3=строка 1210+1220+1260-1265

А4 это трудно реализуемые активы:

-это статьи 1-го раздела актива баланса, которые называются внеоборотные активы.

А4=1100

Группировка пассивов.

П1-наиболее срочные обязательства: кредиторская задолженность, задолженность участником по выплате доходов прочие краткосрочные обязательства и ссуды непогашенные в срок.

П1=1520

П2-краткосрочные пассивы: -это краткосрочные заемные средства.

П2=1510+1540+1550

П3-долгосрочные пассивы: -это статьи 4-го раздела пассива баланса, называются они долгосрочные кредитные и заемные средства.

П3=1400

П4-постоянные пассивы (устойчивые): -это статьи 3-го раздела пассива баланса (называются капитал и резервы) это доходы будущих периодов и резервы предстоящих расходов.

П4=1300+1530-1265

Баланс считается абсолютно ликвидным если выполняется след соотношение:

А1больше или равно П1

А2больше или равноП2

А3 больше или равно П3

А4меньше или равно П4

Выполнение 1-х трех не равенств ведет к выполнению 4-го.Выполнение которого соответствует о соблюдении минимального условия финансовой устойчивости и наличие у предприятия собственных оборотных средств.

Абсолютные показатели ликвидности:

1)Текущая ликвидность- свидетельствует о платежеспособности организации на ближайший промежуток времени. ТЛ=(А1+А2)-(П1+П2).

2)Перспективная ликвидность –прогноз платежеспособности на основе сравнения будущих поступлений и платежей. ПЛ=А3-П3

Однако проводимый по данной схеме анализ является приблизительным. Традиционная схема оценки предусматривает расчет коэффициентов и их сопоставление с нормативными уровнями установленными экспертно или официально.

- Основанные показатели ликвидности и платежеспособности. Относительные показатели ликвидности

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности с краткосрочными обязательствами по пассиву, которые сгруппированы по степени срочности их погашения.

Группировка активов

А1- наиболее ликвидные активы, включающие в себя все статьи денежных средств предприятия и краткосрочных финансовых вложений.

А1=250+260

А1=1240+1250

А2 - быстрореализуемые активы: Дебиторская задолженность, платежи по которым ожидаются в течение 12 месяцев после отчетной даты и др.оборотные активы.

А2=240+270

А2=1230

А3 - это медленно реализуемые активы: запасы, НДС, дебиторская задолженность, платежи по которым ожидается выплата более, чем через 12 месяцев после отчетной даты.

А3=210+220+230

А3=1210+1220+1260-1265

А4 – труднореализуемые активы: статьи первого раздела актива баланса, которые называются внеоборотные активы.

А4=190

А4=1100

Группировка пассивов

П1- наиболее срочные обязательства: кредиторская задолженность, задолженность участникам по выплате доходов, прочие краткосрочные обязательства и ссуды, не погашенные в срок.

П1=620+630+660

П1=1520

П2 – краткосрочные пассивы – краткосрочные заемные средства.

П2=610

П2=1510+1540+1550

П3 – долгосрочные пассивы – статьи 4 раздела пассива баланса, называется он «Долгосрочные кредитные и заемные средства»

П3=590

П3=1400

П4 – постоянные пассивы (устойчивые) – статьи третьего раздела пассива баланса, называется «Капитал и резервы», доходы будущих периодов и резервы предстоящих расходов.

П4=490+640+650

П4=1300+1530 – 1265

Баланс считается абсолютно ликвидным, если выполняется следующее соотношение:

А1≥ П1

А2≥ П2

А3≥ П3

А4≤ П4

Выполнение первых трех неравенств ведет к выполнению четвертого, выполнение которой соответствует о соблюдении мин. условия финансовой устойчивости и наличие у предприятий собственных оборотных средств.

- Сущность финансовой устойчивости

Она определяется эффективным формированием, распределением и использованием финансовых ресурсов, а платежеспособность выступает ее внешним проявлением.

Высшей формой устойчивости является способность предприятия развиваться в условиях изменяющейся внешней и внутренней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов, при необходимости иметь возможность привлекать заемные средства, т.е. быть кредитоспособным. На финансовую устойчивость предприятия оказывают влияние многочисленные факторы.

По месту возникновения:

а) внутренние

б) внешние

По важности результата:

а) основные

б) второстепенные

По структуре:

а) простые

б) сложные

По времени действия:

а) постоянные

б) временные

Внутренние факторы:

1. Отраслевая принадлежность предприятия.

2.Структура выпускаемой продукции, ее доля в общем платежеспособном спросе.

3. Производство и реализация дешевой, пользующейся спросом продукции.

4.Положение предприятия на товарном рынке.

5. Состояние имущества и финансовых ресурсов, включающее запасы и резервы.

6. Потенциал предприятия в деловом сотрудничестве.

7. Размер уплаченного уставного капитала, от которого бывает зависит все коэффициенты финансовой устойчивости.

8. Степень зависимости от внешних кредиторов и инвесторов.

9. Величина издержек и их динамика по сравнению с денежными доходами.

10. Наличие неплатежеспособных дебиторов, что ведет к цепной несостоятельности кредиторов.

11. Эффективность хозяйственных операций.

12. Компетенция и профессионализм менеджеров предприятия различных уровней.

Внешние факторы:

1. Экономические условия хозяйствования.

2. Состояние техники и технологий.

3. Платежеспособный спрос и уровень потребителей.

4. Налоговая и кредитная политика правительства.

5. Законодательные акты по контролю за деятельностью предприятия.

6. Внешнеэкономические связи

7. Система ценностей в обществе.

Данное разнообразие факторов подразделяет устойчивость по видам, она может быть:

1.В зависимости от факторов, влияющих на нее:

- внешняя устойчивость;

-внутренняя устойчивость.

2.Общая (ценовая) устойчивость.

3. Финансовая устойчивость.

Внутренняя устойчивость – общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижения лежит принцип активного реагирования на изменение внутренних и внешних факторов.

Внешняя устойчивость предприятия – обусловлено стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия. Она достигается соответствующей системой управления, рыночной экономикой в масштабах всей страны.

Общая устойчивость предприятия – движение денежных потоков, которое обеспечивает постоянное превышение поступления средств (доходов) над их расходованием (затратами).

Финансовая устойчивость – является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции.

Т.е. финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности предприятия и является главной составляющей общей устойчивости предприятия. Показатели финансовой устойчивости подразделяются на:

- абсолютные

- относительные.

- Абсолютные показатели финансовой устойчивости

К абсолютным источникам финансирования запасов и затрат относятся показатели:

1) источников финансирования запасов и затрат;

2) обеспеченности запасов и затрат источниками финансирования.

Различают следующие источники финансирования запасов и затрат:

1) собственные оборотные средства;

2) собственные и долгосрочные средства;

3) общая сумма источников финансирования запасов и затрат.

1. Собственные оборотные средства представляют собой разницу между собственным капиталом и необоротными активами:

Собственные оборотные средства = собственный капитал - необоротные активы.

2. К долгосрочным источникам финансирования относятся собственный капитал и долгосрочные заемные средства. Для получения показателя собственных и долгосрочных источников финансирования запасов и затрат необходимо уменьшить показатель собственного капитала на сумму необоротных активов:

Собственные и долгосрочные источники финансирования запасов и затрат = (собственный капитал - необоротные активы) + долгосрочные заемные средства.

Так как разница между собственным капиталом и необоротными активами представляет собой собственные оборотные средства, собственные и долгосрочные источники финансирования запасов и затрат можно представить как сумму собственных оборотных средств и долгосрочных заемных средств:

Собственные и долгосрочные источники финансирования запасов и затрат = собственные оборотные средства + долгосрочные заемные средства.

3. Общая сумма источников финансирования запасов и затрат представляет собой сумму долгосрочных источников финансирования и краткосрочных заемных средств:

Общая сумма источников финансирования запасов = собственные и долгосрочные источники финансирования + краткосрочные заемные средства.

На основе показателей источников финансирования запасов и затрат можно рассчитать показатели обеспеченности (избытка или недостатка) источников финансирования запасов, в том числе:

1) избытка / недостатка собственных оборотных средств;

2) избытка / недостатка собственных и долгосрочных источников финансирования запасов;

3) избытка / недостатка всех источников (общей суммы источников) финансирования запасов и затрат.

1. Избыток (недостаток) собственных оборотных средств представляет собой разницу между собственными оборотными средствами и стоимостью запасов.

Избыток (недостаток) собственных оборотных средств = собственные оборотные средства - стоимость запасов.

2. Избыток (недостаток) долгосрочных источников финансирования запасов представляет собой разницу между долгосрочными источниками финансирования и стоимостью запасов.

Избыток (недостаток) долгосрочных источников финансирования запасов = долгосрочные источники финансирования - стоимость запасов.

3. Избыток (недостаток) общей суммы источников финансирования запасов представляет собой разницу между общей величиной источников формирования запасов и стоимостью запасов.

Избыток (недостаток) общей суммы источников финансирования запасов = общая сумма источников финансирования запасов - стоимость запасов.

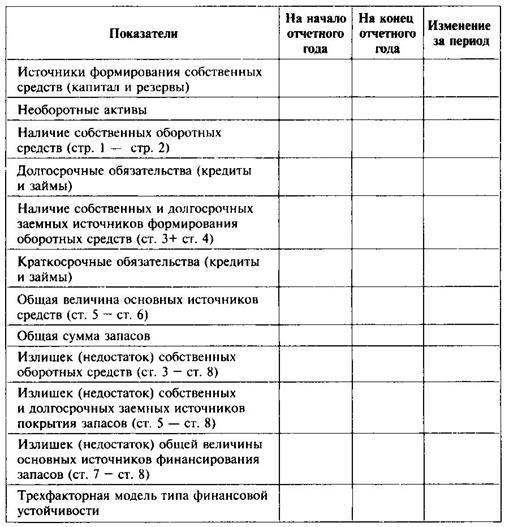

Абсолютные показатели финансовой устойчивости представлены в таблице.

Абсолютные показатели финансовой устойчивости предприятия

На основании показателей обеспеченности запасов источниками финансирования можно сформировать трехфакторную модель, позволяющую определить тип финансовой устойчивости предприятия. Модель имеет следующий вид:

Тип финансовой устойчивости = (Δ собственных оборотных средств;

Δ долгосрочных источников финансирования запасов;

|

|