Главная страница Случайная страница

Разделы сайта

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Управление стоимостью заемного капитала

|

|

Недостающую потребность в капитале, которую не может обеспечить его формирование за счет собственных внутренних и внешних источников, предприятие удовлетворяет путем привлечения заемного капитала. Многообразие источников и условий предложения заемного капитала определяет необходимость осуществления сравнительной оценки эффективности формирования заемного капитала в разрезе отдельных его видов и форм. Основу такой оценки составляет определение стоимости привлекаемого заемного капитала в разрезе отдельных его элементов.

Оценка стоимости заемного капитала имеет ряд особенностей, основными из которых являются:

а) относительная простота формирования базового показателя оценки стоимости. Таким базовым показателем, подлежащим последующей корректировке, является стоимость обслуживания долга в форме процента за кредит, купонной ставки по облигации и т.п. Этот показатель прямо оговорен условиями кредитного договора, условиями эмиссии или другими формами контрактных обязательств предприятия;

б)учет в процессе оценки стоимости заемных средств налогового корректора. Так как выплаты по обслуживанию долга (процентов за кредит и других форм этого обслуживания) относятся на издержки (себестоимость) продукции, они уменьшают размер налогооблагаемой базы предприятия), а соответственно снижают размер стоимости заемного капитала на ставку налога на прибыль. Как и в формуле расчета эффекта финансового левериджа налоговый корректор представляет собой следующий множитель: (1 — Снп), где Снп — ставка налога на прибыль, выраженная десятичной дробью;

в) стоимость привлечения заемного капитала имеет высокую степень связи с уровнем кредитоспособности предприятия, оцениваемым кредитором. Чем выше уровень кредитоспособности предприятия по оценке кредитора (т.е. чем выше его кредитный рейтинг на финансовом рынке), тем ниже стоимость привлекаемого этим предприятием заемного капитала (наименьшая ставка процента за кредит в любой его форме — ставка " прайм раит" — устанавливается кредиторами для так называемых " первоклассных заемщиков");

г) привлечение заемного капитала всегда связано с возвратным денежным потоком не только по обслуживанию долга, но и по погашению обязательства по основной сумме этого долга. Это генерирует особые виды финансовых рисков, наиболее опасных по своим последствиям (приводящим иногда к банкротству предприятия). Такие риски проявляются вне зависимости от форм и условий привлечения заемного капитала. Вместе с тем, снижение уровня этих рисков вызывает, как правило, повышение стоимости заемного капитала. Так, ставка процента по долгосрочному кредиту во всех его формах, позволяющая предприятию снизить риск неплатежеспособности в текущем периоде, всегда выше, чем по краткосрочному.

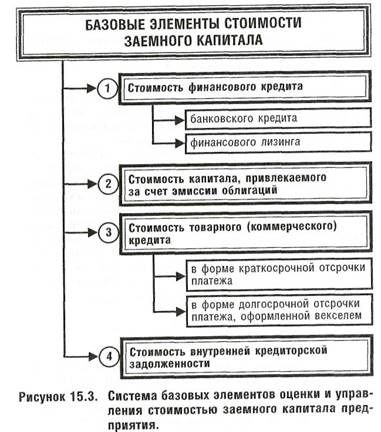

Рассмотрим особенности оценки и управления стоимостью заемного капитала в разрезе базовых его элементов, приведенных на рисунке 15.3.

1. Стоимость финансового кредита оценивается в разрезе двух основных источников его предоставления на современном этапе — банковского кредита и финансового лизинга (принципиальные положения такой оценки могут быть использованы и при привлечении предприятием финансового кредита из других источников).

а) стоимость банковского кредита, несмотря на многообразие его видов, форм и условий, определяется на основе ставки процента за кредит, которая формирует основные затраты по его обслуживанию. Эта ставка в процессе оценки требует внесения двух уточнений: она должна быть увеличена на размер других затрат предприятия, обусловленных условиями кредитного соглашения (например, страхования кредита за счет заемщика) и уменьшена на ставку налога на прибыль с целью отражения реальных затрат предприятия.

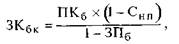

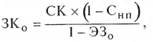

С учетом этих положений стоимость заемного капитала в форме банковского кредита оценивается по следующей формуле:

где ЗКбк —стоимость заемного капитала, привлекаемого в форме банковского кредита, %; ПКб—ставка процента за банковский кредит, %; Снп — ставка налога на прибыль, выраженная десятичной дробью; ЗПб—уровень расходов по привлечению банковского кредита к его сумме, выраженный десятичной дробью. Если предприятие не несет дополнительных затрат по привлечению банковского кредита или если эти расходы несущественны по отношению к сумме привлекаемых средств, то приведенная формула оценки используется без ее знаменателя (базовый ее вариант).

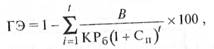

Управление стоимостью банковского кредита сводится к выявлению таких его предложений на финансовом рынке, которые эту стоимость минимизируют как по ставке процента за кредит, так и по другим условиям его привлечения (при неизменности привлекаемой суммы кредита и срока его использования). В этих целях ис пользуется " грант-элемент" — специальный показатель, позволяющий сравнить стоимость привлечения кредита на условиях отдельных коммерческих банков со сред ними условиями на финансовом рынке. Расчет этого показателя осуществляется по формуле:

где ГЭ— показатель грант-элемента, характеризующий размер отклонений стоимости конкретного кредита на условиях, предложенных коммерческим банком, от среднерыночной стоимости аналогичных кредитных инструментов, %; У —единица платежного периода; / — количество единиц платежного периода в течение общего срока предоставления кредита; В —сумма выплат процента и основного долга в /-ом периоде по конкретному кредиту; КРб — сумма привлекаемого банковского кредита; Сп — средняя ставка процента за кредит, сложившаяся на финансовом рынке по аналогичным кредитным инструментам, выраженная десятичной дробью.

Так как грант-элемент сравнивает отклонение стоимости привлечения конкретного кредита от среднерыночной, его значения могут характеризоваться как положительной, так и отрицательной величинами. Ранжируя значение гранд-элемента, можно определить уровень эффективности условий привлечения кредита в соответствии с предложениями отдельных коммерческих банков,

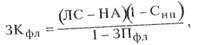

б) Стоимость финансового лизинга — одной из современных форм привлечения финансового кредита — определяется на основе ставки лизинговых платежей (лизинговой ставки). При этом следует учитывать, что эта ставка включает две составляющие — а) постепенный возврат суммы основного долга (он представляет собой годовую норму амортизации актива, привлеченного на условиях финансового лизинга, в соответствии с которым после его оплаты он передается в собственность арендатору); б) стоимость непосредственного обслуживания лизингового долга. С учетом этих особенностей стоимость финансового лизинга оценивается по следующей формуле:

где ЗКфл—стоимость заемного капитала, привлекаемого на условиях финансового лизинга, %; ЛС — годовая лизинговая ставка, %; НА —годовая норма амортизации актива, привлеченного на условиях финансового лизинга, %; Снп — ставка налога на прибыль, выраженная десятичной дробью; ЗПфл —уровень расходов по привлечению актива на условиях финансового лизинга к стоимости этого актива, выраженный десятичной дробью.

Управление стоимостью финансового лизинга сводится к двум моментам: а) стоимость финансового лизинга не должна превышать стоимости банковского кредита, предоставляемого на аналогичный период (иначе предприятию выгодней получить банковский кредит для покупки актива в собственность); б) в процессе использования финансового лизинга должны быть выявлены такие предложения, которые минимизируют его стоимость (в этом случае также может быть использована формула " грант-элемента").

2. Стоимость заемного капитала, привлекаемого за спет эмиссии облигаций, оценивается на базе ставки купонного процента по ней, формирующего сумму периодических купонных выплат. Если облигация продается на иных условиях, то базой оценки выступает общая сумма дисконта по ней, выплачиваемая при погашении. В первом случае оценка осуществляется по формуле

где ЗК0—стоимость заемного капитала, привлекаемо го за счет эмиссии облигаций, %; СК —ставка купонного процента по облигации, %; Снп —ставка налога на прибыль, выраженная десятичной дробью; Э30 — уровень эмиссионных затрат по отношении к объему эмиссии, выраженный десятичной дробью.

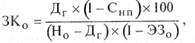

Во втором случае расчет стоимости производится по следующей формуле:

где ЗК0—стоимость заемного капитала, привлекаемого за счет эмиссии облигаций, %; Дг — среднегодовая сумма дисконта по облигации; Н0 —номинал облигации, подлежащей погашении»; Снп —ставка налога на прибыль, выраженная десятичной дробью; Э30 — уровень эмиссионных затрат по отношении» к сумме привлеченных за счет эмиссии средств, выраженный десятичной дробью.

Управление стоимостью привлекаемого капитала и этом случае сводится к разработке соответствующей эмиссионной политики, обеспечивающей полную реализацию эмитируемых облигаций на условиях, не выше среднерыночных.

3. Стоимость товарного (коммерческого) кредита оценивается в разрезе двух форм его предоставления: а) по кредиту в форме краткосрочной отсрочки платежа: б) но кредиту в форме долгосрочной отсрочки платежа, оформленной векселем.

а) стоимость товарного (коммерческого) кредита, предоставляемого в форме краткосрочной отсрочки платежа, на первый взгляд представляется нулевой, так как н соответствии со сложившейся коммерческой практикой отсрочка расчетов за поставленную продукцию в пределах обусловленного срока (как правило, до одного месяца) дополнительной платой не облагается. Иными словами, внешне эта форма кредита выглядит как бесплатно предоставляемая поставщиком финансовая услуга.

Однако в реальности это не так. Стоимость каждого такого кредита оценивается размером скидки с цены продукции, при осуществлении наличного платежа за нее. Если по условиям контракта отсрочка платежа допускается в пределах месяца со дня поставки (получения) продукции, а размер ценовой скидки за наличный платеж составляет 5%, это и будет составлять месячную стоимость привлеченного товарного кредита, а в расчете на год эта стоимость будет составлять: 5% * (360/30) 60%. Таким образом, на первый взгляд бесплатное предоставление такого товарного кредита, может оказаться самим дорогим по стоимости привлечения источником заемного капитала.

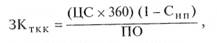

Расчет стоимости товарного кредита, предоставляемого в форме краткосрочной отсрочки платежа, осуществляется по следующей формуле:

где ЗК.ТКК— стоимость товарного (коммерческого) кредита, предоставляемого на условиях краткосрочной отсрочки платежа, %; ЦС — размер ценовой скидки при осуществлении наличного платежа за продукцию (" платежа против документов"), %; Снп — ставка налога на прибыль, выраженная десятичной дробью; ПО —период предоставления отсрочки платежа за продукцию, в днях.

Учитывая, что стоимость привлечения этого вида темного капитала носит скрытый характер, основу управления этой стоимостью составляет обязательная оценка ее в годовой ставке по каждому предоставляемому товарному (коммерческому) кредиту и ее сравнение со стоимостью привлечения аналогичного банковского кредита. Практика показывает, что во многих случаях выгодней взять банковский кредит для постоянной немедленной оплаты продукции и получения соответствующей ценовой скидки, чем пользоваться такой формой товарного (коммерческого) кредита.

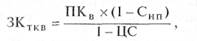

б) стоимость товарного (коммерческого) кредита в форме долгосрочной отсрочки платежа с оформлением векселем, формируется на тех же условиях, что и банковского, однако должна учитывать при этом потерю ценовой скидки за наличный платеж за продукцию. Расчет стоимости этой формы товарного (коммерческого) кредита осуществляется по формуле:

где ЗКТКВ —стоимость товарного (коммерческого) кредита в форме долгосрочной отсрочки платежа с оформлением векселем, %; ПКВ–ставка процента за вексельный кредит, %; Спн – ставка налога на прибыль, выраженная десятичной дробью; ЦС – размер ценовой скидки, предоставляемой поставщиком при осуществлении наличного платежа за продукцию, выраженный десятичной дробью.

Управление стоимостью этой формы товарного кредита, как и банковской, сводится к поиску вариантов поставок аналогичной продукции, минимизирующих размеры этой стоимости.

4. Стоимость внутренней кредиторской задолженности предприятия при определении средневзвешенной стоимости капитала учитывается по нулевой ставке, так как представляет собой бесплатное финансирование предприятия за счет этого вида заемного капитала. Сумма этой задолженности условно приравнивается к собственному капиталу только при расчете норматива обеспеченности предприятия собственными оборотными средствами; во всех остальных случаях эта часть так называемых " устойчивых пассивов" рассматривается как краткосрочно привлеченный заемный капитал (в пределах одного месяца). Так как сроки выплат этой начисленной задолженности (по заработной плате, налогам, страхованию и т.п.) не зависят от предприятия, она не относится к управляемому финансированию с позиций оценки стоимости капитала.

С учетом оценки стоимости отдельных составных элементов заемного капитала и удельного веса каждого из этих элементов в общей его сумме может быть определена средневзвешенная стоимость заемного капитала предприятия.

|

|